2024-07-27 22:59:16

作者:谭逸鸣/郎赫男 谭谈债市

摘 要

债市周观点

新旧动能转换背景下,当前货币信贷增长由供给约束已逐步转为需求约束,下一阶段全社会的信用扩张将更依赖于直接融资,这当中,财政发力很重要,而相应的增量政策和实际效果仍需等待和进一步观察。在此背景下,当前“资产荒”或还将继续演绎,长久期票息资产仍占优。

当前而言,若央行尚无实质性动作落地,资金面维持平稳之下,市场仍有做平曲线的趋势,从点位上看,随着逆回购利率、LPR、存款利率及MLF利率的先后下调,有望推动包括国债利率在内的广谱利率进一步下行,由此来看当前30Y国债利率的“心理点位”或有所下移,不排除进一步“挑战”前低的可能性。

但也需防范注意过低点位下的回调风险,尤其是密切关注央行表态,是否会再次发声提示长端利率风险,以及央行适当减免MLF抵押品、借券卖出等操作也将带来一定扰动,此外月底政治局会议的相关表述,市场也会相应有所博弈。

策略上,综合来看当前通过“存单+5Y、10Y利率债”组合以保持适当久期或相对占优,超长信用债方面或继续做窄利差。

本周债市回顾与热点聚焦

1、本周央行“全面”降息,中短端走强后止盈,长端补涨再次“挑战”关键点位

2、临近跨月,资金价格整体不低,但央行精准投放维稳流动性,市场预期平稳

3、债市周观点:30年国债,挑战前低?

(1)如何理解本月MLF“加场”操作?

(2)当前债市的核心“矛盾”是什么?

4、下周重点关注

风险提示:政策不确定性;基本面变化超预期;信息滞后或不全面的风险。

1

本周债市回顾与热点聚焦

1、本周央行“全面”降息,中短端走强后止盈,长端补涨再次“挑战”关键点位

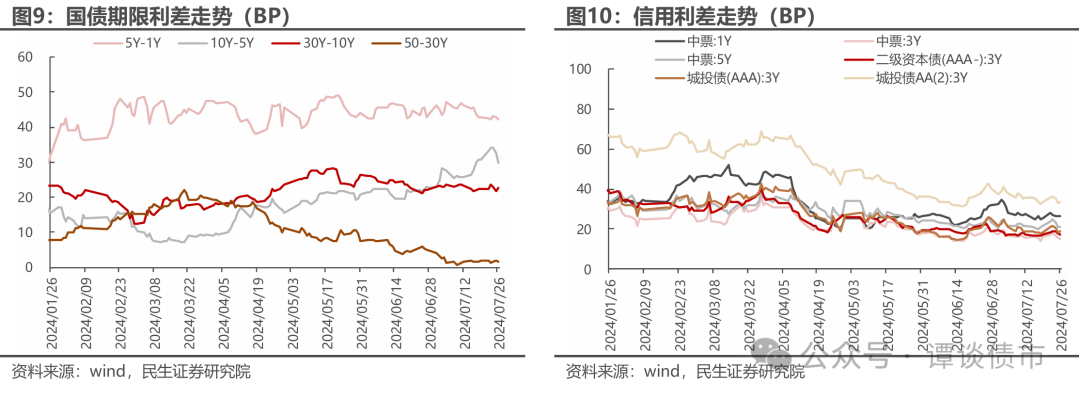

本周(7/22-7/26)债市行情围绕央行降息展开,周一逆回购利率降息落地后,中短端利率率先下行,充分定价降息后止盈情绪有所升温,随后在MLF月内二次操作且利率下调20BP、存款利率迎来新一轮调降等因素催化下,长端迎来补涨,全周来看曲线牛平,但随着长端利率再次“挑战”关键点位,市场当前仍在等待方向性。

周一(7/22),7天期逆回购利率、LPR、SLF利率先后下调10BP,打开了中短端下行空间,同时央行宣布自本月起,有出售中长期债券需求的MLF参与机构可申请阶段性减免MLF质押品,长端情绪稍显谨慎,曲线陡峭化,当日1Y、5Y、10Y、30Y国债收益率分别变动-3.9、-3.9、-1.5、-1.3BP至1.49%、1.91%、2.25%、2.47%。

周二(7/23),资金虽有所收敛,但市场继续定价降息,做多情绪仍高涨,叠加股市波动,3-7Y表现较强,10Y,超长债微幅下行,当日1Y、5Y、10Y、30Y国债收益率分别变动-1.8、-2.2、-1.4、-0.2BP至1.47%、1.89%、2.23%、2.47%。

周三(7/24),市场情绪回归“平静”,资金价格继续偏贵,中端止涨,利率全天窄幅震荡,当日1Y、5Y、10Y、30Y国债收益率分别变动-0.5、+0.5、+0.6、-0.2BP至1.47%、1.90%、2.24%、2.47%。

周四(7/25),MLF月内第二次操作2000亿元,中标利率下调20BP至2.30%,同时新一轮存款利率下调,人民币兑美元汇率出现快速升值,均一定程度超市场预期。此外,发改委和财政部明确,降低超长期特别国债资金申报门槛,不再设置“项目总投资不低于1亿元”要求。多重因素叠加下,长端补涨。当日1Y国债收益率仍维持1.47%,5Y、10Y、30Y国债收益率分别变动-0.5、-2.1、-3.2BP至1.89%、2.22%、2.44%。

周五(7/26),消息面总体平静,“股债跷跷板”效应有所增强,短端继续延续弱势,长端方面整体走强,日内利率走势先下后上,当日1Y、5Y、10Y、30Y国债收益率分别变动+1.2、+0.5、-2.2、-1.3BP至1.48%、1.90%、2.19%、2.42%。

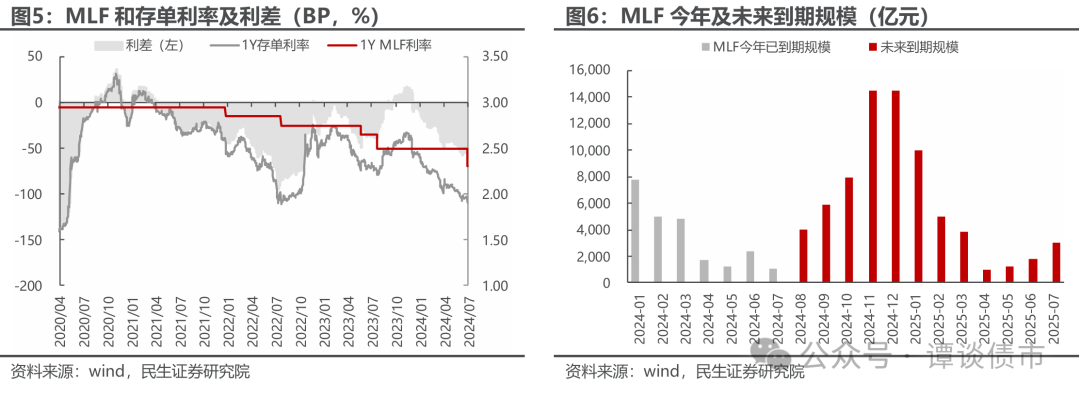

全周走势来看,截至7/26,1Y、5Y、10Y和30Y国债收益率分别较上周五(7/19)变动-5.0、-5.6、-6.7、-6.2BP,总体而言长端下行幅度更大,当前10Y国债利率已向下突破2.20%关口,30Y国债利率也在“挑战”2.40%的关键点位,曲线平坦化。此外1M、1Y存单利率分别变动-4.9、-6.5BP至1.77%、1.90%。

2、临近跨月,资金价格整体不低,但央行精准投放维稳流动性,市场预期平稳

按全口径计算,本周央行净回笼682.5亿元,其中逆回购净回笼1982.5亿元。具体而言,逆回购投放9847.5亿元,逆回购到期11830亿元,MLF月内二次操作2000亿元,国库现金定存到期700亿元。此外50亿元央票互换到期,同时开展50亿元央票互换操作。

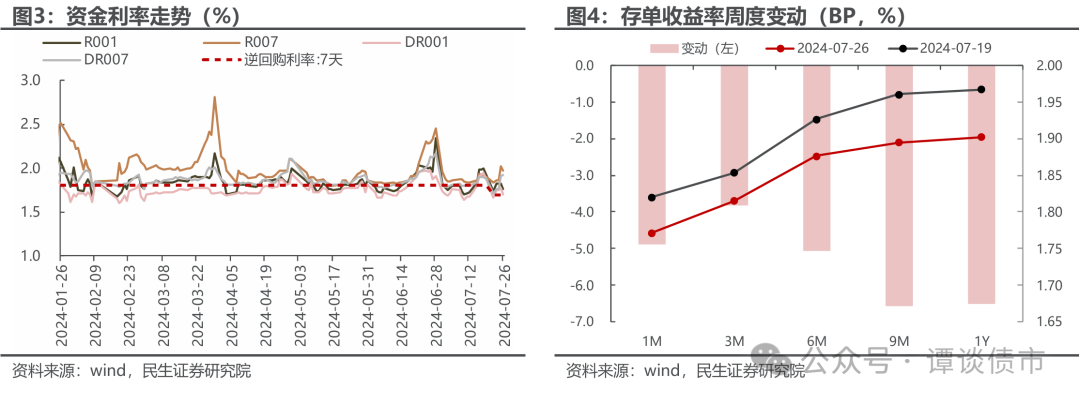

周一,央行公告以固定利率、数量招标方式开展582亿元7天期逆回购操作,操作利率下调10BP至1.70%,当日逆回购净回笼708亿元。此外,隔夜、7天、1个月SLF利率也均下调10BP分别至2.55%、2.70%、3.05%。受央行降息影响,DR001跟进走低超20BP至1.66%,DR007走低近15BP至1.72%,存单一二级利率也明显下行,全天资金面总体平衡宽松。

周二,央行逆回购投放2673亿元,到期6760亿元,净回笼4087亿元,全天资金面略有收敛,DR001、DR007分别上行至1.75%、1.77%,R001、R007分别上行至1.82%、1.86%。

周三,央行延续净回笼,其中逆回购投放661亿元,逆回购到期2700亿元,此外国库现金定存到期700亿元,隔夜资金继续偏贵。

周四,央行加大投放力度,维护月末流动性,逆回购投放2351亿元,到期490亿元,此外MLF月内二次操作,投放2000亿元,中标利率下调20BP至2.30%。DR001稳定在1.77%附近,DR007上行至1.92%。R001、R007分别上行至1.83%、2.02%。

周五,央行投放“有零有整”,愈发精准,当日逆回购投放3580.5亿元,到期590亿元,净投放2990.5亿元。央行进一步加量投放维稳之下,周五资金面有所缓和,DR001下行至1.70%附近,DR007维持在1.92%水平,R001、R007分别下行至1.76%、1.98%。

全周来看,隔夜利率先上后下,7天期利率中枢有所抬升。截至7/22,DR001、R001、DR007、R007分别较上周五变动-16.5、-15.2、+5.1、+7.5BP至1.70%、1.76%、1.92%、1.98%。

3、债市周观点:30年国债,“挑战”前低?

本周债市围绕央行“全面”降息展开:周一逆回购利率降息后,打开中短端下行空间,周三市场对于降息定价基本完毕,中短端止盈压力抬升;随后周四MLF月内二次操作且利率调降20BP,叠加存款利率迎来新一轮下调,以及人民币兑美元汇率快速升值,市场做多情绪进一步升温,长端迎来补涨;截至周五,10Y国债收益率已向下突破2.20%关口,30Y国债收益率也接近2.40%的“心理点位”。

总体来看,本周央行“全面”降息,一定程度超市场预期,尤其是于债市而言,4月以来央行便多次提示长端风险,此次降息落地后,央行关于长端利率的一贯态度是否有所转变,长端利率能否进一步向下突破“心理点位”?这是当前市场尤为关注的问题。

对此,我们首先从周四MLF操作入手来看。

3.1 如何理解本月MLF“加场”操作?

一是从操作时点看,本月第二次MLF操作安排在LPR报价后,一定程度体现MLF政策地位有所弱化。

2020年以来,央行惯例是于每月中(通常为15日)开展MLF操作,以引导20日LPR报价,仅有一次较为特殊,2020年11月末,央行临时开展MLF操作2000亿元。

本次MLF月内二次操作,其中15日MLF利率维持不变,20日LPR报价与逆回购利率同步下调10BP,第二次MLF操作安排在LPR报价后,一定程度体现MLF政策地位有所弱化,其中标利率的变动不具有政策信号含义,后续LPR报价或将更多参考短期政策利率。

二是从中标利率看,本次MLF中标利率下调20BP至2.30%,一定程度上是随行就市的调整。

央行在此次交易公告中提到,MLF操作采用利率招标方式,故而MLF中标利率下调20BP,能够一定程度反映当前资金供需情况,本次MLF利率更多是随行就市调整,以弥合其与同业存单等市场利率的差异。

且MLF与逆回购利率的非对称下调,也并非首次,2023年8月降息也是非对称下调,逆回购利率调降10BP,MLF利率下调15BP。往后看,不排除这种非对称降息的思路和模式还会延续的可能性,能够一定程度压缩金融机构套利空间,维持合理杠杆水平。

三是从操作目的看,本次MLF追加操作主要是为满足金融机构流动性需求,缓解银行负债端压力。

临近月末,金融机构流动性需求有所增加,且从8月开始MLF到期量将逐月抬升,再叠加考虑央行卖出国债操作或存在一定可能性,综合来看,本次临时加场MLF操作,能够较好满足金融机构流动性需求,尤其是中长期资金需求。

此外,降准方面,考虑到当前降准空间仍有,但愈发逼仄,且往后看,无论是从稳增长角度,还是从政府债供给大概率有所放量的角度来看,届时或也将需要降准予以配合,故而关于降准,央行或有空间及节奏上的考虑,相较而言,MLF加量操作或是当前更为合适的选择。

综合来看,当前MLF的政策定位有所弱化,对于本次MLF月内二次操作以及其操作利率下调20BP,我们认为或无需过度解读,更多是为满足金融机构流动性需求,以缓解银行负债端压力,价格上更多也是随行就市的调整。

但需注意的是,当前过渡阶段当中,MLF仍是必要的流动性投放工具,尤其是考虑到8月后MLF将面临大规模到期,MLF的政策属性虽有弱化,但仍有其实操意义。由此来看,从逆回购利率降息、到LPR和存款利率调降、再到MLF利率调降,将有望推动包括国债利率在内的广谱利率进一步下行。

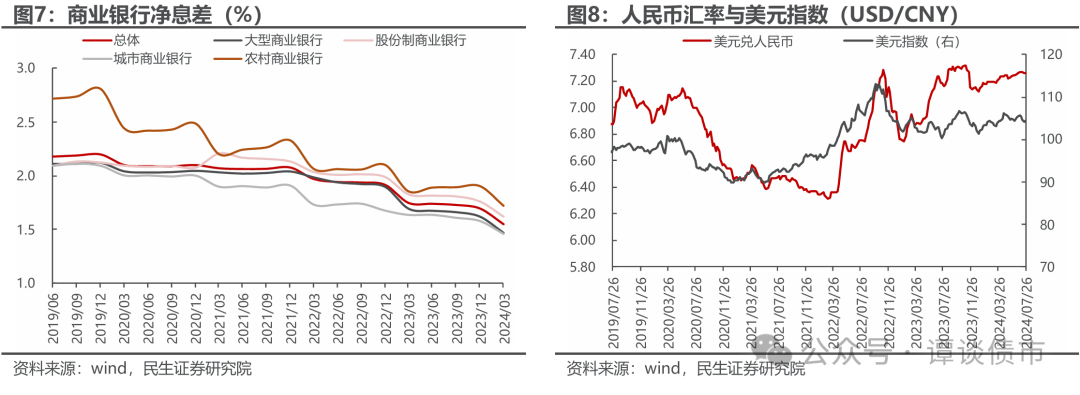

此外,存款利率方面,随着LPR调降以及债市利率的下行,本次存款利率迎来新一轮调降,总体而言符合市场预期,是存款利率市场化调整的结果。一方面,有利于缓解银行负债端压力,稳定银行净息差,提升金融服务实体经济可持续性;另一方面,也有利于促进企业居民的投资消费,于债市而言,有利于进一步增强债市做多环境。

3.2 当前债市的核心“矛盾”

从当前来看,长债的相对价值仍较凸显,但随着利率再次下行至“心理点位”,长债及超长债利率能否进一步向下突破?我们认为当前债市的核心“矛盾”或在于,央行对长端利率的态度是否有所转变?

从本周央行表态来看,7/22降息当日,《金融时报》发文再次提及长端风险,7/24《金融时报》刊文中也再次提及,强调央行“有决心、有措施”:

“7天期逆回购操作利率下行,并不代表长债收益率下行空间打开……中长期债券收益率反映的更多是长期经济走势,要采用跨周期的视角评估……本轮长债利率的持续下行,已经包含了对本次降息的预期,甚至有明显超调,不代表着需要跟随7天期逆回购操作利率下行再继续走低。实际上,当前长债利率过低,国外媒体也普遍关注到其中可能潜藏的风险;长债利率过低,也容易引发弱预期的自我实现,而我国经济的基本面是长期向好的。央行此次降息有助于支持经济回升向好,提振中长期经济预期,也有助于带动长端利率的回升。预计未来央行还将综合施策,必要时借入并卖出国债,及时校正和阻断债市风险累积,保持正常向上倾斜的收益率曲线。央行是有决心、有措施来稳定市场预期的。”

7/26,人民银行副行长陶玲发表题为《加快完善中央银行制度》的署名文章,当中提及货币政策目标,从表述上看,“维护币值稳定和金融稳定”排序靠前:

“二是找准定位,确立维护币值稳定和金融稳定双目标。中国的中央银行的根本职责是维护币值稳定和金融稳定,既包括国内物价稳定,不能让老百姓手中的钱变‘毛’,也包括人民币汇率在合理均衡水平上保持基本稳定。要健全货币政策和宏观审慎政策‘双支柱’调控框架,从更长期视角出发坚持稳健的货币政策,维持合理的正的实际利率,为经济高质量发展提供正向激励。同时,重视就业目标,适当关注资产价格变化,建立有效的沟通机制,增加政策透明度。”

从目前情况来看,随着美联储降息确定性提升、央行提及“增强汇率弹性”,人民币汇率或有望度过贬值压力最大的阶段,但或仍需持续重视汇率约束;存款利率调降以及整改“手工补息”、打击高息揽储,也有助于缓解银行息差压力,但实际改善效果的显现也仍需一定时间。综合来看,多目标兼顾之下,我们认为当前央行仍将保持对长端利率的关注,维持曲线正常向上倾斜的形态。

于债市而言:

从总体趋势上看,当前在新旧动能转换背景下,货币信贷增长由供给约束已逐步转为需求约束,下一阶段全社会的信用扩张将更依赖于直接融资,这当中,财政发力很重要,而相应的增量政策和实际效果仍需等待和进一步观察。在此背景下,当前“资产荒”或还将继续演绎,长久期票息资产仍占优。

故而当前来看,若央行尚无实质性动作落地,资金面维持平稳之下,市场仍有做平曲线的趋势,从点位上看,随着逆回购利率、LPR、存款利率及MLF利率的先后下调,有望推动包括国债利率在内的广谱利率进一步下行,由此来看当前30Y国债利率的“心理点位”或有所下移,不排除进一步“挑战”前低的可能性。

但也需防范注意过低点位下的回调风险,尤其是密切关注央行表态,是否会再次发声提示长端利率风险,此外,适当减免MLF抵押品、央行借券卖出等操作也将带来一定扰动,以及月底政治局会议的相关表述,市场也会相应有所博弈。

策略上,综合来看目前通过“存单+5Y、10Y利率债”组合以保持适当久期或相对占优,超长信用债方面或继续做窄利差。

2

下周重点关注

下周(7/29-8/2)重要数据:

周二(7/30),欧元区第二季度GDP数据;

周三(7/31),中国7月官方制造业PMI;美国7月ADP就业人数;

周四(8/1),美联储7月议息会议;美国7月ISM制造业PMI;

周五(8/2),美国7月非农就业人口变动数据。

风险提示

1、政策不确定性:货币政策、财政政策超预期变化;

2、基本面变化超预期:经济基本面变化可能超预期。

3、信息滞后或不全面的风险:数据基于公开资料信息整理,可能存在信息滞后或更新不及时、不全面的风险。

推荐阅读

文章评论

注册或登后即可发表评论

登录注册

全部评论(0)