本文作者:刘晨明/郑恺/赵阳

报告摘要

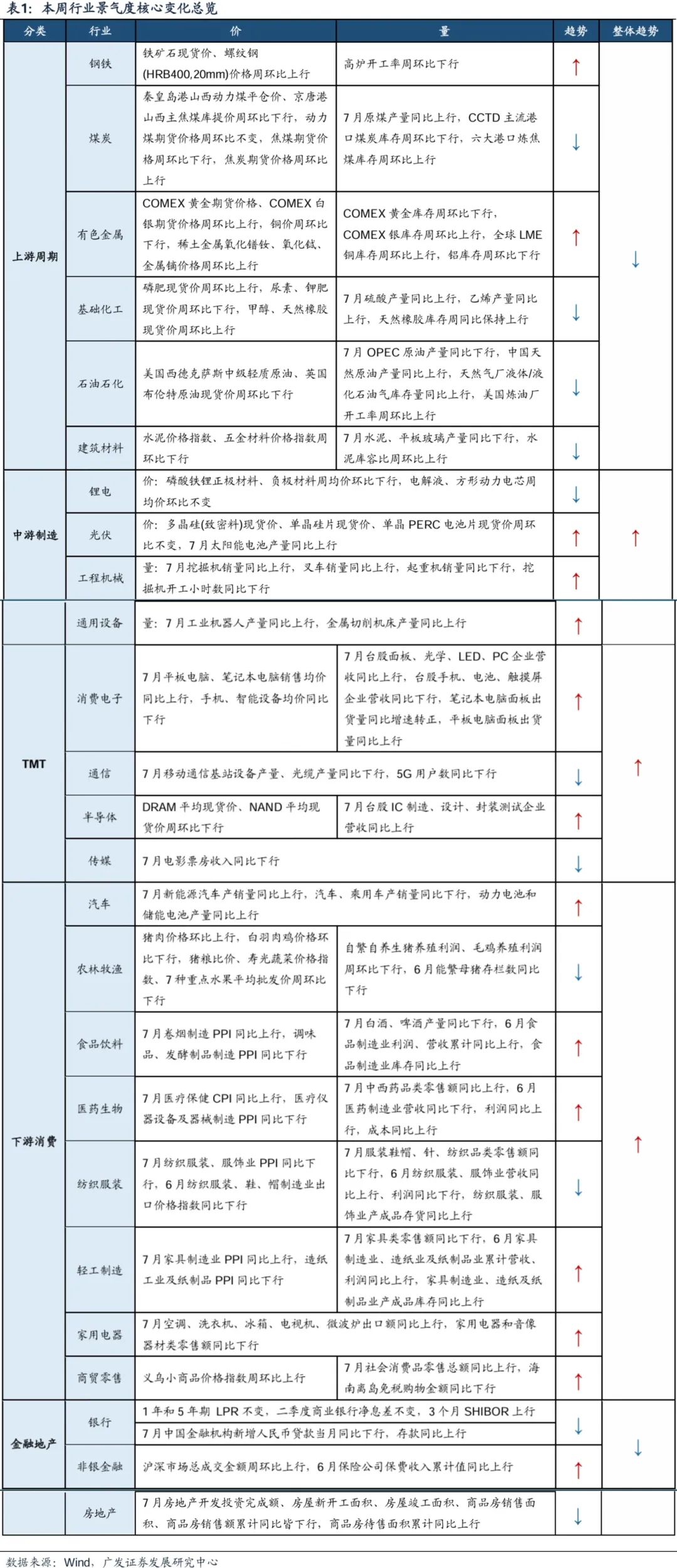

中观景气度:本周景气度改善的方向主要在主要在钢铁、有色金属、消费电子等领域,涨价线索明显的有:上游资源品的钢铁、有色金属,下游消费的医药生物、商贸零售等。具体来看,根据Wind数据统计,上游资源品中,铁矿石、螺纹钢价格周环比上行,COMEX黄金期货价格、COMEX白银期货价格以及稀土金属价格延续上涨。TMT方向,7月台股面板、光学、LED、PC企业营收同比上行,笔记本电脑面板出货量同比增速转正,平板电脑面板出货量同比上行。中游制造领域,7月挖掘机、叉车销量同比上行,工业机器人产量、金属切削机床产量同比上行,太阳能电池产量同比上行。下游消费领域,7月社会消费品零售总额同比上行,7月空调、洗衣机、冰箱、电视机、微波炉出口额同比上行。金融地产方面,房地产行业目前需求仍然较弱,各项指标7月同比降幅仍旧较大,上周30大中城市商品房周成交面积同比跌幅进一步扩大。推荐关注景气度边际改善的钢铁、有色金属、消费电子等领域,以及随宏观需求回暖、出口优势较强、海外营收占比相对较高的下游消费行业如医药生物、家用电器、商贸零售等。

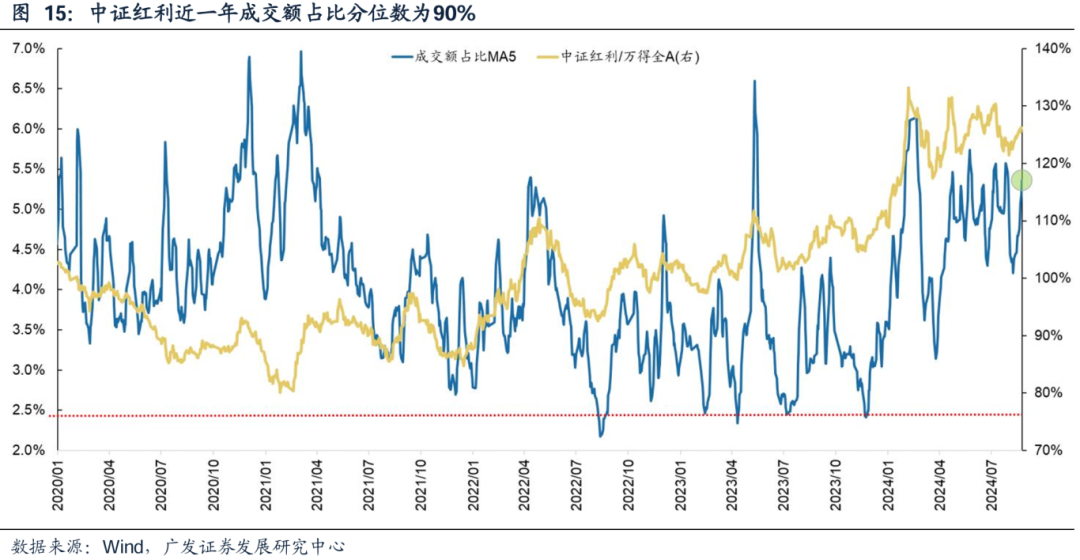

行业拥挤度:红利情绪大幅回暖。

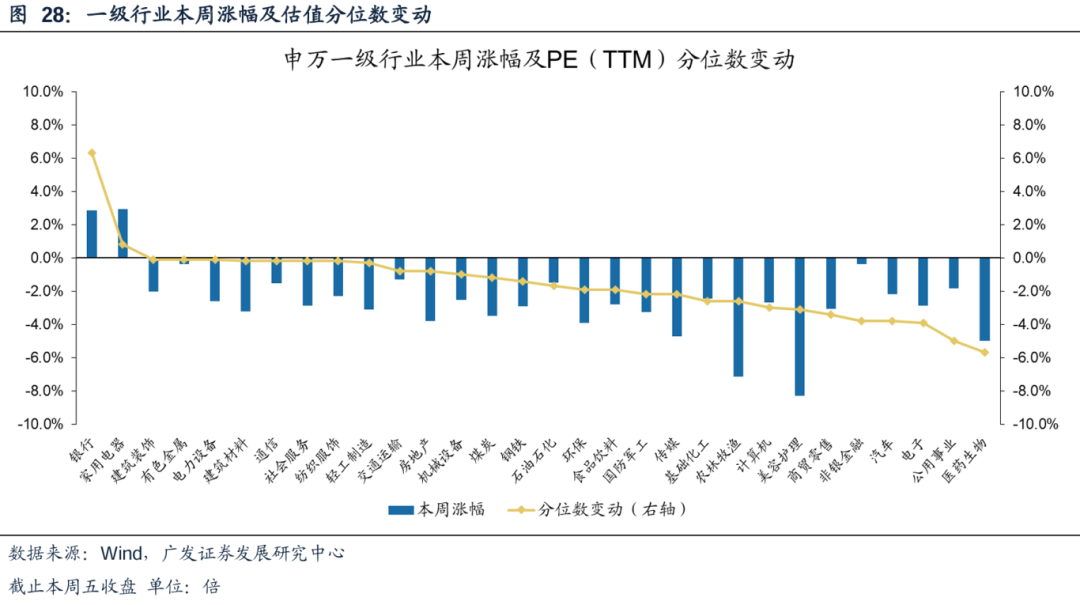

估值:(1)根据wind数据,市场整体来看,本周A股总体及A股剔除金融估值收敛。其中,主板估值收敛幅度最大。(2)行业角度来看本周PE(TTM)分位数扩张幅度最大的行业为银行、家用电器、建筑装饰。PE(TTM)分位数收敛幅度最大的行业为医药生物、公用事业、电子。(3)根据wind数据,本周股权风险溢价从上周2.93%上升到本周3.10%,股市收益率从上周5.13%上升到本周5.26%。

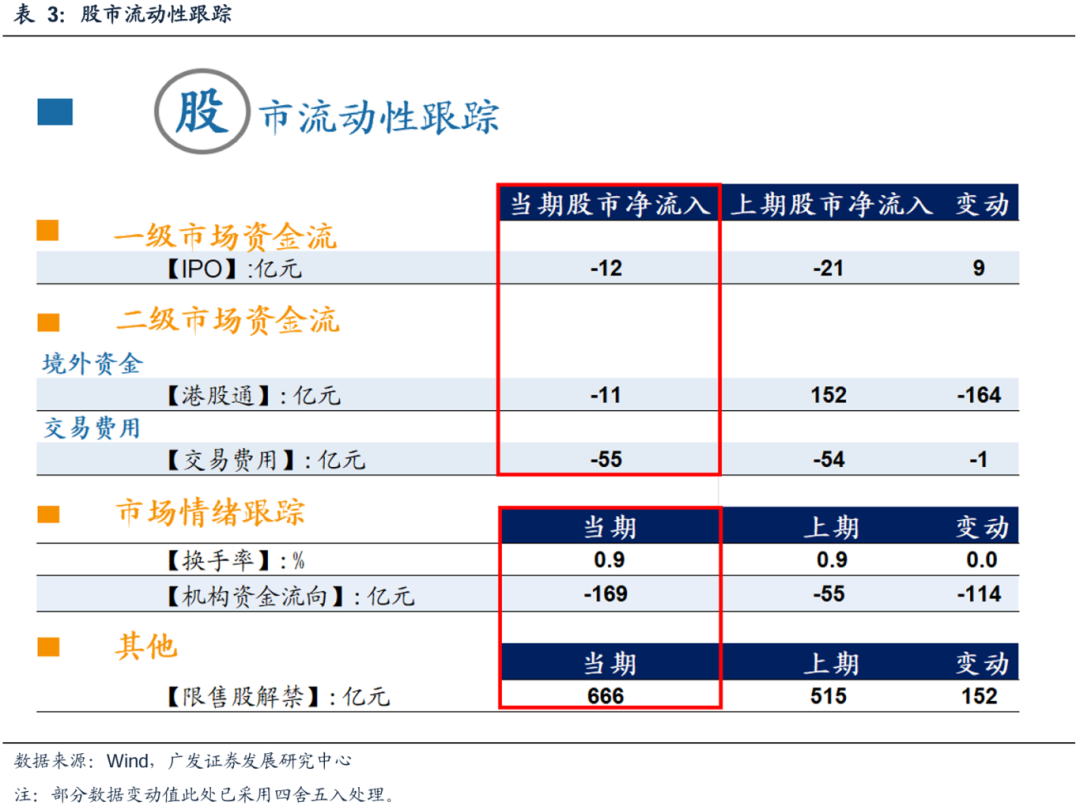

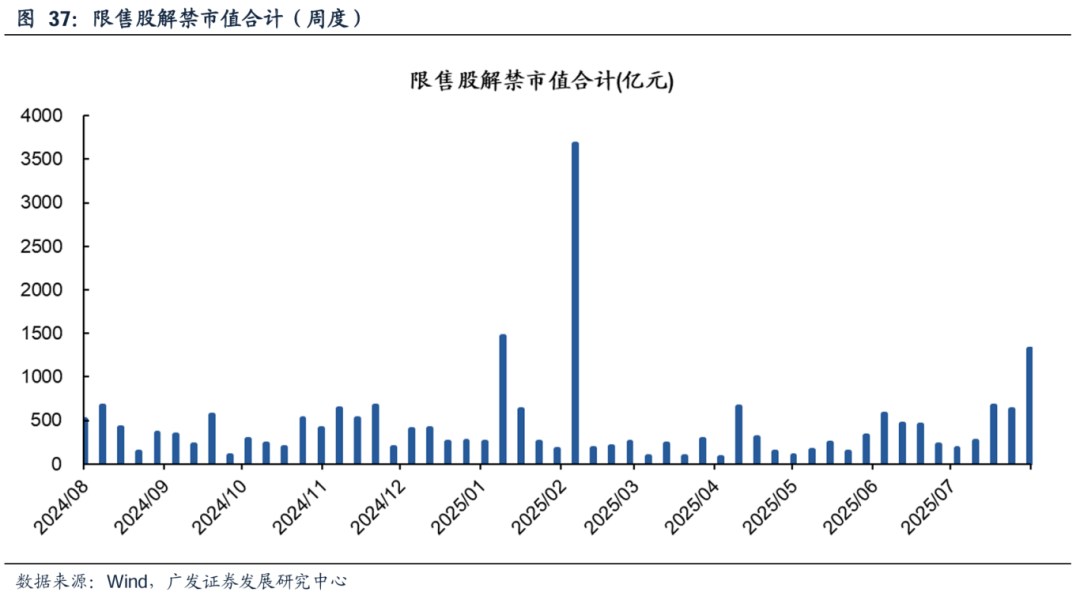

流动性:日均换手率低位震荡,交易情绪暂未回暖。根据Wind数据,一级市场方面,本周IPO规模为12亿元,前一周IPO规模为21亿元。二级市场方面,本周南下资金净流出11亿元,上周净流入152亿元,交易费用55亿元。投资者情绪方面,本周日度平均换手率为0.88%,前一周为0.87%;机构资金流出169亿元,前一周55亿元。本周限售股解禁666亿元,前一周限售股解禁515亿元,预计下周限售股解禁415亿元。

风险提示:全球经济下行超预期;海外政策及加息节奏不确定,带来全球流动性恶化风险;中国货币及财政政策的出台时间及形式不确定,经济复苏力度低于预期。

报告正文

一、中观景气度重要变化

(一)行业整体情况

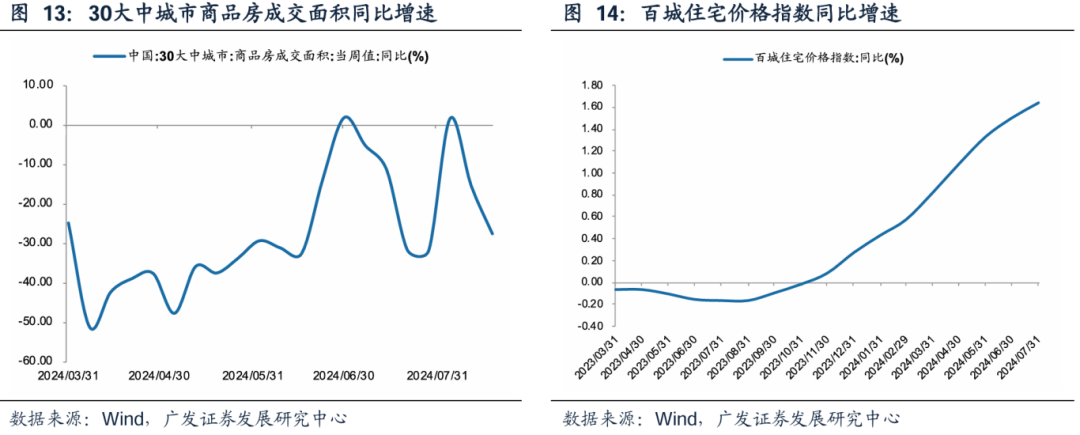

本周景气度改善的方向主要在钢铁、有色金属、消费电子等领域,涨价线索明显的有:上游资源品的钢铁、有色金属,下游消费的医药生物、商贸零售等。具体来看,根据Wind数据统计,上游资源品中,铁矿石、螺纹钢价格周环比上行,COMEX黄金期货价格、COMEX白银期货价格以及稀土金属价格延续上涨。TMT方向,7月台股面板、光学、LED、PC企业营收同比上行,笔记本电脑面板出货量同比增速转正,平板电脑面板出货量同比上行。中游制造领域,7月挖掘机、叉车销量同比上行,工业机器人产量、金属切削机床产量同比上行,太阳能电池产量同比上行。下游消费领域,7月社会消费品零售总额同比上行,7月空调、洗衣机、冰箱、电视机、微波炉出口额同比上行。金融地产方面,房地产行业目前需求仍然较弱,各项指标7月同比降幅仍旧较大,上周30大中城市商品房周成交面积同比跌幅进一步扩大。推荐关注景气度边际改善的钢铁、有色金属、消费电子等领域,以及随宏观需求回暖、出口优势较强、海外营收占比相对较高的下游消费行业如医药生物、家用电器、商贸零售等。

(二)上游周期

1.钢铁

截至8月23日,铁矿石现货价为749.00元/吨,周环比上行,截至8月22日,螺纹钢(HRB400,20mm)价格为3220.00元/吨,周环比上行。截至8月23日,高炉开工率环比下行至77.45%。

2.金属

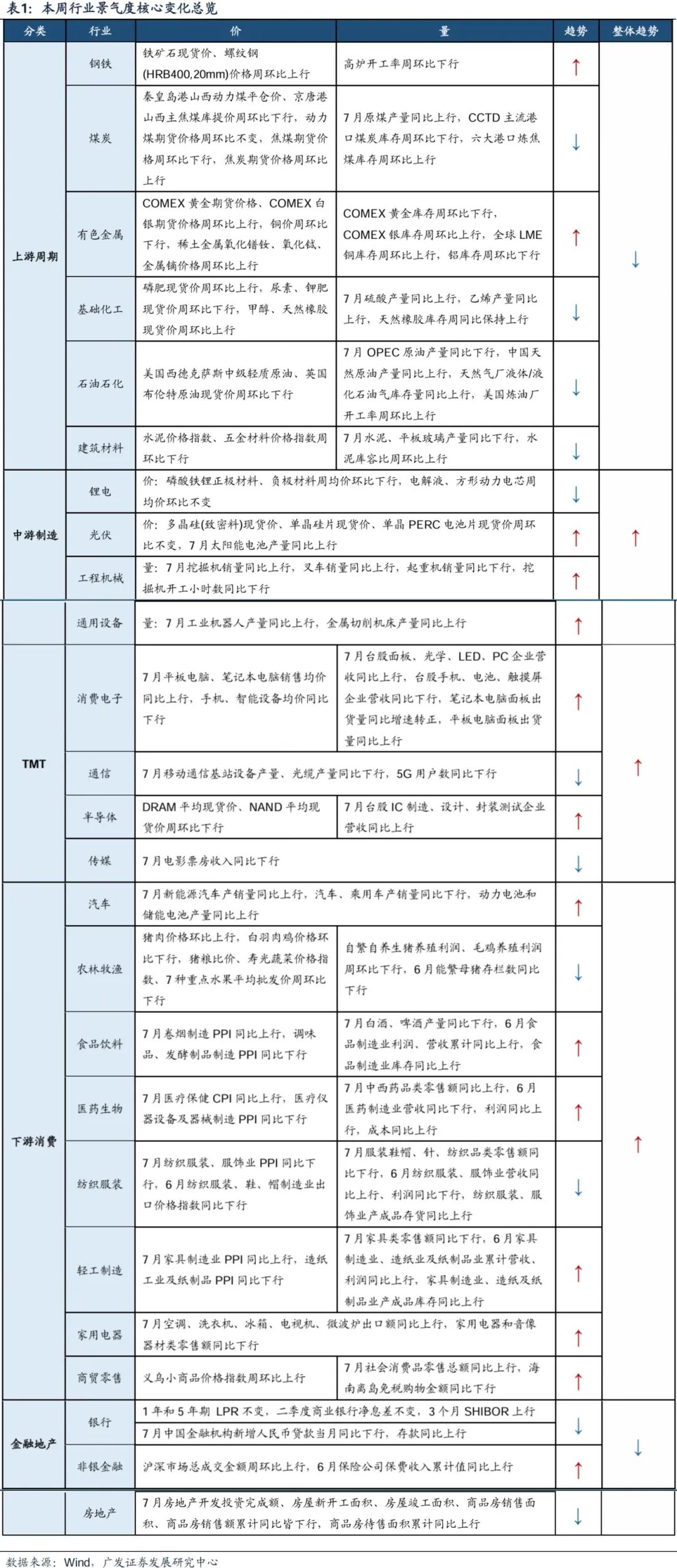

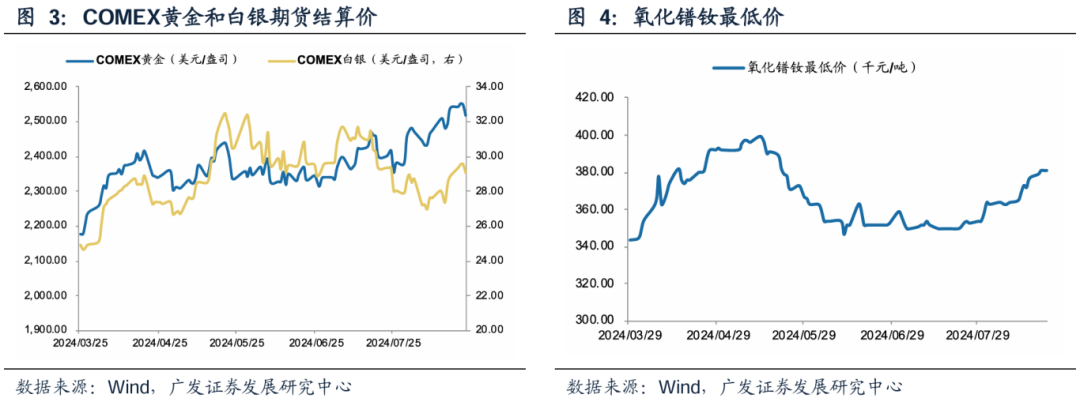

本周贵金属价格整体上涨,截至8月22日,COMEX黄金期货结算价2516.70美元/盎司,周环比上行,COMEX白银期货结算价29.05美元/盎司,周环比上行,截至8月23日,铜价7.36万元/吨,周环比继续下行。稀土金属方面,截至8月22日,氧化镨钕最低价381.00元/千克,周环比上行,氧化铽价格5475.00元/千克,周环比上行,镝价格2265.00元/千克,周环比上行。

(三)中游制造

1.锂电&光伏

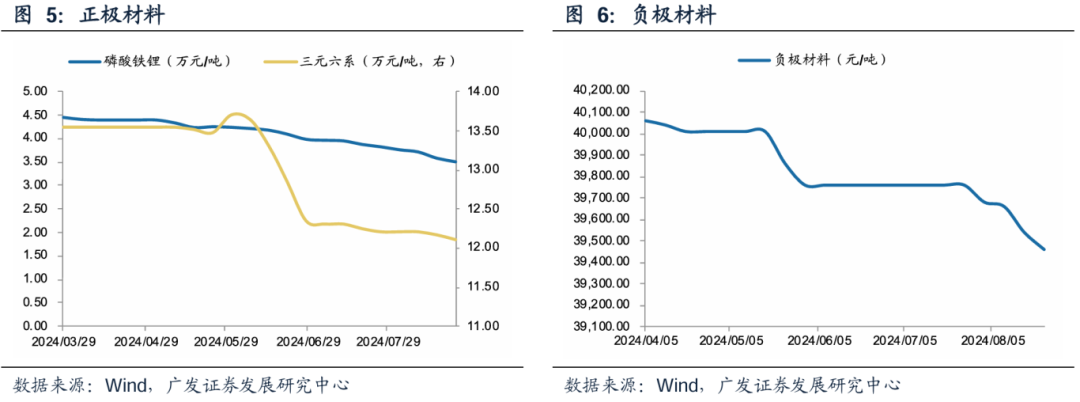

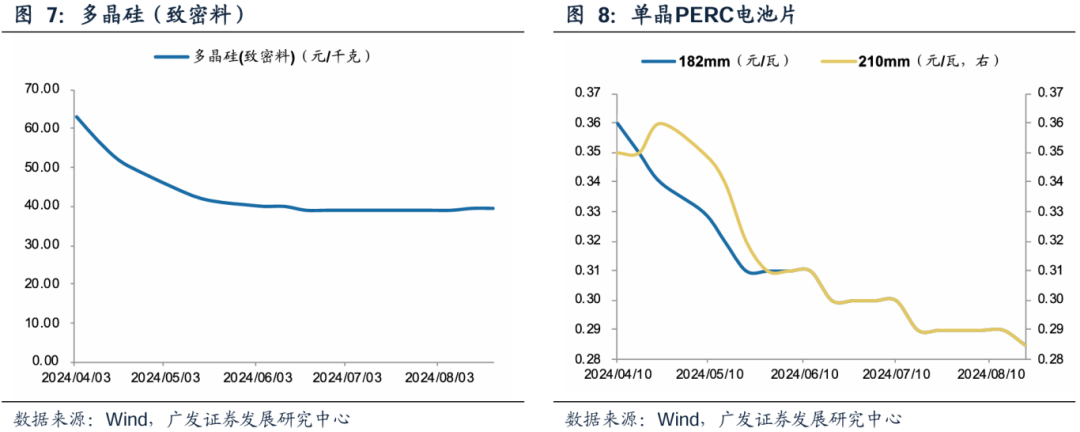

锂电方面,截至8月23日,正极磷酸铁锂周均价3.50万元/吨,周环比下行,三元6系周均12.10万元/吨,周环比下行。负极材料周均价3.95万元/吨,周环比下行。光伏方面,截至8月21日,多晶硅(致密料)现货周均价39.50元/千克,周环比不变,单晶PERC电池片(210mm,22.8%+)现货周均价0.29元/瓦,周环比不变。

(四)下游消费

1.汽车

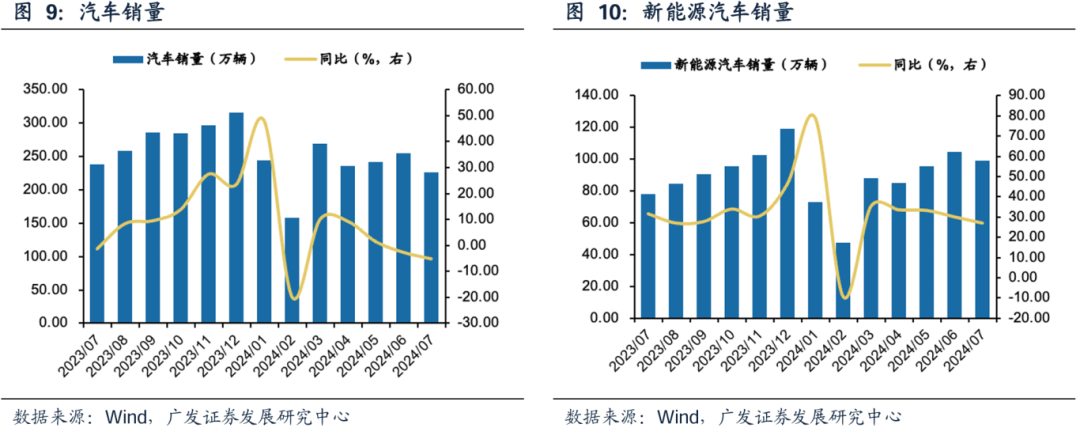

7月汽车产量229.70万辆,当月同比下行2.40%,7月汽车销量226.20万辆,当月同比下行5.20%。其中,7月乘用车产量203.00万辆,当月同比下行4.00%,7月乘用车销量199.40万辆,当月同比下行5.10%,7月新能源汽车产量98.80万辆,当月同比上行36.59%,7月新能源汽车销量99.10万辆,当月同比上行27.02%。电池方面,7月动力电池和储能电池产量为91800.00兆瓦时,当月同比上行33.10 %。

(五)TMT

1.半导体

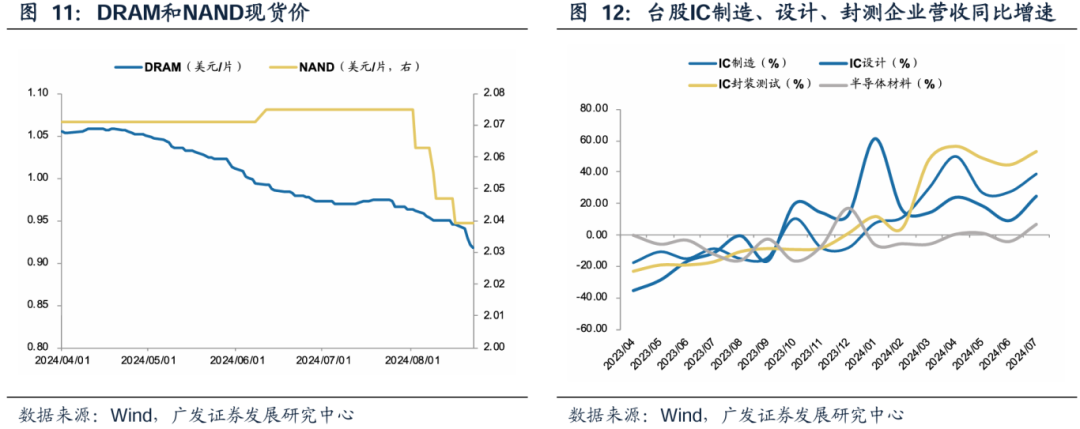

价格方面,截至8月22日,DRAM(DDR34Gb 512Mx8 1600MHz)现货价0.92美元/片,周环比下行,NAND(Flash:32Gb 4Gx8 MLC)现货价2.04美元/片,周环比下行。业绩方面,台股IC制造营收7月同比上行38.86%,IC设计营收同比上行24.85%,IC封装测试营收同比上行52.79%。

(六)金融地产链

1.房地产

价格方面,7月百城住宅价格指数同比上行1.64%。产销方面,7月房地产开发投资完成额累计同比下行10.20%,房屋新开工面积累计同比下滑23.20%,房屋竣工面积累计同比下滑21.80%,商品房销售额累计同比下行24.30%。截至8月18日,30大中城市商品房成交面积145.69万平方米,同比下行27.64%。库存方面,7月商品房待售面积累计同比上行14.50%。

二、本周重点行业拥挤度的表现

(一)中证红利:本周近一年拥挤度分位数为:90%,环比增加26百分点;

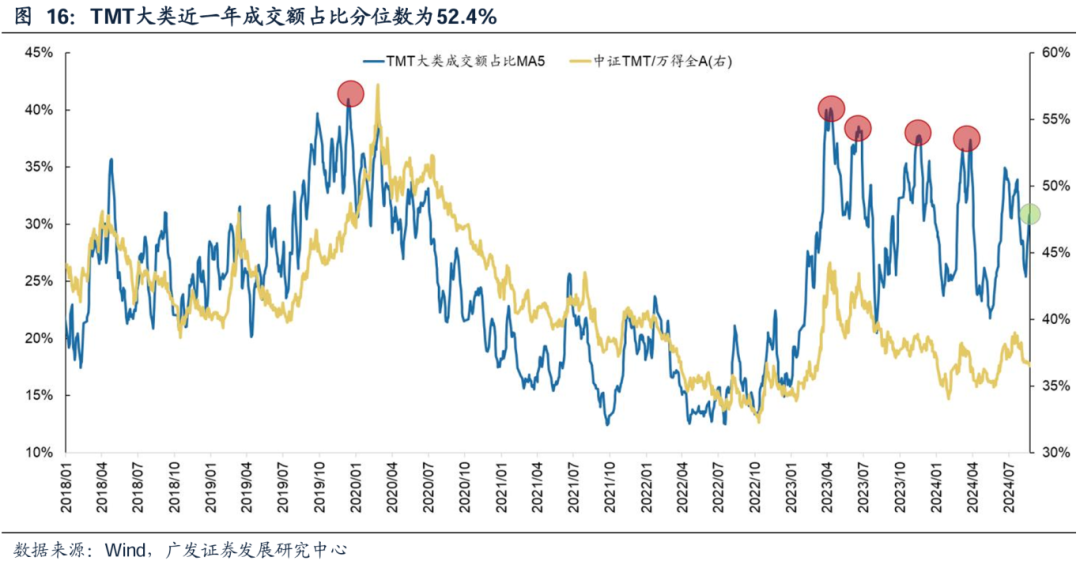

(二)TMT:本周近一年拥挤度分位数为:52.4%,环比增加12.8百分点;

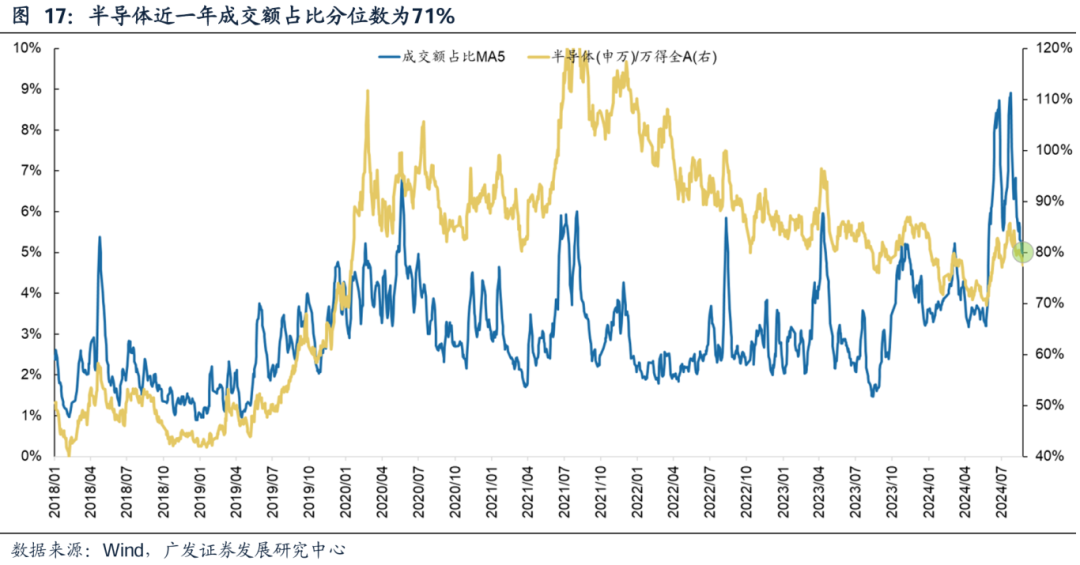

(三)半导体:本周近一年拥挤度分位数为:71%,环比减少6.6百分点;

(四)电网设备:本周近一年拥挤度分位数为:54.5%,环比减少11.2百分点;

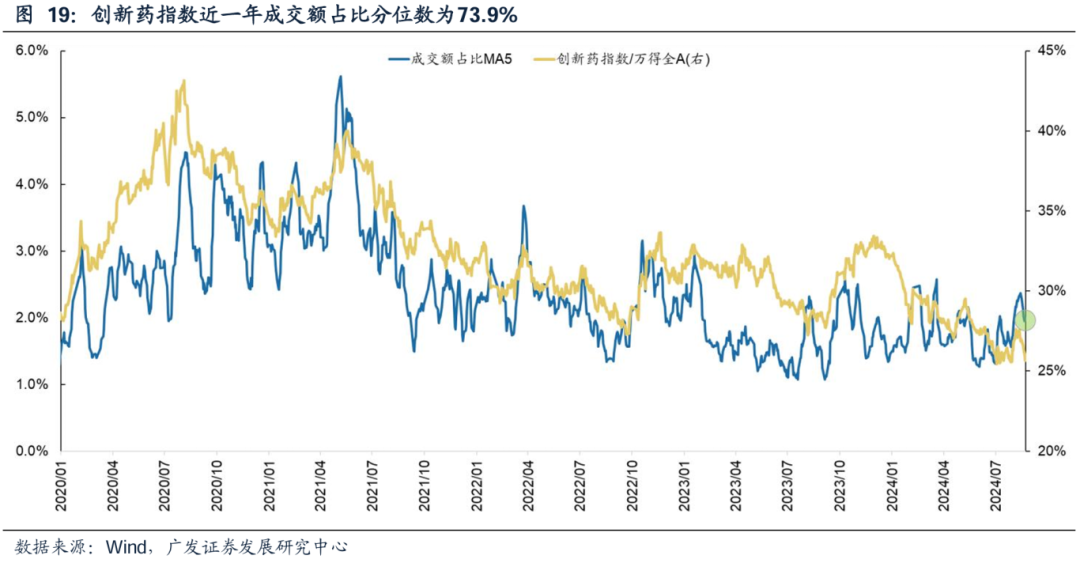

(五)创新药:本周近一年拥挤度分位数为:73.9%,环比减少16.5百分点;

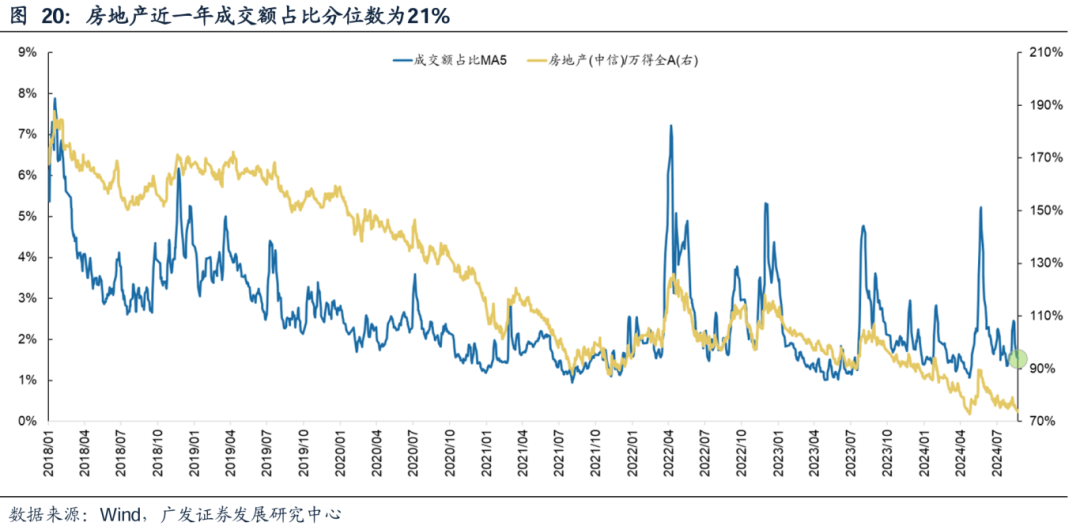

(六)房地产:本周近一年拥挤度分位数为:21%,环比减少32.3百分点;

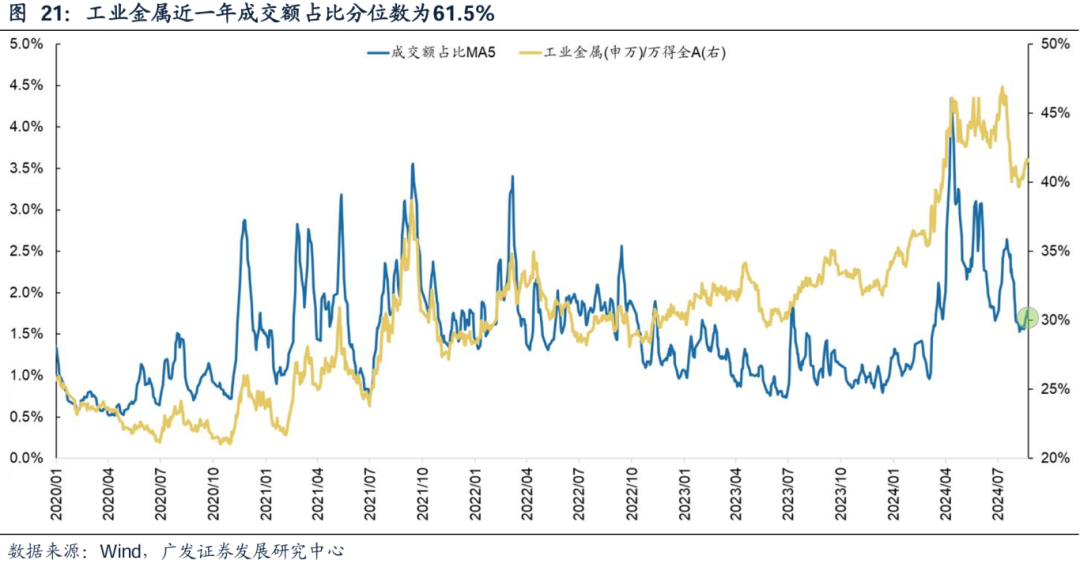

(七)工业金属:本周近一年拥挤度分位数为:61.5%,环比减少5.8百分点。

三、本周估值变化

注:若无特殊说明,各估值指标分位数均指2010年以来。

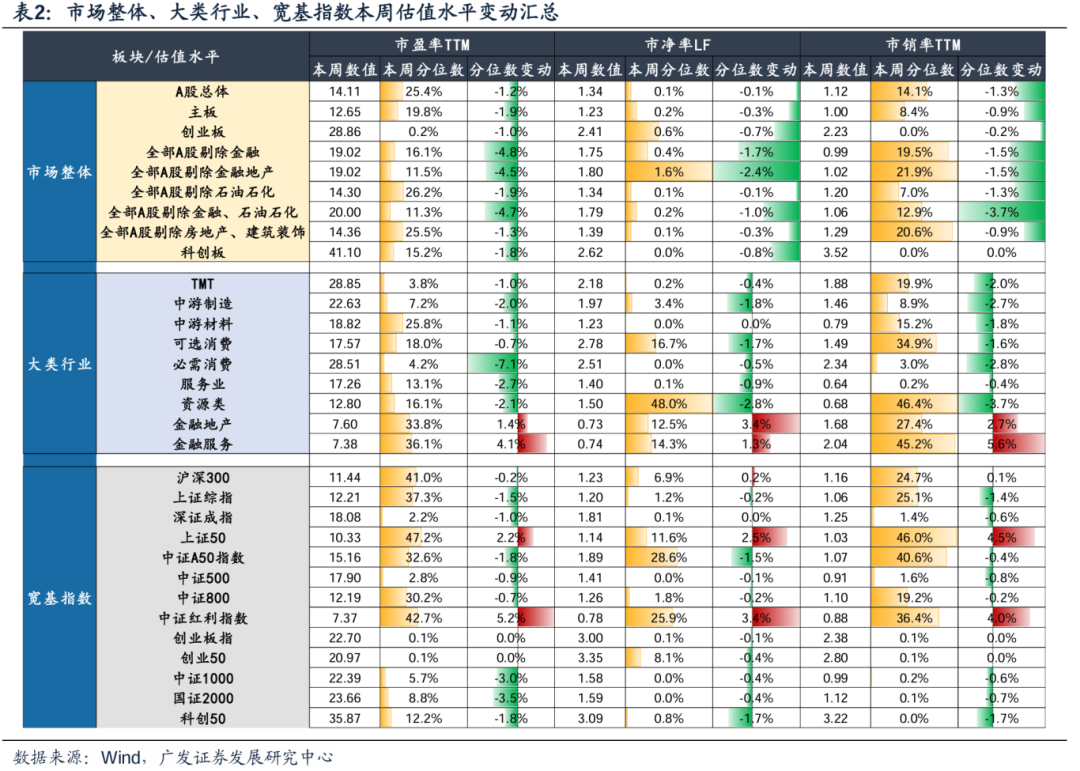

市场整体来看,本周A股总体及A股剔除金融估值收敛。其中,主板估值收敛幅度最大。大类行业来看,本周金融服务、金融地产估值扩张幅度较大,必需消费、服务业、资源类估值收敛幅度较大。宽基指数看,本周多数指数估值收敛,其中,国证2000、中证1000、科创50收敛幅度较大。

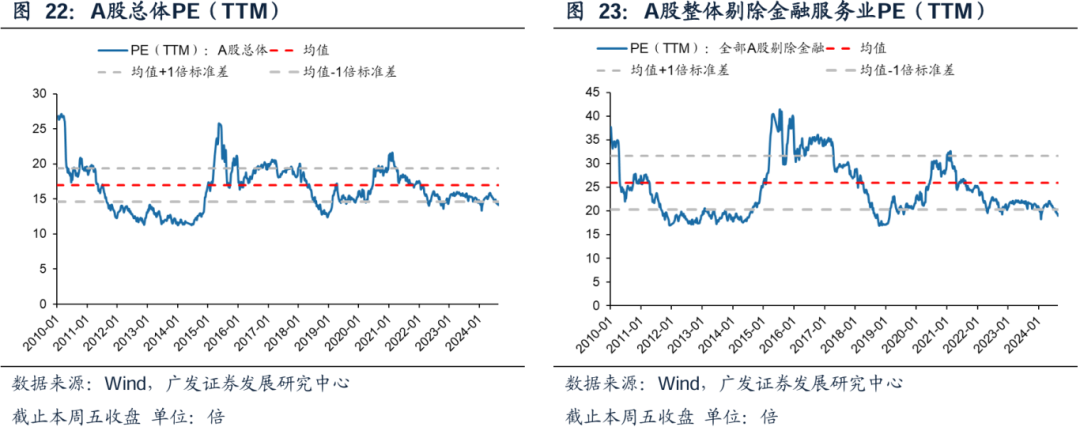

其中,A股总体PE(TTM)从上周14.32倍下降到本周14.11倍,PB(LF)从上周1.36倍下降到本周1.34倍;A股整体剔除金融服务业PE(TTM)从上周19.49倍下降到本周19.02倍,PB(LF)从上周1.79倍下降到本周1.75倍。

创业板PE(TTM)从上周29.89倍下降到本周29.86倍,PB(LF)从上周2.52倍下降到本周2.41倍;科创板PE(TTM)从上周的42.60倍下降到本周41.10倍,PB(LF)从上周2.72倍下降到本周2.62倍。

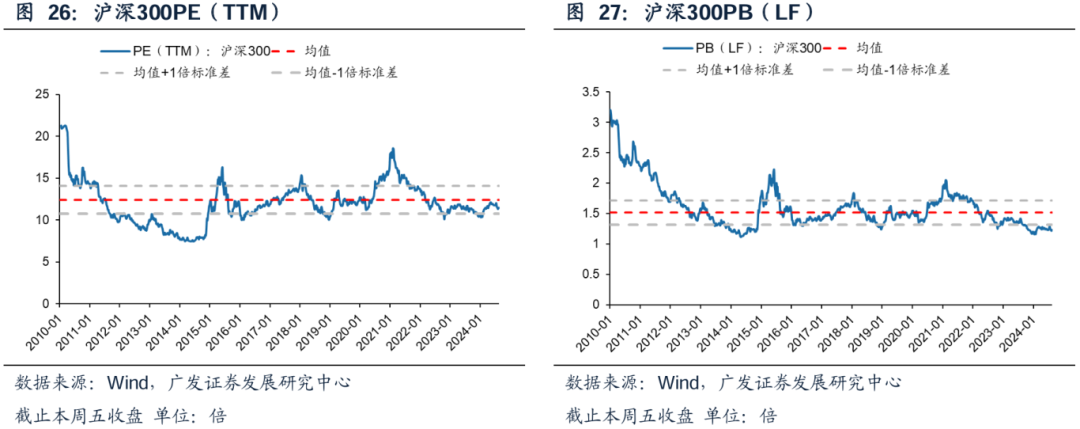

沪深300 PE(TTM)从上周11.45倍下降到本周11.44倍,PB(LF)与上周1.23倍持平。

行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为银行、家用电器、建筑装饰。PE(TTM)分位数收敛幅度最大的行业为医药生物、公用事业、电子。

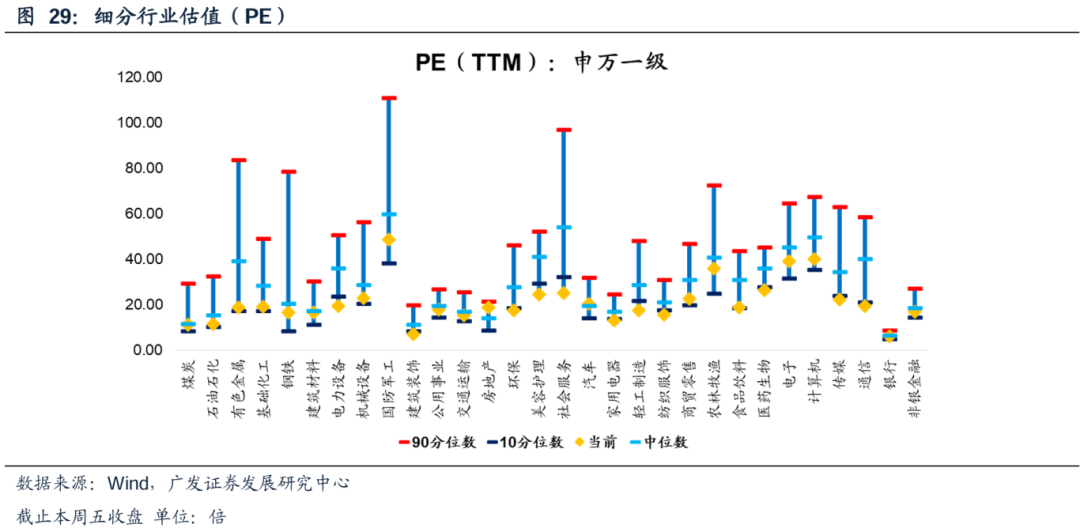

此外,从PE角度来看,申万一级行业中,煤炭、建筑材料、汽车估值高于历史中位数。其中,电力设备、建筑装饰、美容护理、传媒、通信等行业估值低于历史10分位数。

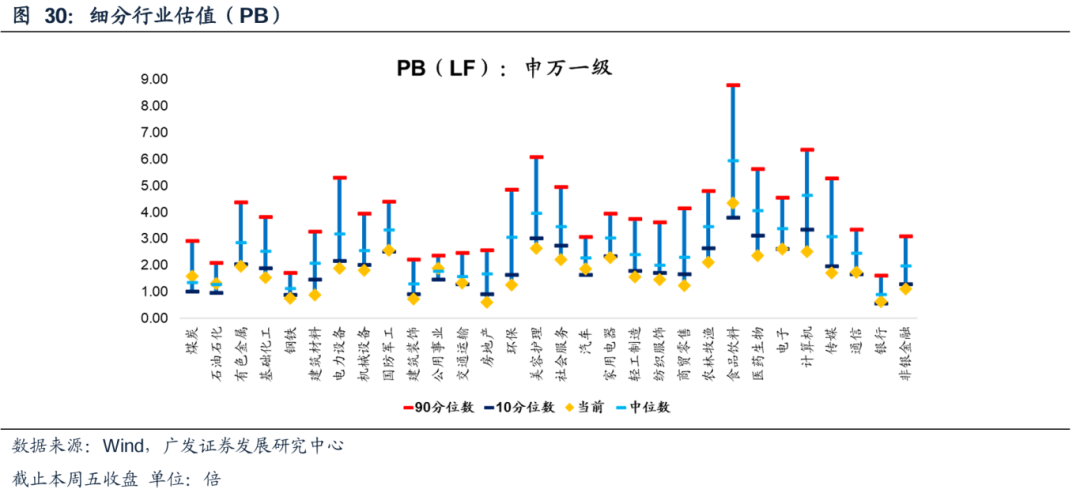

从PB角度来看,申万一级行业中,煤炭、石油石化、公用事业估值高于历史中位数。基础化工、钢铁、建筑材料、电力设备、机械设备、建筑装饰、房地产、环保、美容护理、社会服务、轻工制造、纺织服饰、商贸零售、农林牧渔、医药生物、计算机、传媒、非银金融估值低于历史10分位数。

本周股权风险溢价从上周2.93%上升到本周3.10%,股市收益率从上周5.13%上升到本周5.26%。

四、本周流动性跟踪

1.一级市场和二级市场资金流

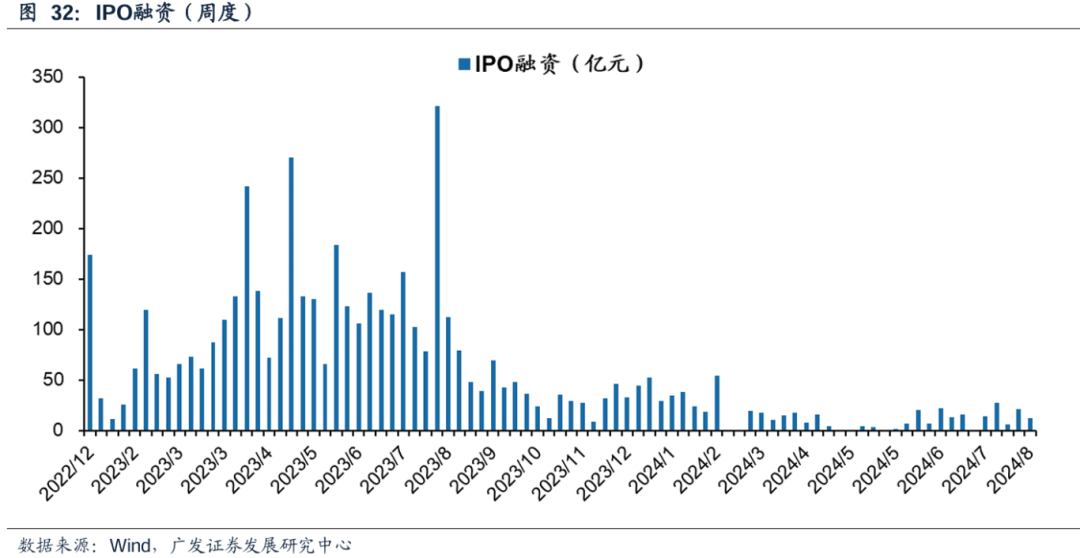

(1)IPO融资:本周IPO规模为12.42亿元,前一周IPO规模为21.01亿元,IPO融资规模持续维持低量,截止本周五,8月IPO上市公司共计7家。

(2)陆港通:

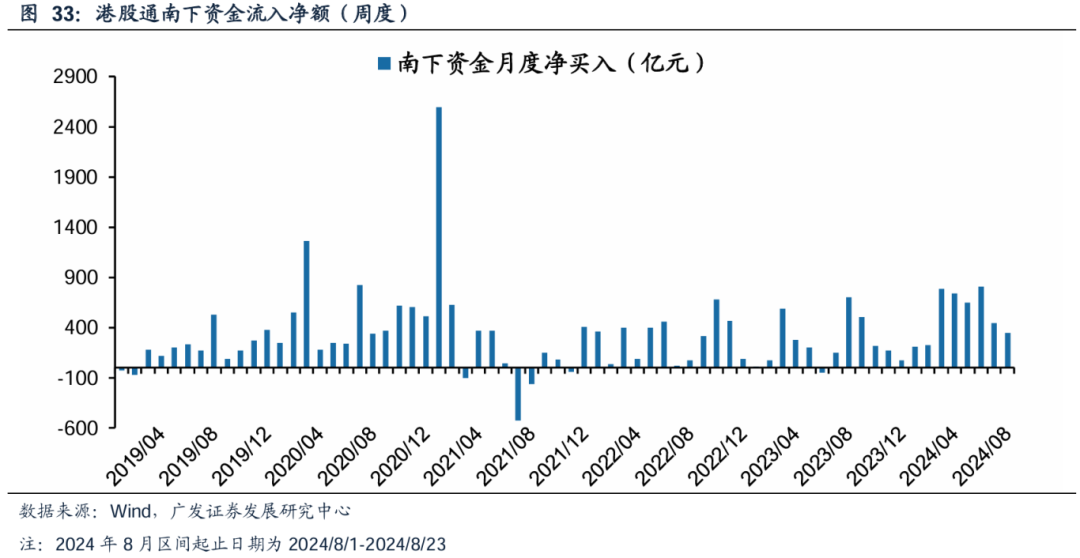

陆港通南下资金流入净额:本周港股通南下资金净流出11.29亿元,前一周净流入152.23亿元。截至2024年8月23日,2024年8月南下资金净流入340.48亿元。

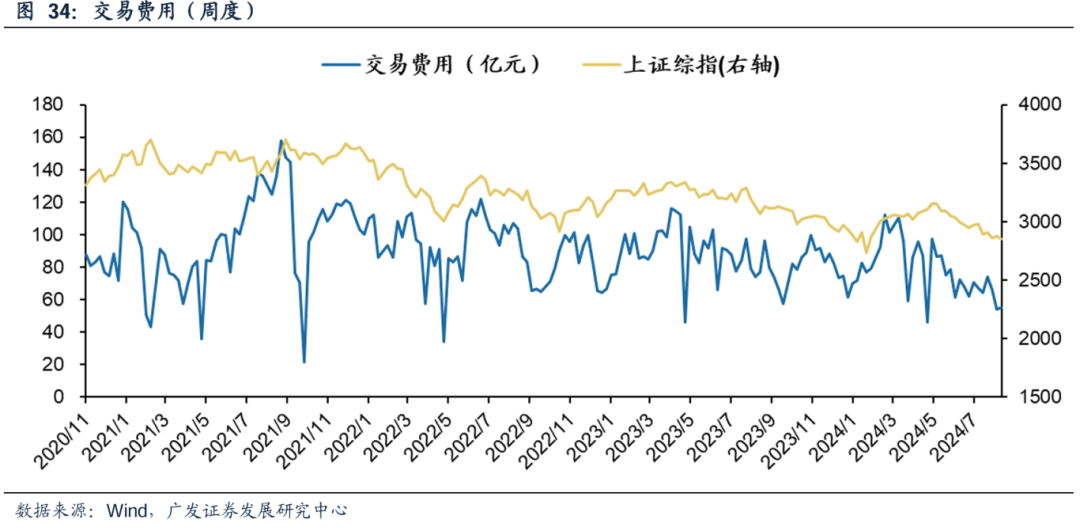

(3)交易费用:本周为55.33亿元,前一周为54.00亿元,交易费用较上周上升1.33亿元。

2.市场情绪跟踪

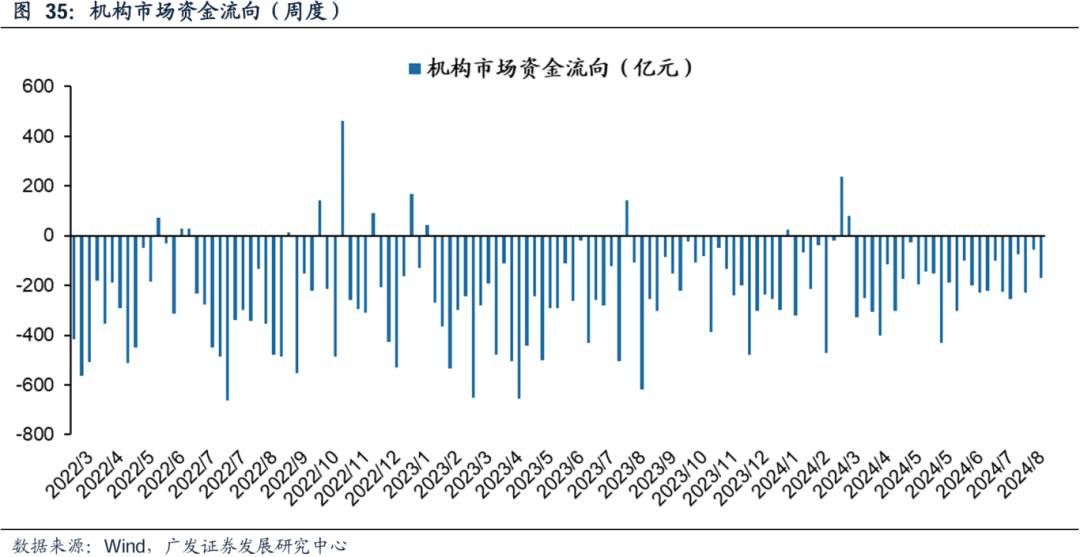

(1)机构资金流向:本周机构资金流出169亿元,前一周机构资金流出55亿元。

(2)日度换手率:本周日度换手率均值为0.88%,前一周为0.87%,平均换手率仍维持低位。

3.其他重要指标跟踪

(1)限售股解禁:本周限售股解禁666亿元,前一周限售股解禁515亿元,预计下周限售股解禁415亿元(以2024年8月23日收盘价计算)。

五、风险提示

全球经济下行超预期;海外政策及加息节奏不确定,带来全球流动性恶化风险;中国货币及财政政策的出台时间及形式不确定,经济复苏力度低于预期。

本报告信息

对外发布日期:2024年8月23日

站长:乡村生活网;联系电话:023-72261733 ;微信/手机:18996816733;邮箱:2386489682@qq.com;

办公地址:涪陵区松翠路23号附12;