来源:尧望后势

前言:自去年9月底以来,政策转向带动市场估值水平自底部区域逐渐修复。本篇报告,我们将借助PE-G和PB-ROE两套估值框架,并从全球视角出发,进一步考察海内外各行业龙头的估值水平,试图回答以下问题:当前国内各细分领域龙头的估值水平如何?与全球龙头相比是否有优势?哪些细分领域仍然被低估?

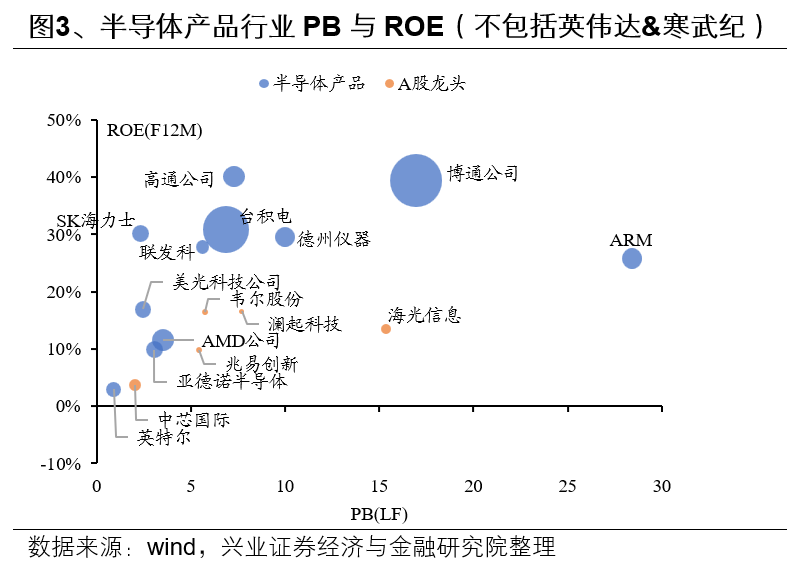

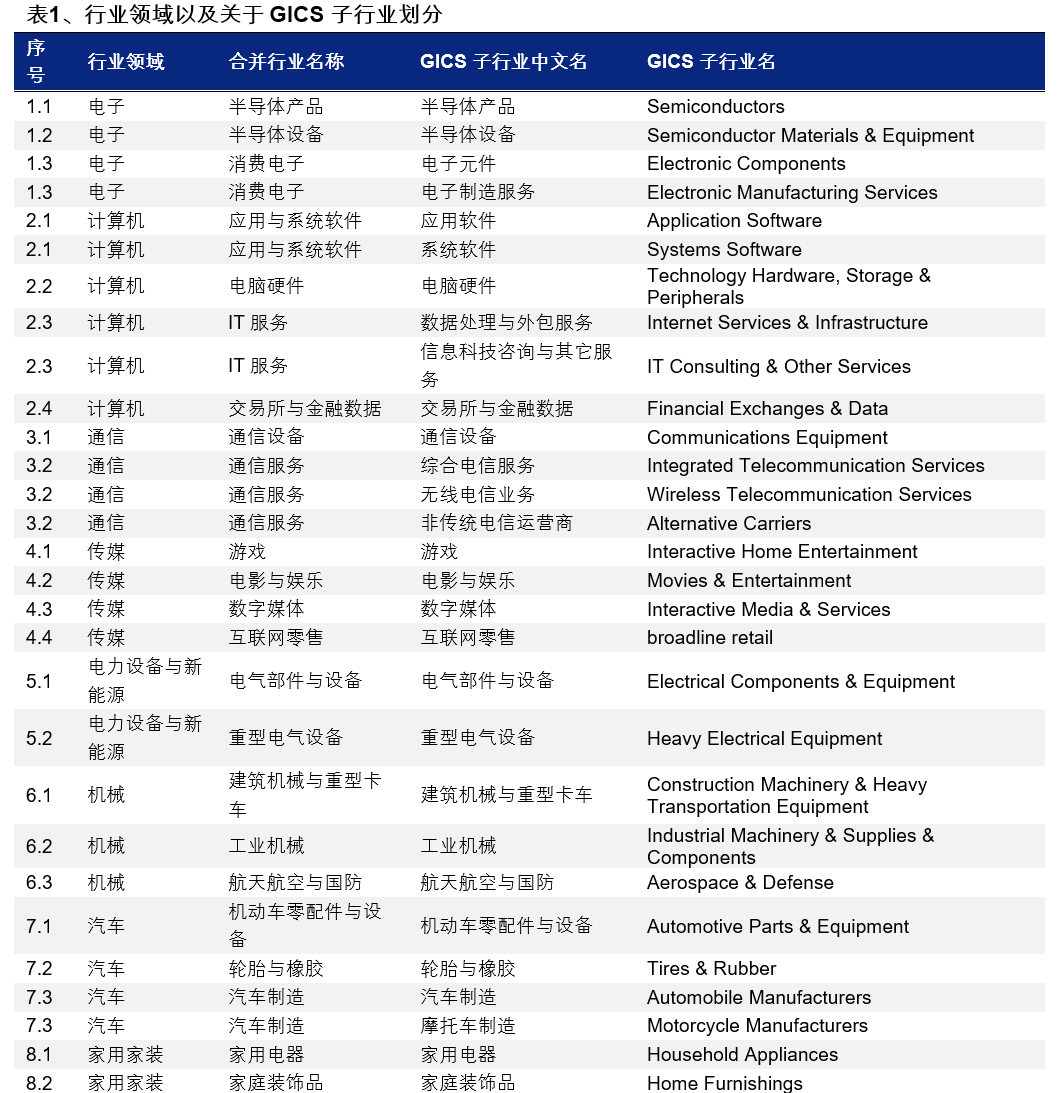

在海内外龙头公司筛选方面,基于GICS分类,共选择54个相关子行业,并根据子行业属性归纳为26大行业领域:电子、计算机、通信、传媒、电力设备与新能源、机械、汽车、家用家装、食品饮料、医药生物、社会服务、纺织服饰、商贸零售、农林牧渔、石油石化、煤炭、有色金属、钢铁、建筑材料、建筑装饰、房地产、基础化工、交通运输、公用事业、银行、非银金融。

在指标选取方面,估值指标使用PE_TTM与PB_LF,净利润增速与净资产收益率均使用未来12个月彭博一致预期。此外,为保证海内外公司财报季的相对统一,数据截止时间均为2025年1月24日。

对于AH两地上市的公司,选取A股作为主要证券进行分析;对于香港上市且同时发行ADR存托凭证的公司,若港股被纳入港股通,则将其归为境内上市公司,否则将其归为境外上市公司。

一、电子

(一)半导体产品

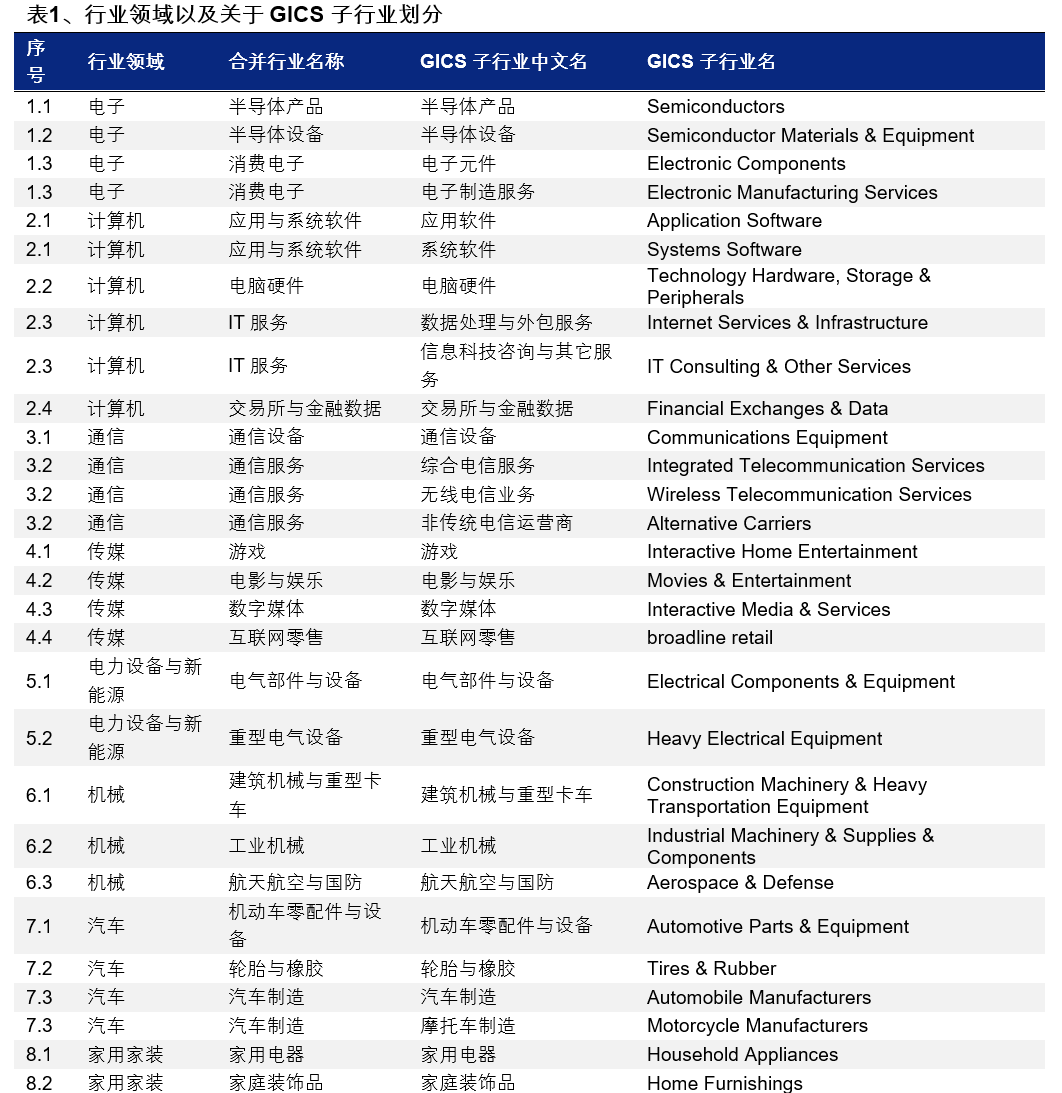

从PE-G角度看,A股龙头PE较海外龙头偏高,未来12个月净利润增速接近,PE-G下估值相对偏贵。整体看,A股龙头较海外对标龙头市值规模较小,在PE方面,A股龙头估值较海外龙头偏高,A股龙头整体估值位于50-200倍区间,个别龙头公司估值偏高,海外龙头估值整体位于10-100倍区间。在G方面,A股龙头预期净资产收益率与海外龙头整体水平接近。PE-G结合看,A股龙头估值相对偏贵。

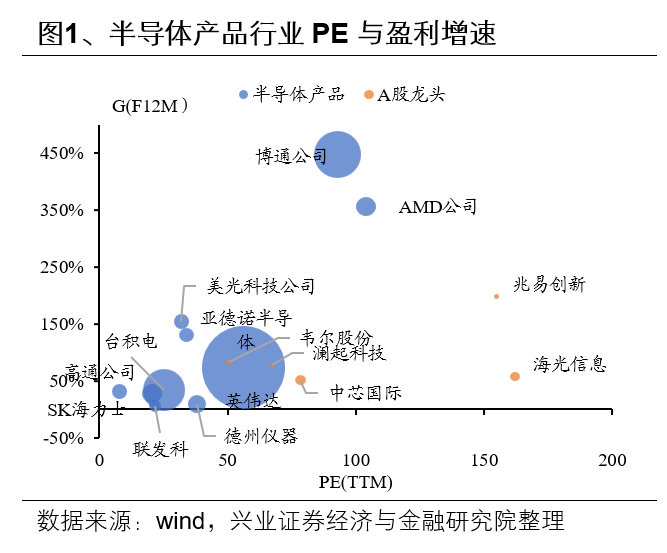

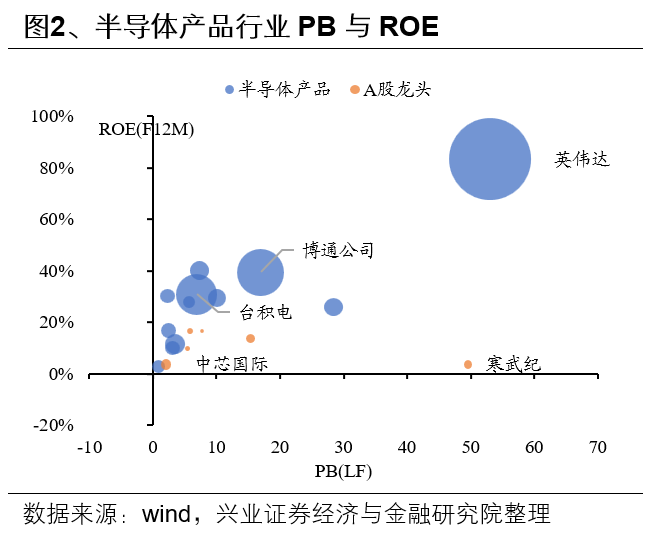

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等偏低,PB-ROE下相对偏贵。在PB方面,A股龙头估值与海外龙头整体水平接近,A股龙头估值位于2-15倍区间,而海外龙头整体估值位于1-20倍区间,个别龙头公司估值偏高。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头。PB-ROE结合看,A股龙头估值相对偏贵。

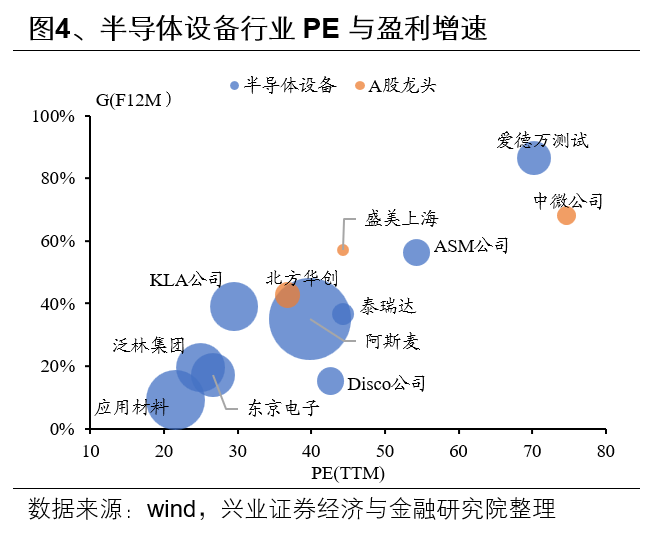

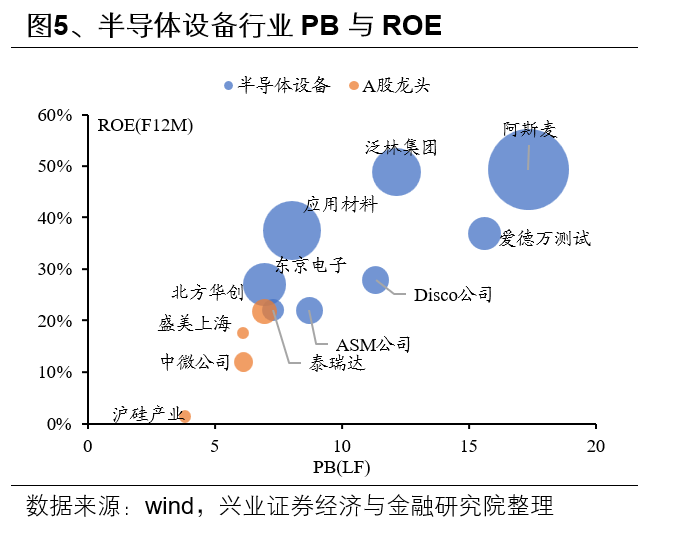

(二)半导体设备

从PE-G角度看,A股龙头PE较海外龙头相对偏高,未来12个月净利润增速中等偏高,PE-G下估值较为合理。在PE方面,A股龙头估值较海外龙头相对偏高,A股龙头整体估值位于25-75倍区间,而海外龙头估值整体位于20-70倍区间。在G方面,A股龙头预期净资产收益率较海外龙头整体水平偏高。PE-G结合看,A股龙头估值较为合理。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平偏低,PB-ROE下相对合理。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于4-7倍区间,而海外龙头整体估值位于5-20倍区间。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

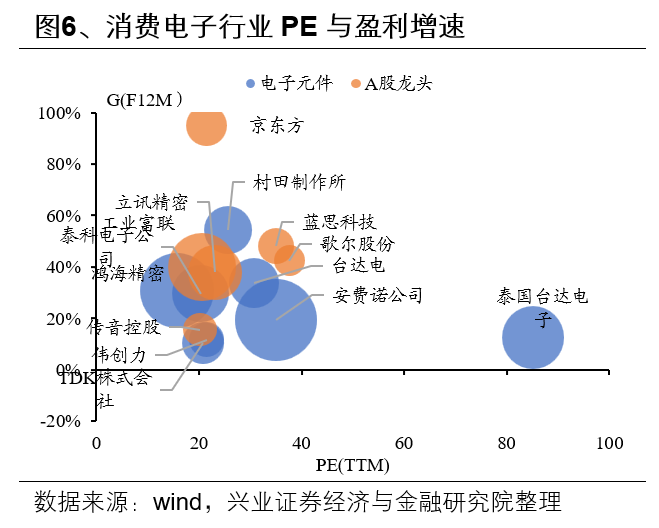

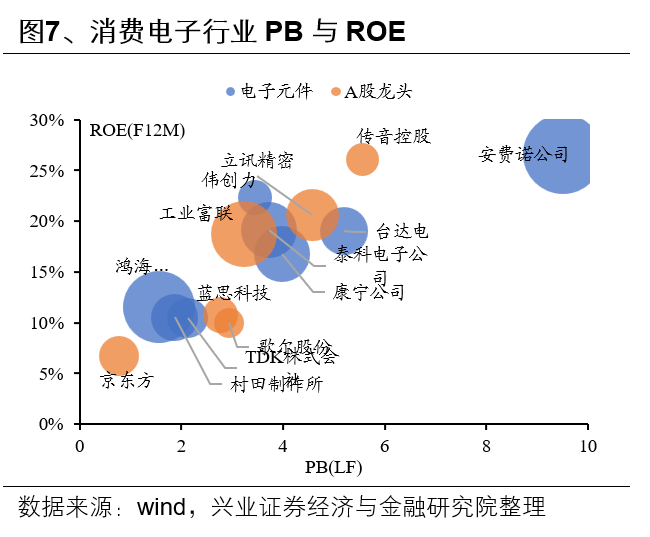

(三)消费电子

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等偏高,PE-G下估值有优势。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于20-40倍区间,海外龙头估值整体位于15-35倍区间。在G方面,A股龙头预期净资产收益率较海外龙头整体水平偏高。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值整体位于1-6倍区间,海外龙头整体估值位于1-5倍区间,个别龙头估值相对偏高。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

二、计算机

(一)应用与系统软件

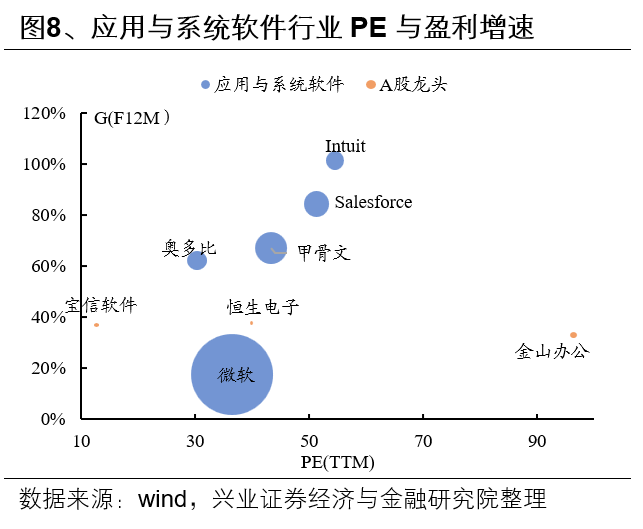

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下相对合理。在PE方面,A股龙头估值与海外龙头整体水平接近,A股龙头估值整体位于10-100倍区间,个别龙头公司估值偏高,海外龙头估值位于30-60倍区间。在G方面,A股龙头预期净资产收益率与海外龙头整体水平接近。PE-G结合看,A股龙头估值相对合理。

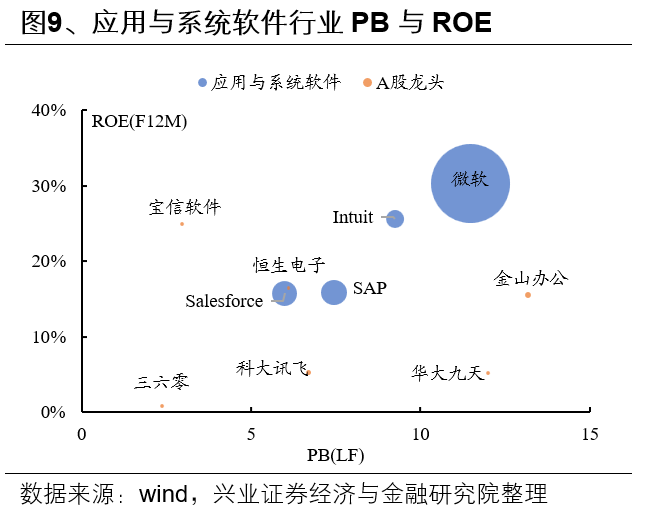

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等偏低,PB-ROE下相对偏贵。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于2-15倍区间,而海外龙头整体估值位于5-15倍区间。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头整体水平。PB-ROE结合看,A股龙头估值相对偏贵。

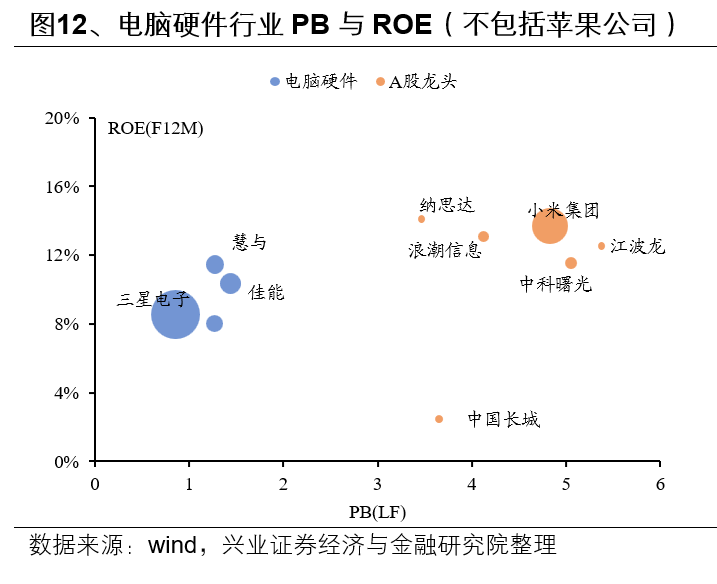

(二)电脑硬件

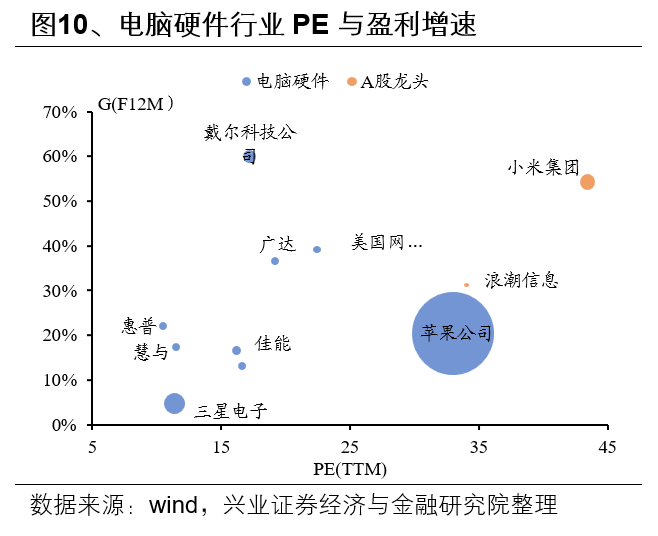

从PE-G角度看,A股龙头PE较海外龙头偏高,未来12个月净利润增速中等偏高,PE-G下估值相对合理。在PE方面,A股龙头估值较海外龙头偏高,A股龙头整体估值位于30-40倍区间,而海外龙头估值整体位于10-35倍区间。在G方面,A股龙头预期净资产收益率较海外龙头整体水平偏高。PE-G结合看,A股龙头估值相对合理。

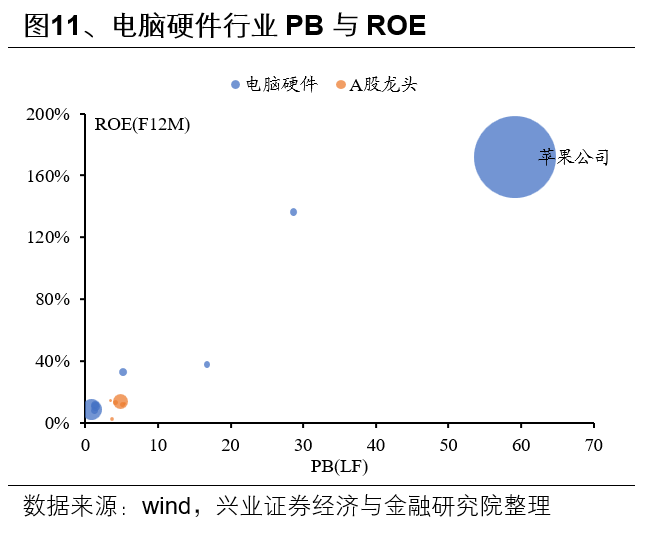

从PB-ROE角度看,A股龙头PB高于海外龙头,未来12个月ROE水平中等偏高,PB-ROE下估值仍相对偏贵。在PB方面,A股龙头估值高于海外龙头,A股龙头估值位于3-6倍区间,而海外龙头整体估值位于0.5-1.5倍区间,个别海外龙头公司估值较高。在ROE方面,A股龙头公司预期净资产收益水平较海外龙头整体中等偏高。PB-ROE结合看,A股龙头估值仍相对偏贵。

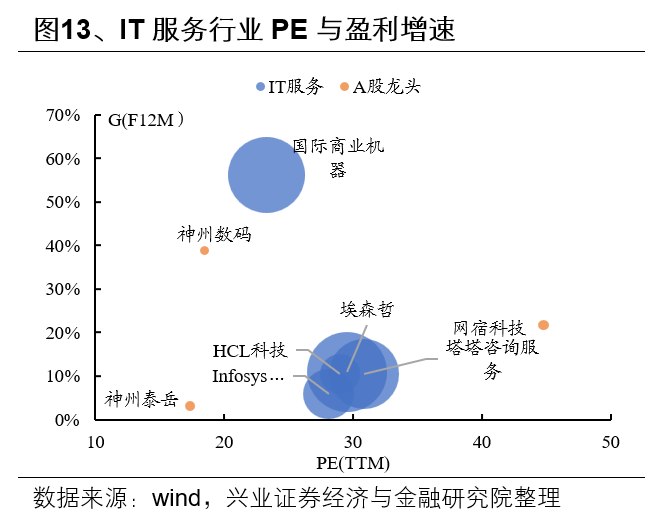

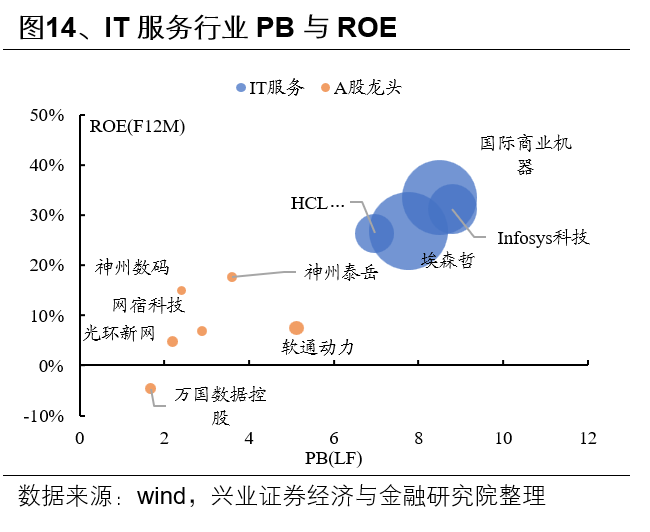

(三)IT服务

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于15-45倍区间,而海外龙头估值整体位于20-30倍区间。在G方面,A股龙头预期净资产收益率与海外龙头整体水平接近。PE-G结合看,A股龙头相对合理。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平偏低,PB-ROE下相对合理。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于1-5倍区间,而海外龙头整体估值位于7-9倍区间。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

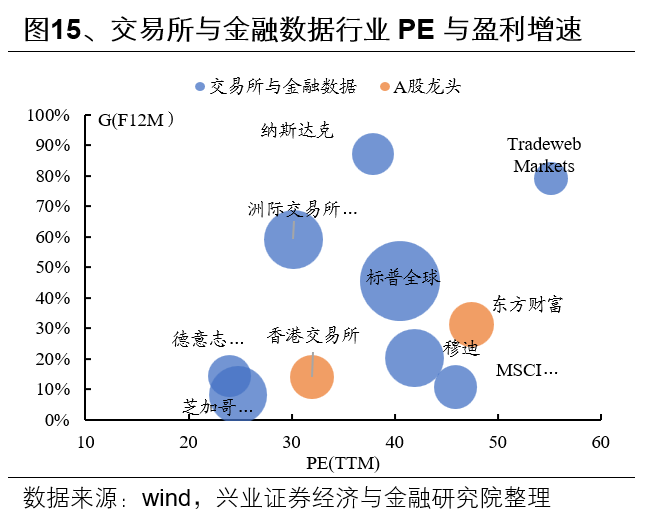

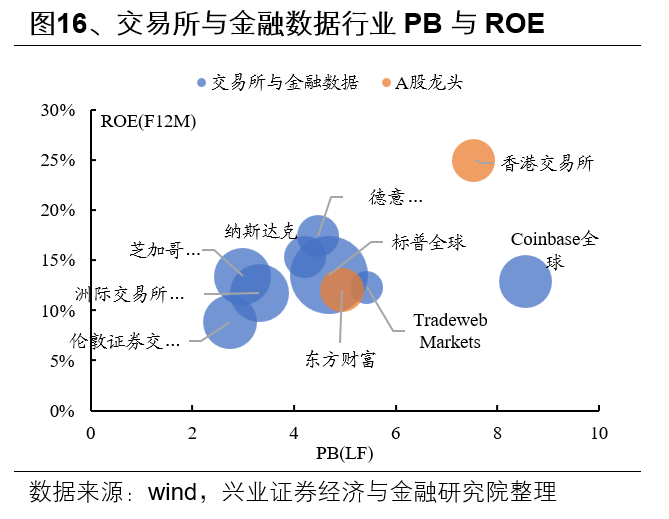

(四)交易所与金融数据

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速接近,PE-G下相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于30-50倍区间,而海外龙头估值整体位于20-60倍区间。在G方面,A股龙头预期净资产收益率与海外龙头整体水平接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB较海外龙头偏高,未来12个月ROE水平中等偏高,PB-ROE下相对合理。在PB方面,A股龙头估值较海外龙头偏高,A股龙头估值位于5-8倍区间,而海外龙头整体估值位于2-10倍区间。在ROE方面,A股龙头公司预期净资产收益水平较海外龙头整体水平偏高。PB-ROE结合看,A股龙头估值相对合理。

三、通信

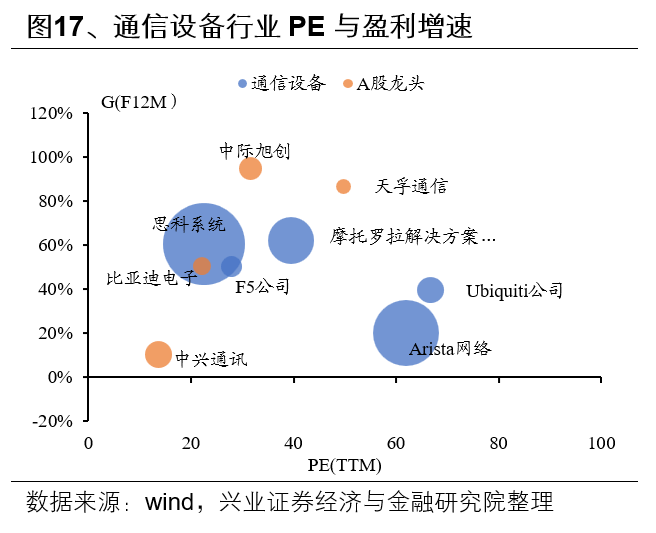

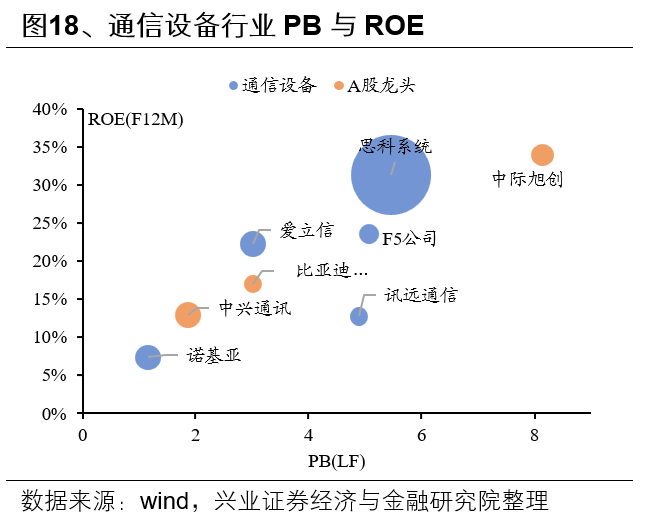

(一)通信设备

从PE-G角度看,A股龙头PE较海外龙头偏低,未来12个月净利润增速接近,PE-G下估值有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头整体估值位于10-50倍区间,海外龙头估值整体位于20-70倍区间。在G方面, A股龙头预期增速与海外龙头公司整体水平接近。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值位于2-4倍区间,个别龙头公司估值偏高,而海外龙头整体估值位于1-6倍区间。在ROE方面,A股龙头公司预期净资产收益与海外龙头整体水平接近。PB-ROE结合看,A股龙头估值相对合理。

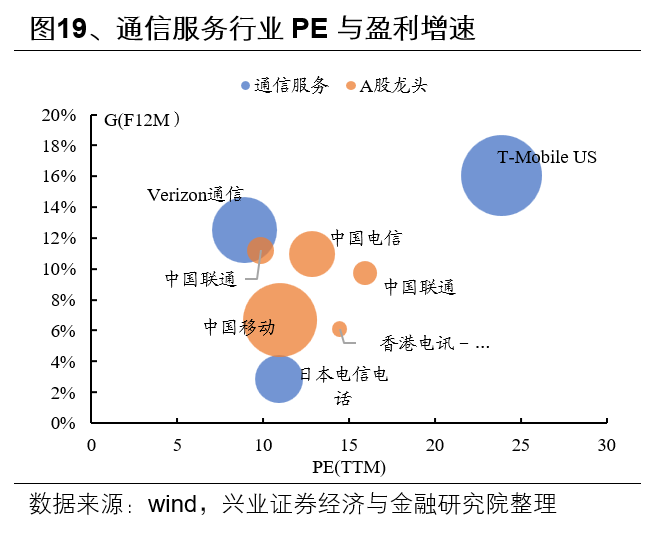

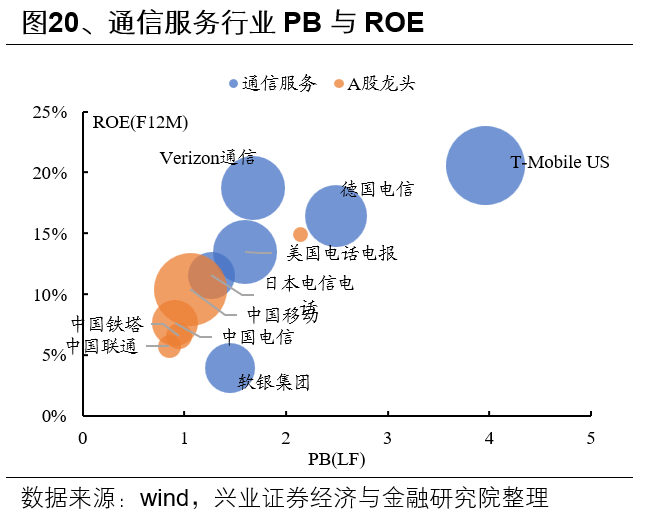

(二)通信服务

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于10-20倍区间,海外龙头估值整体位于5-25倍区间。在G方面, A股龙头预期增速与海外龙头公司接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平较低,PB-ROE下相对合理。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于1倍左右,而海外龙头整体估值位于1倍以上。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

四、传媒

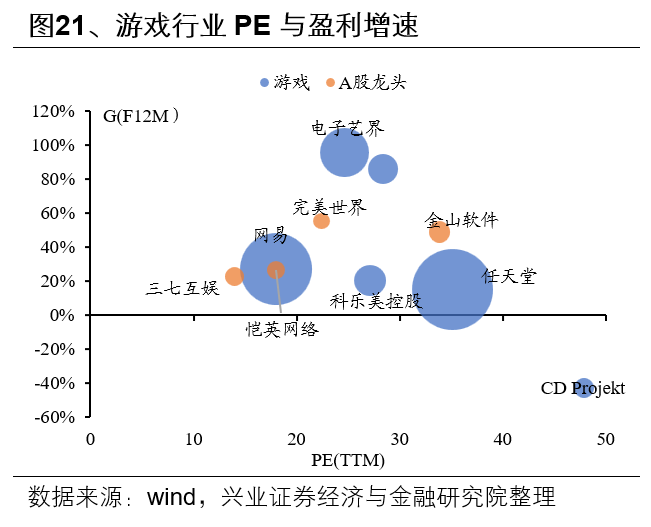

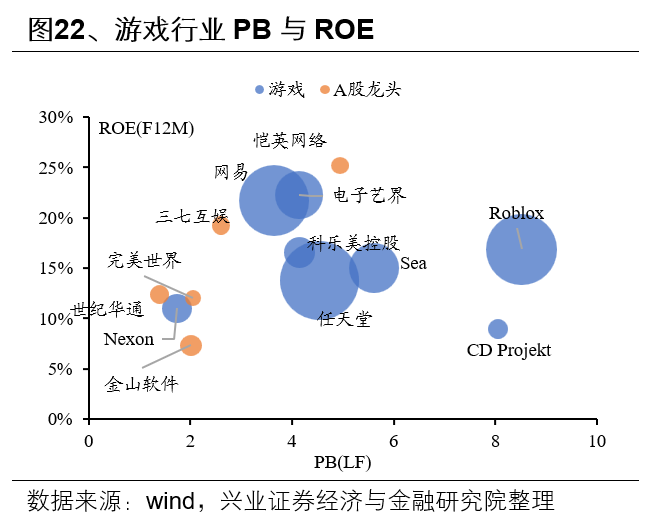

(一)游戏

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于10-35倍区间,海外龙头估值整体位于15-35倍区间,个别龙头公司估值偏高。在G方面, A股龙头预期增速水平与海外龙头公司接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平中等,PB-ROE下估值有优势。在PB方面,A股龙头估值较海外龙头偏低,A股龙头估值位于1-5倍区间,海外龙头整体估值位于2-10倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值有优势。

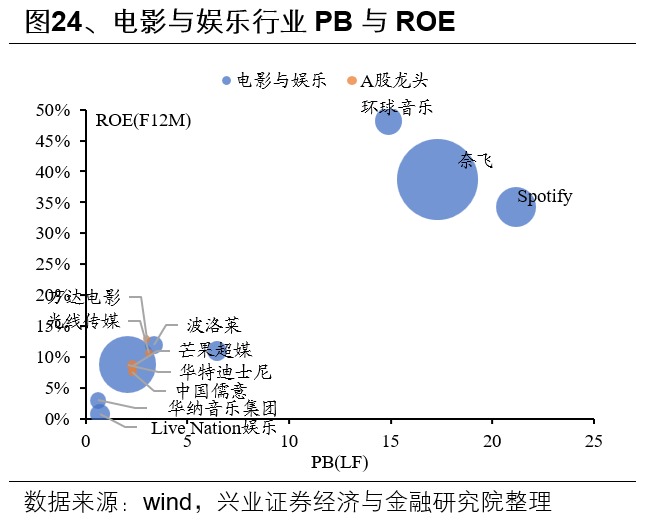

(二)电影与娱乐

从PE-G角度看,A股龙头PE水平与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于15-60倍区间,海外龙头估值整体位于20-50倍区间。在G方面, A股龙头预期增速与海外龙头公司接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平偏低,PB-ROE下相对合理。在PB方面,A股龙头估值较海外龙头偏低,A股龙头估值位于2-3倍区间,而海外龙头整体估值位于1-20倍区间。在ROE方面,A股龙头公司预期净资产收益较海外龙头整体水平偏低。PB-ROE结合看,A股龙头估值相对合理。

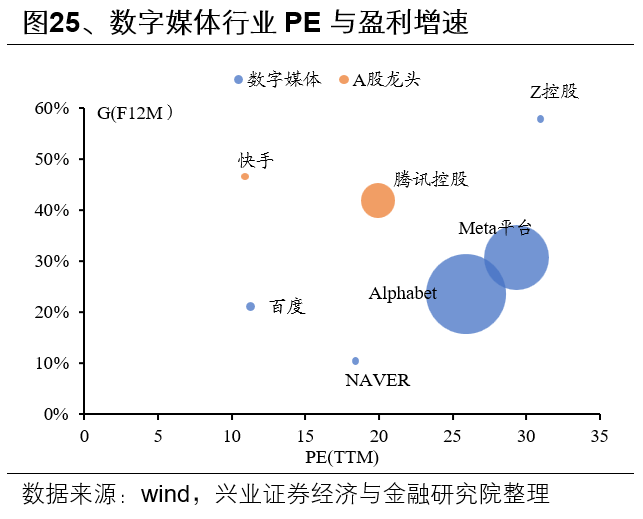

(三)数字媒体

从PE-G角度看,A股龙头PE水平较海外龙头偏低,未来12个月净利润增速偏高,PE-G下估值有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头估值位于10-20倍区间,海外龙头估值整体位于10-30倍区间。在G方面,A股龙头预期增速较海外龙头公司整体水平偏高。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB水平与海外龙头整体水平接近,未来12个月ROE水平接近,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头接近。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

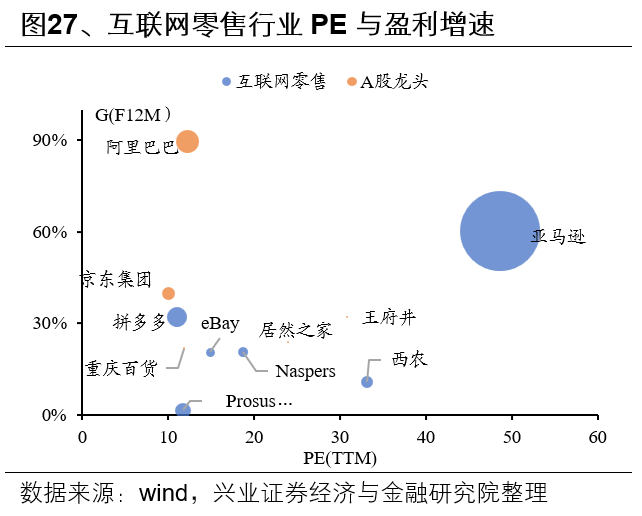

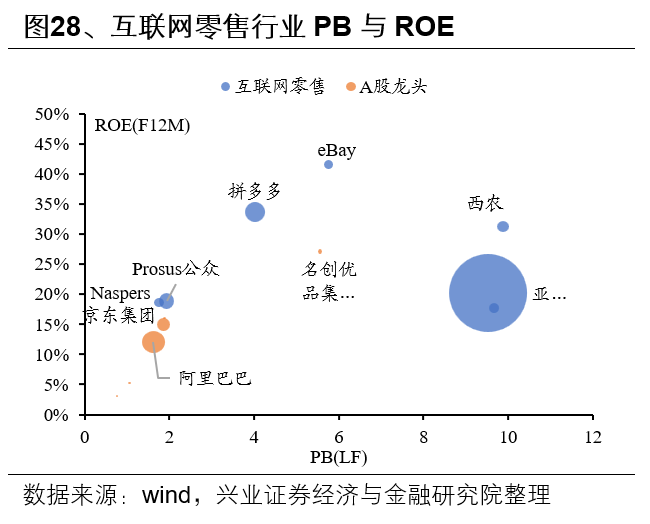

(四)互联网零售

从PE-G角度看,A股龙头PE水平较海外龙头偏低,未来12个月净利润增速偏高,PE-G下估值有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头估值位于10-30倍区间,海外龙头估值整体位于10-50区间。在G方面, A股龙头预期增速较海外龙头公司相比偏高。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB水平较海外龙头偏低,未来12个月ROE水平中等偏低,PB-ROE下相对合理。在PB方面,A股龙头估值较海外龙头偏低,A股龙头估值位于1-6倍区间,海外龙头估值位于2-10倍区间。在ROE方面,A股龙头公司预期净资产收益较海外龙头整体水平中等偏低。PB-ROE结合看,A股龙头估值相对合理。

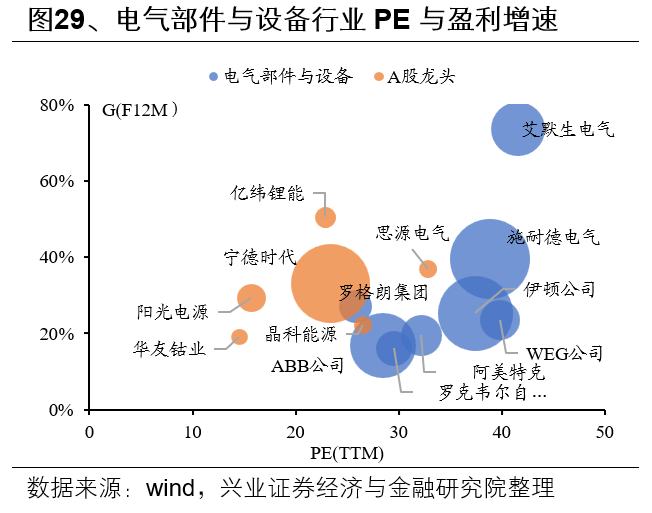

五、电力设备与新能源

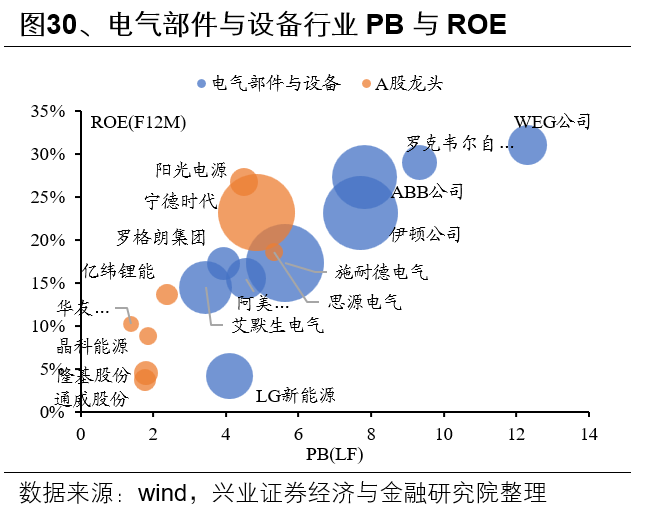

(一)电气部件与设备

从PE-G角度看,A股龙头PE低于海外龙头,未来12个月净利润增速中等偏高,PE-G下有优势。在PE方面,A股龙头估值低于海外龙头,A股龙头整体估值位于10-30倍区间,而海外龙头估值整体位于25-40倍区间。在G方面, A股龙头较海外龙头整体水平中等偏高。PE-G结合看,A股龙头更具优势。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平中等,PB-ROE下有优势。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于1-5倍区间,而海外龙头整体估值位于3-10倍区间,个别海外龙头公司估值偏高。在ROE方面,A股龙头公司预期净资产收益与海外龙头整体水平接近。PB-ROE结合看,A股龙头有优势。

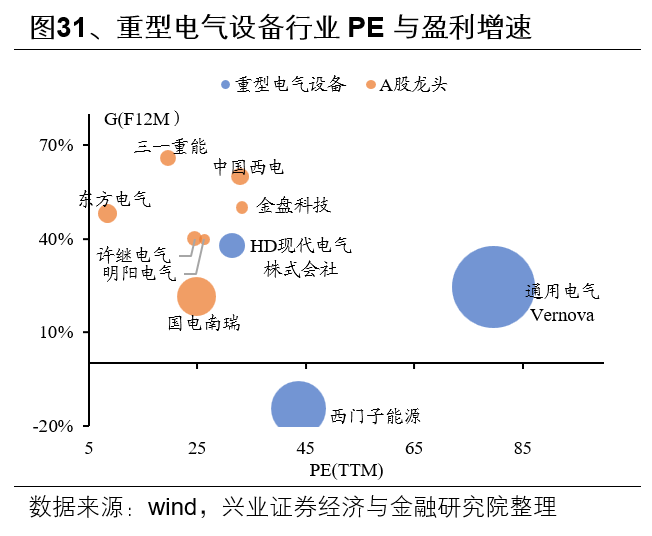

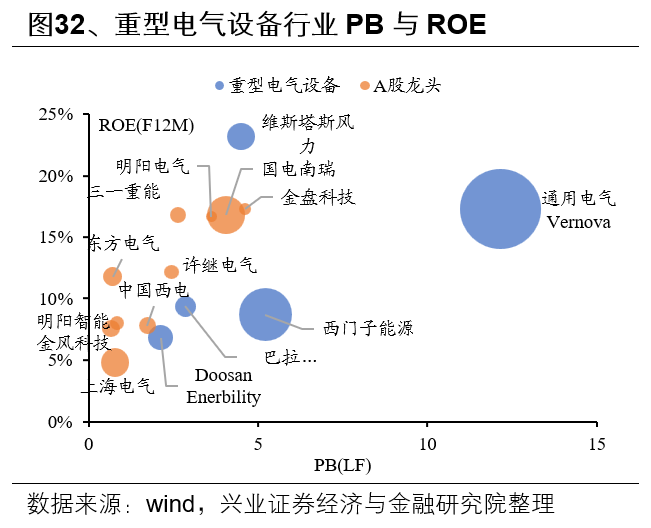

(二)重型电气设备

从PE-G角度看,A股龙头平均PE较海外龙头偏低,未来12个月净利润增速较高,PE-G下有优势。在PE方面,A股龙头估值低于海外龙头,A股龙头估值位于5-40倍区间,而海外龙头估值整体位于30-80倍之间。在G方面,A股龙头预期增速高于海外龙头公司整体水平。PE-G结合看,A股龙头有优势。

从PB-ROE角度看,A股龙头平均PB低于海外龙头,未来12个月ROE水平中等,PB-ROE下有优势。在PB方面,A股龙头整体估值较海外龙头偏低,A股龙头估值位于0.5-5倍区间,而海外龙头整体估值位于2-5倍区间,个别海外龙头公司估值偏高。在ROE方面,A股龙头公司预期净资产收益与海外龙头整体水平接近。PB-ROE结合看,A股龙头有优势。

六、机械

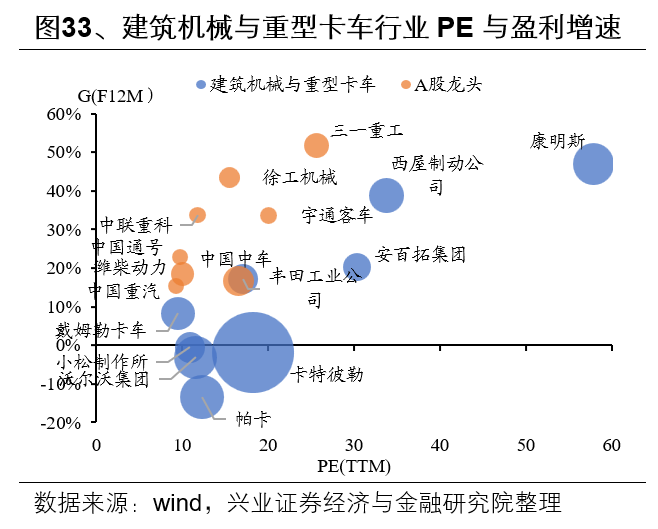

(一)建筑机械与重型卡车

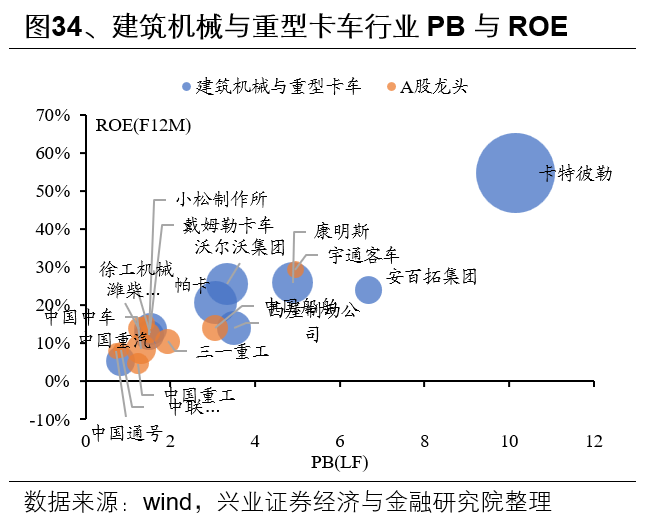

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速较高,PE-G下有优势。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于10-30倍区间,而海外龙头估值整体位于10-40倍区间,海外个别龙头估值偏高。在G方面, A股龙头预期增速整体高于海外龙头公司。PE-G结合看,A股龙头有优势。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平中等偏低,PB-ROE下相对合理。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于1-5倍区间,而海外龙头整体估值位于1-10倍区间。在ROE方面,A股龙头公司预期净资产收益较海外整体水平中等偏低。PB-ROE结合看,A股龙头估值相对合理。

(二)工业机械

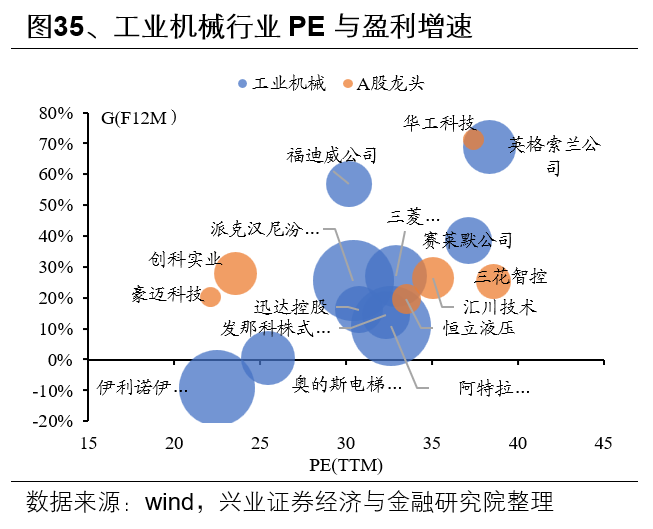

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于20-40倍区间,而海外龙头估值整体位于20-40倍区间。在G方面,A股龙头预期增速与海外龙头公司接近。PE-G结合看,A股龙头相对合理。

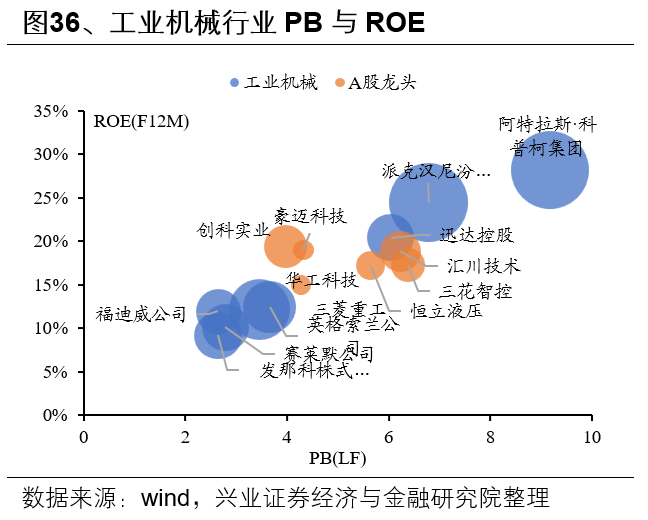

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平较为接近,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头估值接近,A股龙头估值位于4-6倍区间,而海外龙头整体估值位于2-10倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

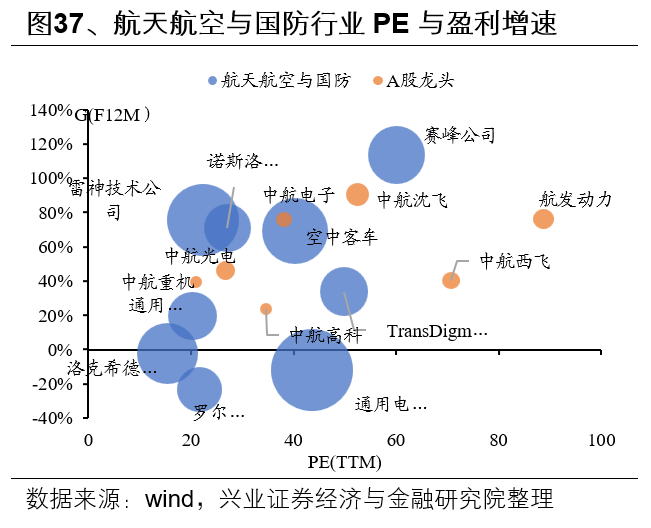

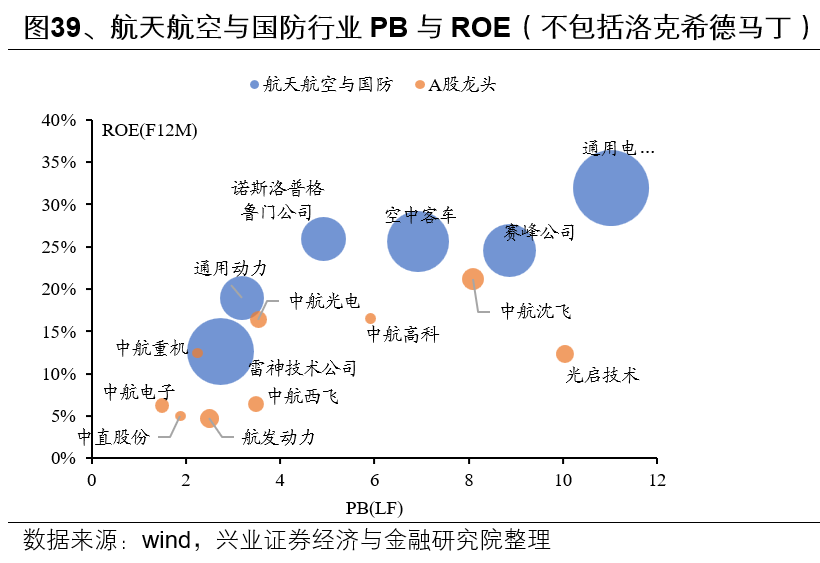

(三)航天航空与国防

从PE-G角度看,A股龙头PE较海外龙头中等偏高,未来12个月净利润增速中等偏高,PE-G下相对合理。在PE方面,A股龙头估值较海外龙头中等偏高,A股龙头整体估值位于20-100倍区间,而海外龙头估值整体位于10-60倍区间。在G方面, A股龙头预期增速较海外龙头公司整体水平中等偏高。PE-G结合看,A股龙头相对合理。

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平较低,PB-ROE下相对偏贵。在PB方面,A股龙头估值与海外龙头估值接近,A股龙头估值位于1-10倍区间,而海外龙头整体估值位于2-12倍区间。在ROE方面,A股龙头公司预期净资产收益水平较海外龙头公司偏低。PB-ROE结合看,A股龙头估值相对偏贵。

七、汽车

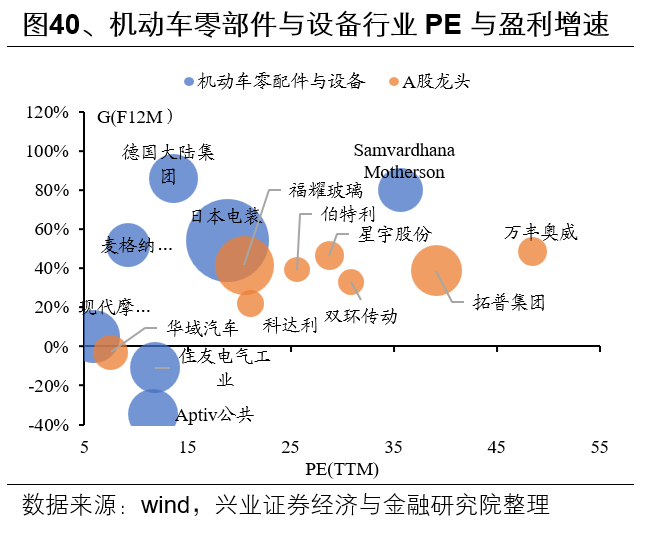

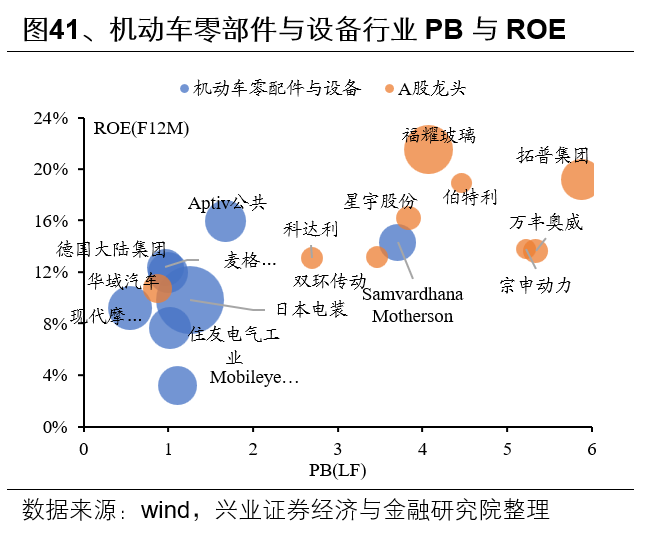

(一)机动车零部件与设备

从PE-G角度看,A股龙头PE较海外龙头偏高,未来12个月净利润增速中等,PE-G下相对偏贵。在PE方面,A股龙头估值较海外龙头偏高,A股龙头整体估值位于20-50倍区间,而海外龙头估值整体位于10-35倍区间。在G方面, A股龙头预期增速较为集中,与海外龙头公司相比接近。PE-G结合看,A股龙头相对偏贵。

从PB-ROE角度看,A股龙头PB较海外龙头偏高,未来12个月ROE水平较高,PB-ROE下相对合理。在PB方面,A股龙头估值较海外龙头估值偏高,A股龙头估值位于1-6倍区间,而海外龙头整体估值位于2倍以下。在ROE方面,A股龙头公司预期净资产收益水平高于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

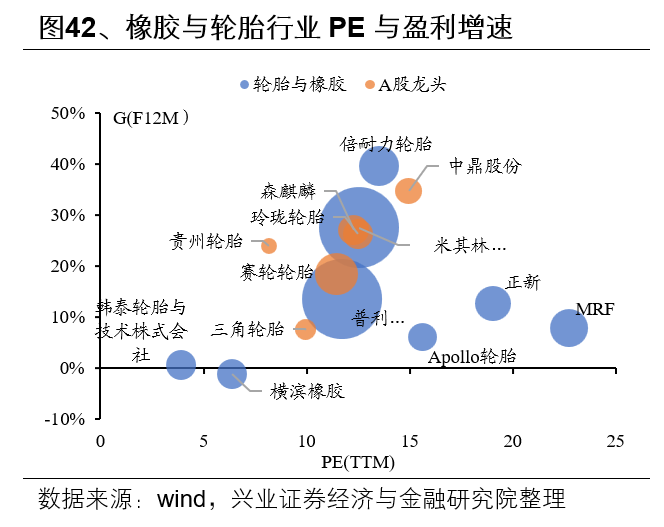

(二)橡胶与轮胎

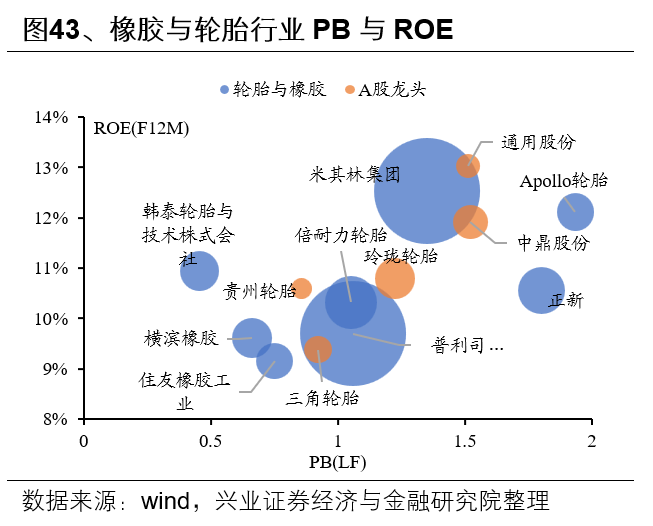

从PE-G角度看,A股龙头PE水平与海外龙头接近,未来12个月净利润增速中等,PE-G下A股龙头估值相对合理。在PE方面,A股龙头估值与海外龙头较为接近,A股龙头整体估值位于5-15倍区间,而海外龙头估值整体位于3-25倍区间。在G方面, A股龙头预期增速较海外龙头公司整体水平接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值位于0.8-1.5倍区间,而海外龙头整体估值位于0.5-2倍区间。在ROE方面,A股龙头公司预期净资产收益与海外龙头整体水平基金。PB-ROE结合看,A股龙头估值相对合理。

(三)汽车制造

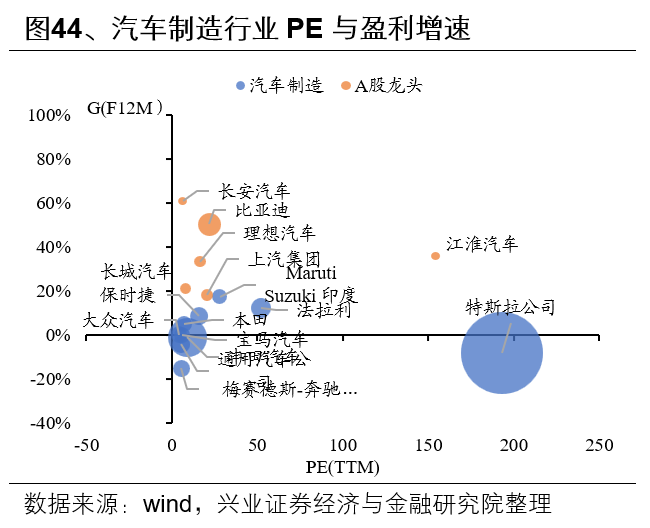

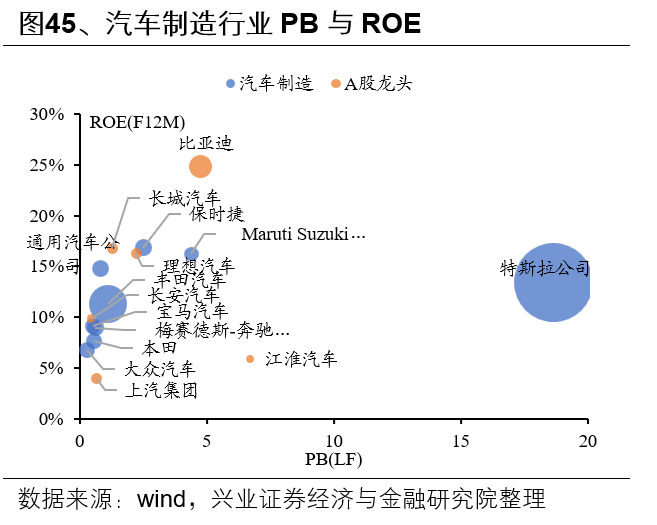

从PE-G角度看,A股龙头PE水平较海外龙头接近,未来12个月净利润增速较高,PE-G下估值有优势。在PE方面,A股龙头估值较海外龙头偏高,A股龙头整体估值位于5-20倍区间,海外龙头公司估值位于5-30倍区间,个别龙头公司估值偏高。在G方面, A股龙头预期增速较海外龙头公司相比偏高。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB水平较海外龙头接近,未来12个月ROE水平接近,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头比较较为接近,A股龙头估值位于1-5倍区间,海外龙头估值位于0.5-5倍区间,个别龙头公司估值偏高。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

八、家用家装

(一)家用电器

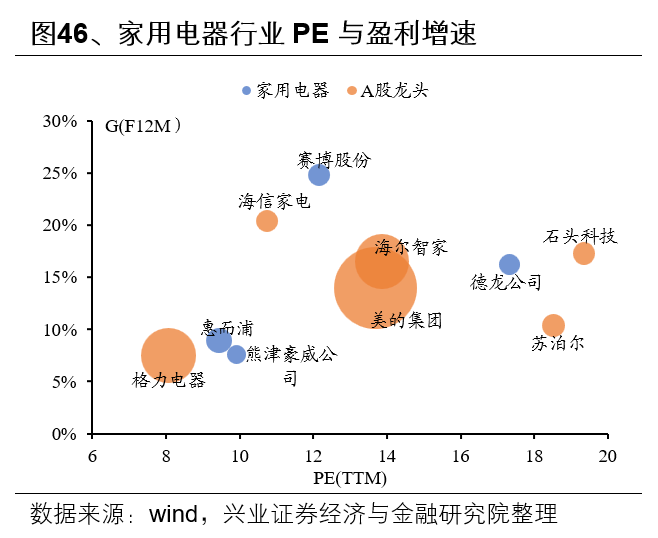

从PE-G角度看,A股龙头PE与海外龙头水平接近,未来12个月净利润增速中等,PE-G下相对合理。在PE方面,A股龙头估值与海外龙头平均水平接近,A股龙头整体估值位于8-20倍区间,而海外龙头估值整体位于9-18倍区间。在G方面,A股龙头与海外龙头预期增速接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等较高,PB-ROE下有优势。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值位于2-8倍区间,而海外龙头整体估值位于2-8倍区间。在ROE方面,A股龙头公司预期净资产收益水平高于海外龙头。PB-ROE结合看,A股龙头更具优势。

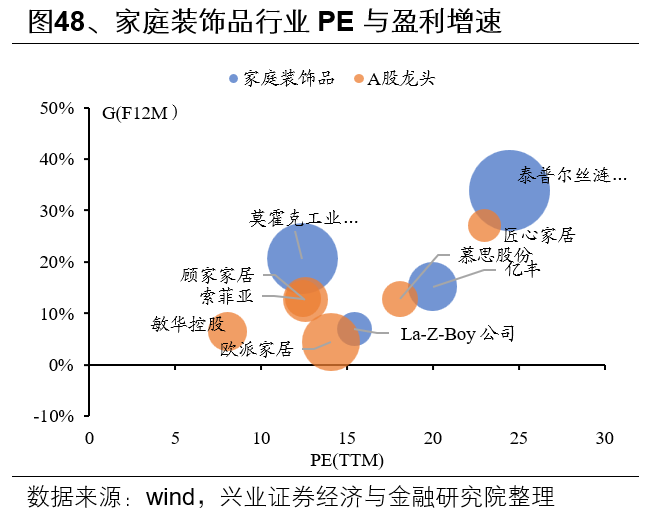

(二)家庭装饰品

从PE-G角度看,A股龙头PE与海外龙头平均水平较为接近,未来12个月净利润增速偏低,PE-G下估值相对偏贵。在PE方面,A股龙头估值与海外龙头平均水平较为接近,A股龙头整体估值位于8-25倍区间,而海外龙头估值整体位于10-25倍区间。在G方面,A股龙头较海外龙头预期增速偏低。PE-G结合看,A股龙头相对偏贵。

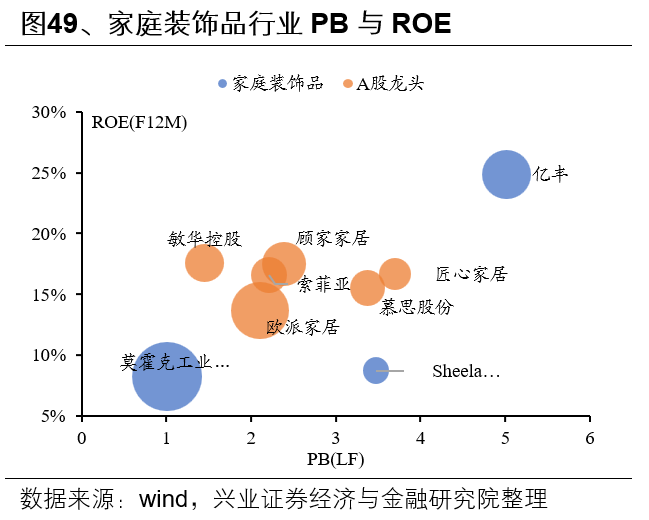

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平接近,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值位于1-4倍区间,而海外龙头整体估值位于1-5倍区间。在ROE方面,A股龙头公司预期净资产收益与海外龙头平均水平接近。PB-ROE结合看,A股龙头估值相对合理。

九、食品饮料

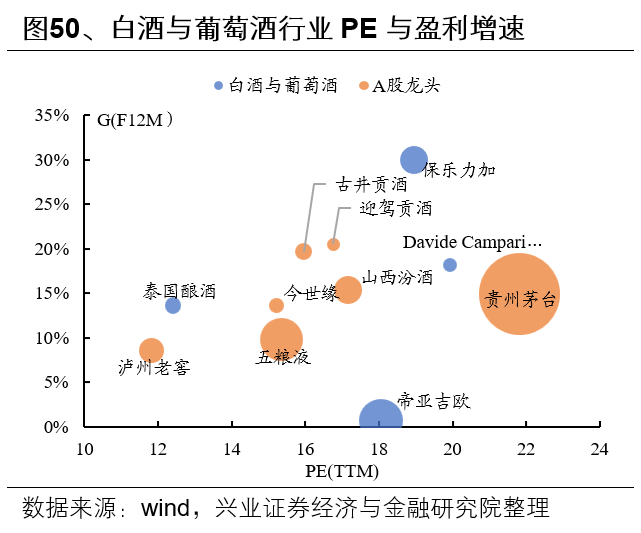

(一)白酒与葡萄酒

从PE-G角度看,A股龙头PE水平与海外龙头接近,未来12个月净利润增速中等,PE-G下相对合理。在PE方面,A股龙头估值水平与海外龙头接近,A股龙头整体估值位于12-22倍区间,而海外龙头估值整体位于12-20倍区间。在G方面, A股龙头未来12个月净利润预期增速与海外龙头接近。PE-G结合看,A股龙头估值相对合理。

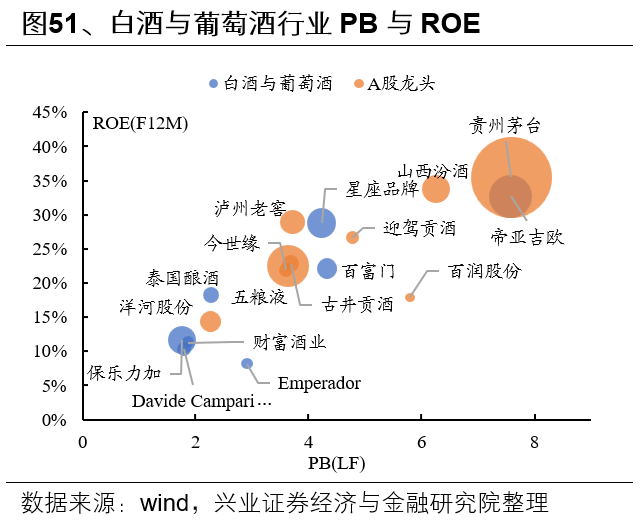

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等,PB-ROE下较为合理。在PB方面,A股龙头估值较海外龙头偏高,A股龙头估值位于2-8倍区间,而海外龙头整体估值位于2-8倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

(二)啤酒

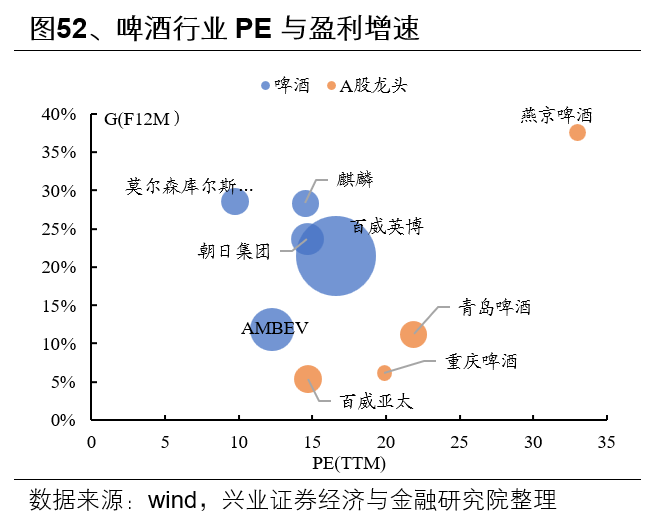

从PE-G角度看,A股龙头平均PE高于海外龙头平均水平,未来12个月净利润增速中等偏低,PE-G下偏贵。在PE方面,A股龙头平均PE估值高于海外龙头水平,A股龙头估值位于15-35倍区间,而海外龙头估值整体位于10-20倍之间。在G方面,A股龙头预期增速平均水平较海外龙头公司中等偏低。PE-G结合看,A股龙头估值偏贵。

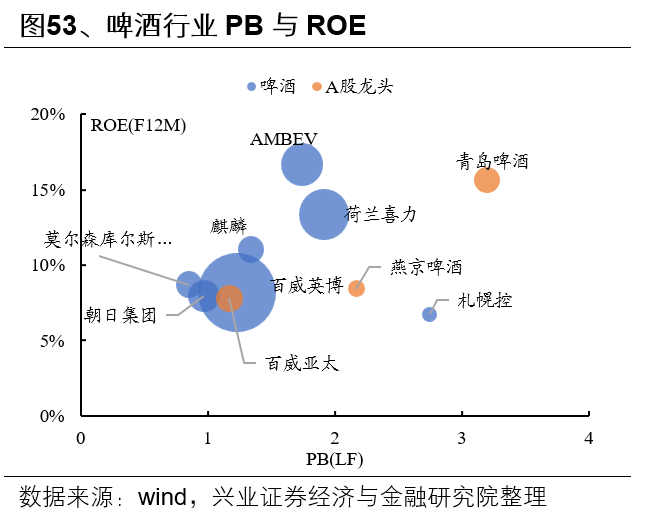

从PB-ROE角度看,A股龙头平均PB与海外龙头水平接近,未来12个月ROE水平中等,PB-ROE下估值相对合理。在PB方面,A股龙头整体估值与海外龙头接近,A股龙头估值位于1-3.5倍区间,而海外龙头整体估值位于1-3倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

(三)食品加工与饮料

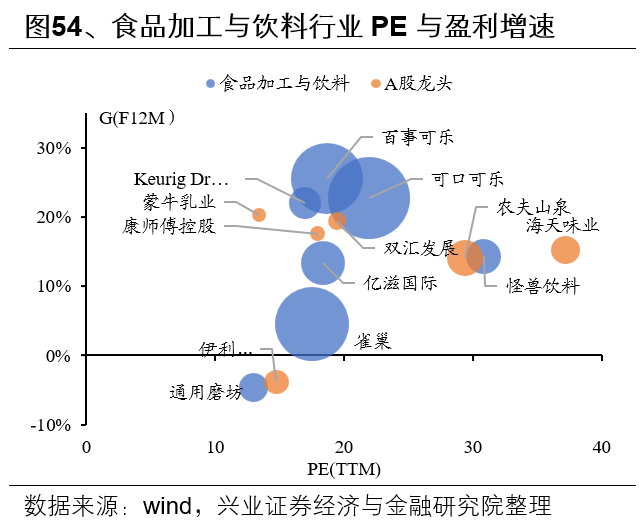

从PE-G角度看,A股龙头PE与海外龙头水平接近,未来12个月净利润增速中等,PE-G下较为合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头估值整体位于10-40倍区间,海外龙头整体位于10-30倍区间。在G方面,A股龙头预期增速中等,与海外龙头公司接近。PE-G结合看,A股龙头估值较为合理。

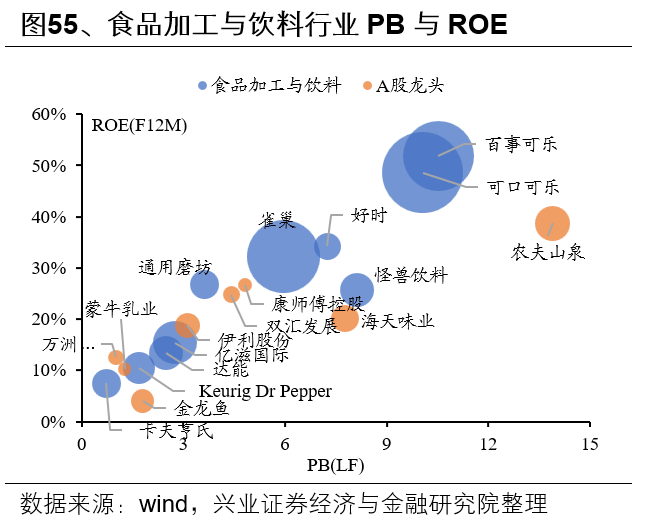

从PB-ROE角度看,A股龙头PB水平与海外龙头接近,未来12个月ROE水平较为接近,PB-ROE下估值较为合理。在PB方面,A股龙头估值与海外龙头整体水平接近。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头公司平均水平接近。PB-ROE结合看,A股龙头估值较为合理。

十、医药生物

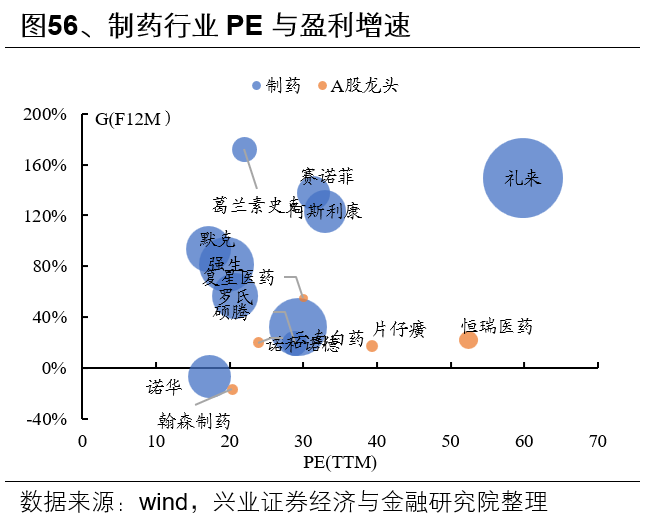

(一)制药

从PE-G角度看,A股龙头PE估值与海外龙头接近,未来12个月净利润增速偏低,PE-G下估值偏贵。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于20-50倍区间,而海外龙头估值整体位于10-60倍区间。在G方面, A股龙头预期增速整体低于海外龙头公司。PE-G结合看,A股龙头估值偏贵。

从PB-ROE角度看,A股龙头PB估值与海外龙头接近,未来12个月ROE水平较低,PB-ROE下估值偏贵。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值位于1-10倍区间,而海外龙头整体估值位于1-10倍区间,个别海外龙头公司在20倍以上,主要系ROE水平相对较高。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头。PB-ROE结合看,A股龙头估值偏贵。

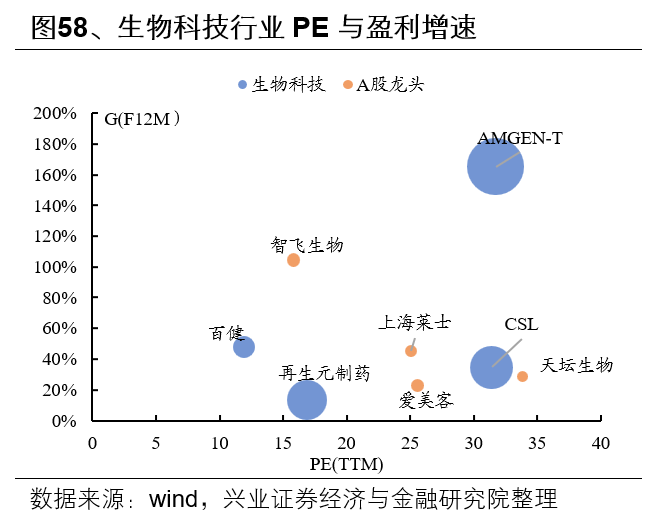

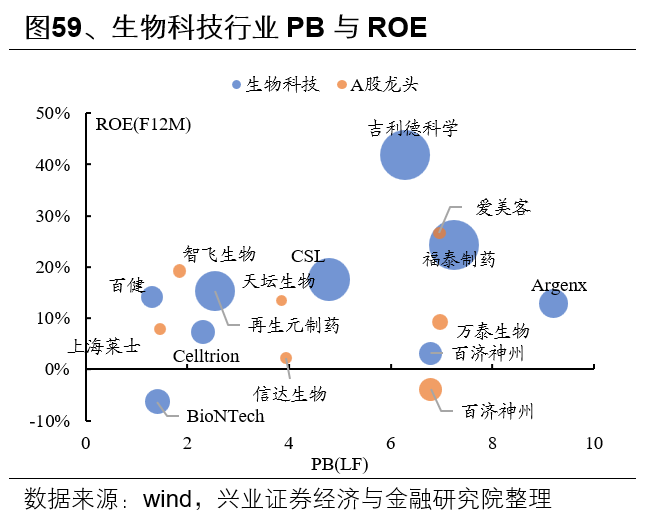

(二)生物科技

从PE-G角度看,A股龙头PE估值与海外龙头接近,未来12个月净利润增速较为接近,PE-G下相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于15-35倍区间,而海外龙头估值整体位于10-35倍区间。在G方面, A股龙头预期增速与海外龙头公司接近。PE-G结合看,A股龙头相对合理。

从PB-ROE角度看,A股龙头PB估值与海外龙头接近,未来12个月ROE水平较为接近,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头估值接近,A股龙头估值位于1-7倍区间,而海外龙头整体估值位于1-10倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

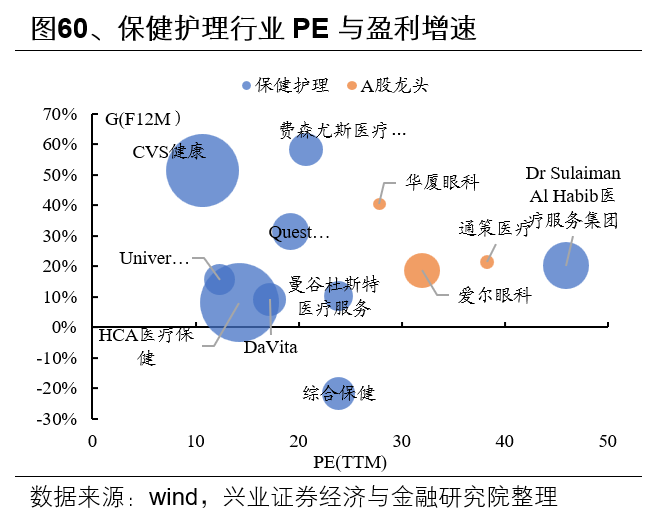

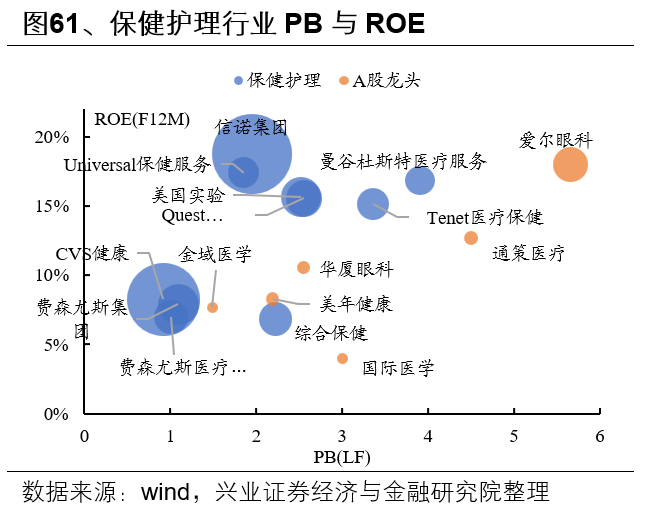

(三)保健护理

从PE-G角度看,A股龙头PE较海外龙头偏高,未来12个月净利润增速中等,PE-G下相对偏贵。在PE方面,A股龙头估值较海外龙头偏高。在G方面, A股龙头预期增速与海外龙头公司相比接近。PE-G结合看,A股龙头相对偏贵。

从PB-ROE角度看,A股龙头PB较海外龙头偏高,未来12个月ROE水平接近,PB-ROE下相对偏贵。在PB方面,A股龙头估值较海外龙头估值偏高,A股龙头估值位于2-6倍区间,而海外龙头整体估值整体位于4倍以下。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头相比接近。PB-ROE结合看,A股龙头估值相对偏贵。

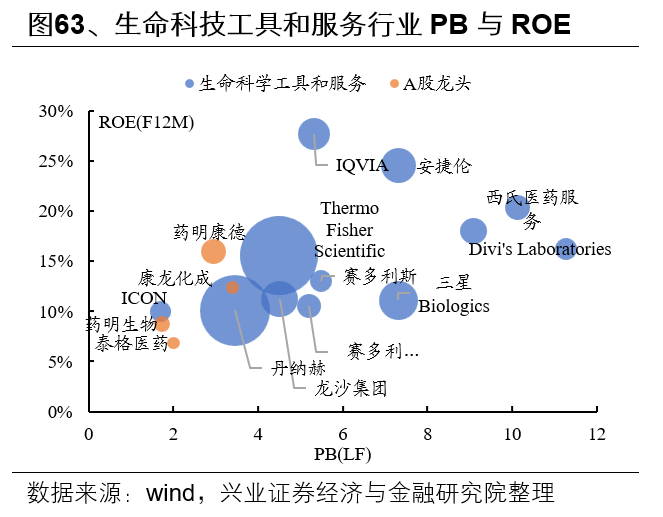

(四)生命科学工具和服务

从PE-G角度看,A股龙头PE水平低于海外龙头,未来12个月净利润增速接近,PE-G下有优势。在PE方面,A股龙头估值低于海外龙头,A股龙头整体估值位于20-25倍区间,个别龙头公司估值偏高,而海外龙头估值整体位于20-50倍区间。在G方面, A股龙头预期增速与海外龙头公司相比接近。PE-G结合看,A股龙头更具优势。

从PB-ROE角度看,A股龙头PB水平低于海外龙头,未来12个月ROE水平较为接近,PB-ROE下有优势。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于2-3倍区间,而海外龙头整体估值位于2-12倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头公司整体接近。PB-ROE结合看,A股龙头估值有优势。

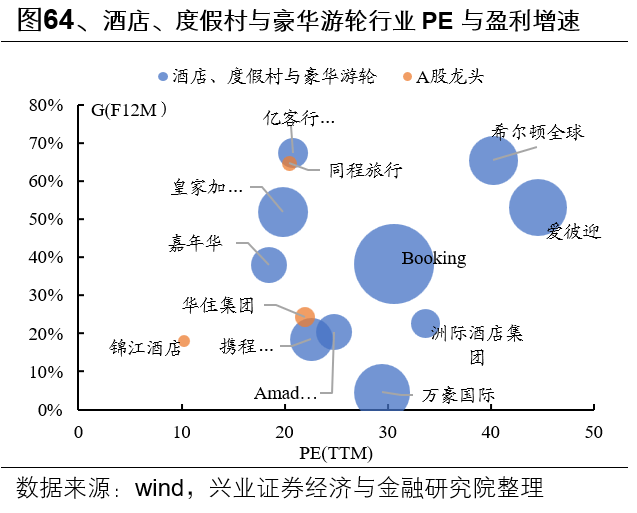

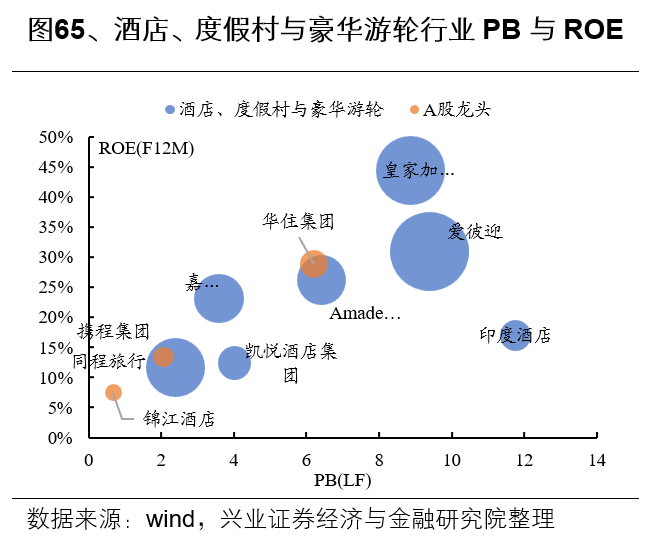

十一、社会服务

(一)酒店、度假村与豪华游轮

从PE-G角度看,A股龙头PE整体水平较海外龙头偏低,未来12个月净利润增速中等,PE-G下有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头整体估值位于10-20倍区间,而海外龙头估值整体位于15-45倍区间。在G方面,A股龙头预期增速与海外龙头公司整体水平接近。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平较低,PB-ROE下相对合理。在PB方面,A股龙头估值较海外龙头估值偏低,A股龙头估值位于1-6倍区间,而海外龙头整体估值位于2-14倍区间。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

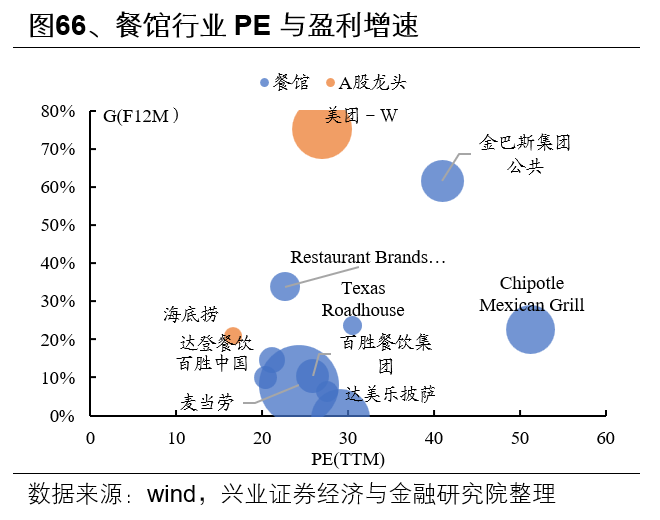

(二)餐馆

从PE-G角度看,A股龙头PE与海外龙头公司接近,未来12个月净利润增速偏高,PE-G下估值有优势。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于15-30倍区间,而海外龙头估值整体位于20-40倍区间,个别公司估值相对偏高。在G方面,A股龙头预期增速水平高于海外龙头公司。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平较为接近,PB-ROE下有优势。在PB方面,A股龙头估值较海外龙头估值偏低,A股龙头估值位于5-7倍区间,而海外龙头整体估值位于2-10倍区间,个别龙头公司估值偏高。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头较为接近。PB-ROE结合看,A股龙头估值有优势。

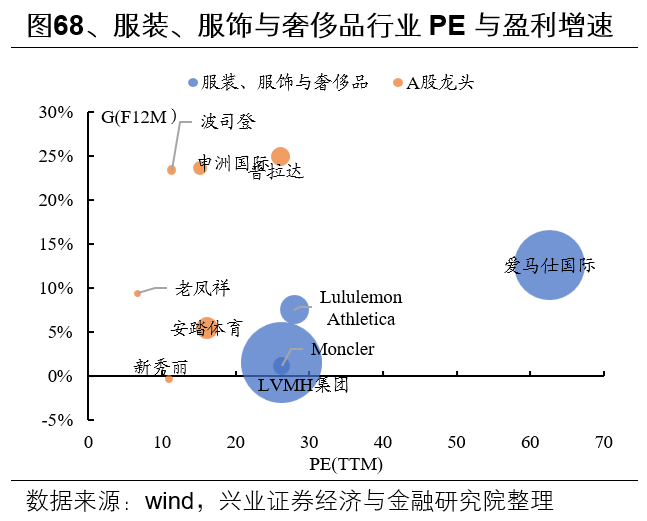

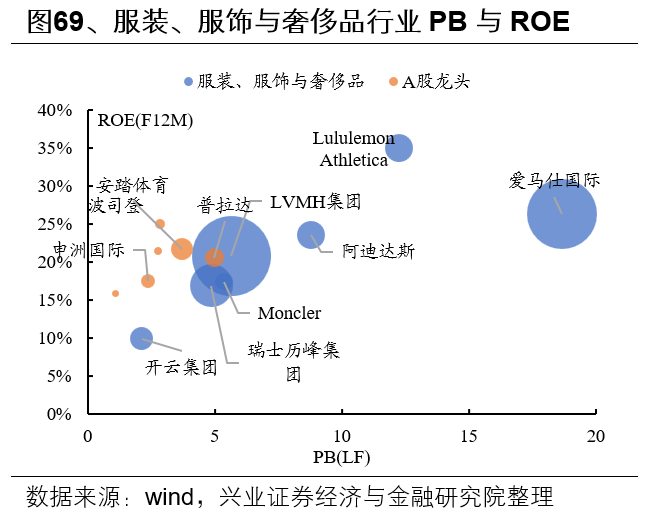

十二、纺织服饰

(一)服装、服饰与奢侈品

从PE-G角度看,A股龙头PE低于海外龙头,未来12个月净利润增速偏高,PE-G下估值有优势。在PE方面,A股龙头估值低于海外龙头,A股龙头整体估值位于5-25倍区间,而海外龙头估值整体位于20-60倍区间。在G方面,A股龙头预期增速水平较海外龙头公司相比偏高。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB显著低于海外龙头,未来12个月ROE水平中等,PB-ROE下有优势。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于1-5倍区间,而海外龙头整体估值位于1-20倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值有优势。

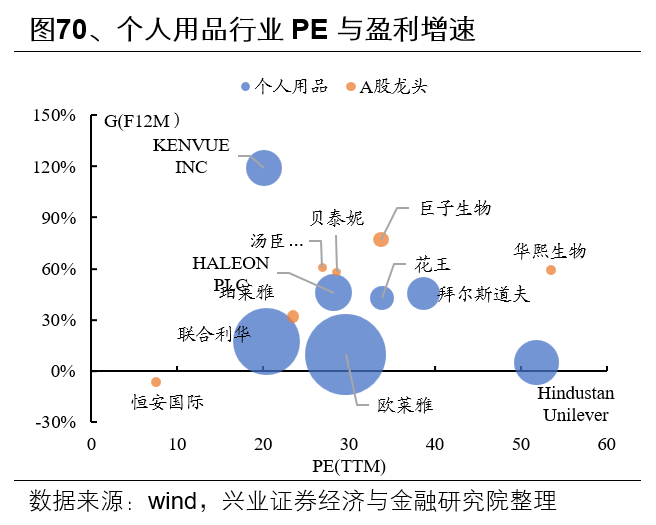

十三、商贸零售

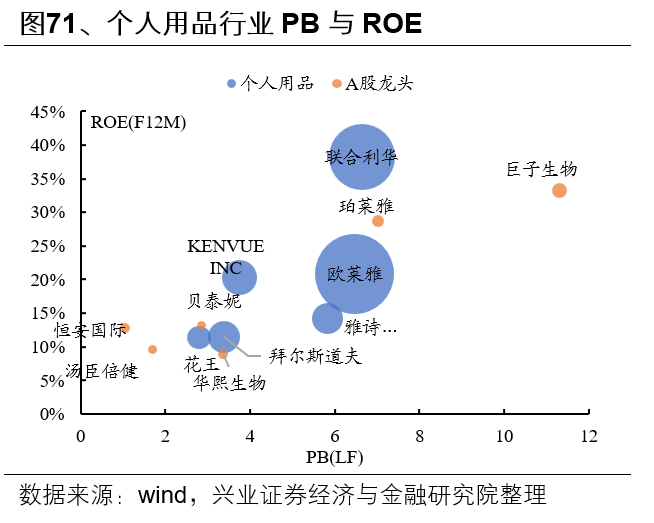

(一)个人用品

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于10-55倍区间,海外龙头估值整体位于20-50倍区间。在G方面,A股龙头预期增速水平较海外龙头公司相比接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB水平与海外龙头接近,未来12个月ROE水平中等,PB-ROE下相对合理。在PB方面,A股龙头PB水平与海外龙头接近,A股龙头估值位于1-8倍区间,个别龙头公司估值偏高,而海外龙头整体估值位于2-8倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

十四、农林牧渔

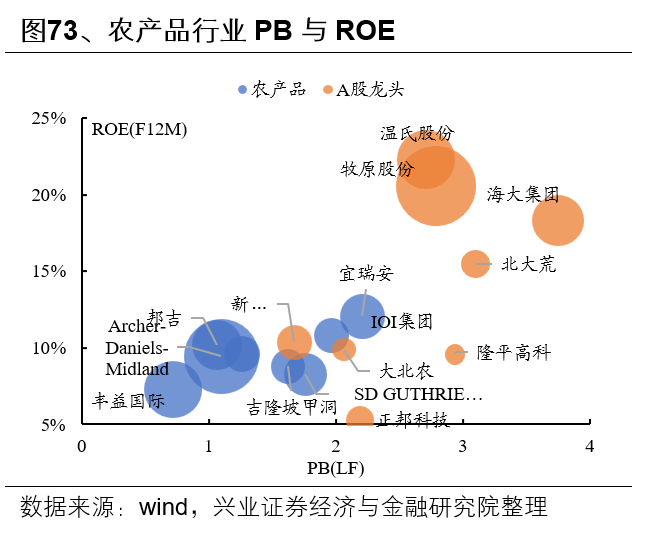

(一)农产品

从PE-G角度看,A股龙头PE水平较海外龙头相对偏高,未来12个月净利润增速偏高,PE-G下估值相对合理。在PE方面,A股龙头估值较海外龙头相对偏高,A股龙头整体估值位于20-30倍区间,而海外龙头估值整体位于10-20倍区间。在G方面,A股龙头预期增速水平高于海外龙头公司。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB较海外龙头偏高,未来12个月ROE水平偏高,PB-ROE下相对合理。在PB方面,A股龙头PB较海外龙头偏高,A股龙头估值位于1.5-4倍区间,而海外龙头整体估值位于0.5-3倍区间。在ROE方面,A股龙头公司预期净资产收益率率高于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

十五、石油石化

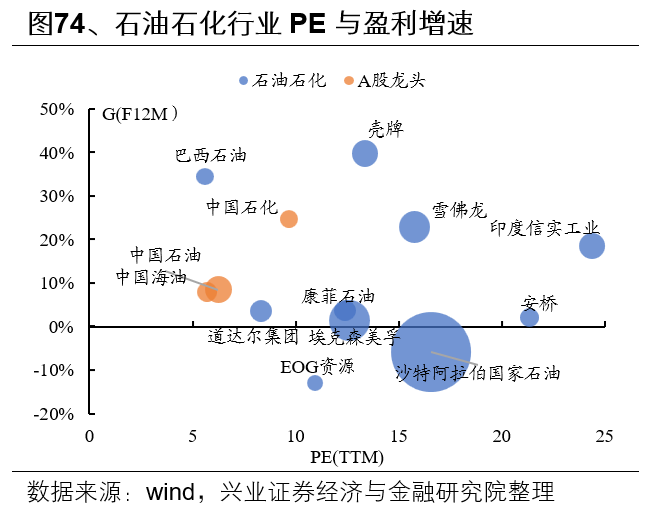

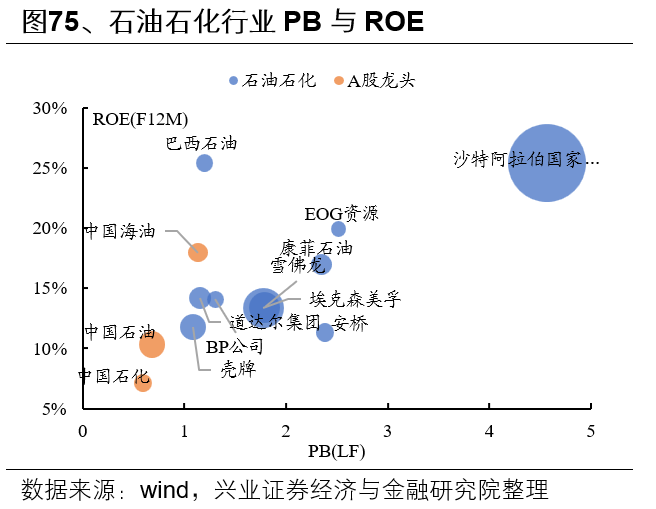

(一)石油石化

从PE-G角度看,A股龙头PE低于海外龙头,未来12个月净利润增速中等,PE-G下有优势。在PE方面,A股龙头估值低于海外龙头,A股龙头整体估值位于5-10倍区间,而海外龙头估值整体位于5-25倍区间。在G方面,A股龙头预期净资产收益率较海外龙头整体水平中等偏高。PE-G结合看,A股龙头有优势。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平中等偏低,PB-ROE下估值相对合理。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于0.5-1.5倍区间,而海外龙头整体估值位于1-3倍区间。在ROE方面,A股龙头公司预期净资产收益水平略低于海外龙头整体水平。PB-ROE结合看,A股龙头估值相对合理。

十六、煤炭

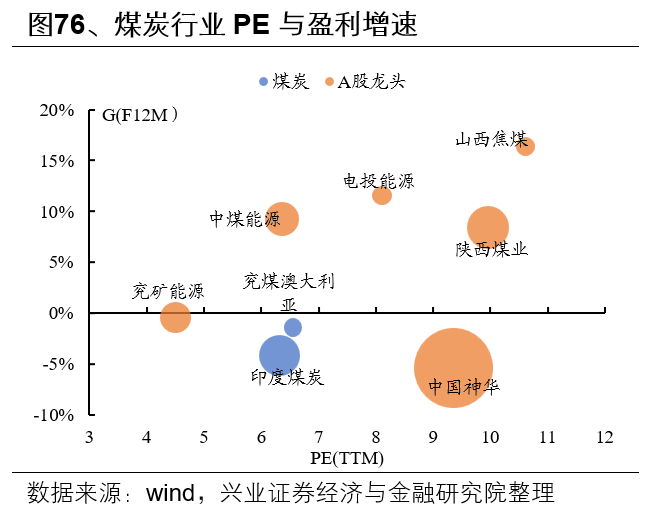

(一)煤炭

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速接近,PE-G下估值合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头整体估值位于4-11倍区间,海外龙头估值整体位于6-7倍区间。在G方面, A股龙头预期增速与海外龙头公司接近。PE-G结合看,A股龙头相对合理。

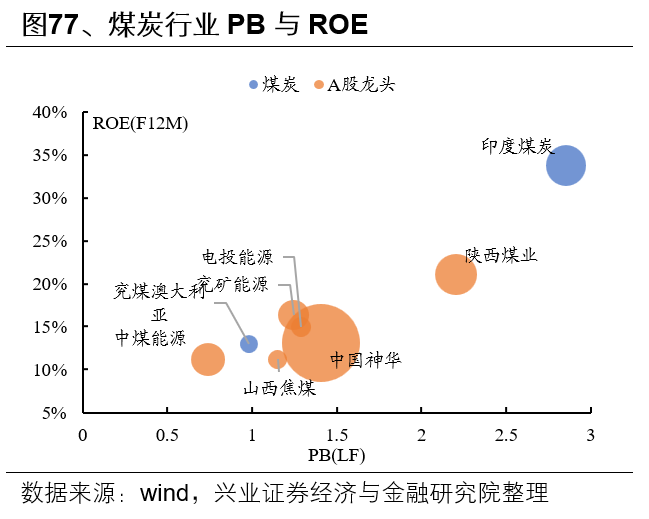

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平较低,PB-ROE下相对合理。在PB方面,A股龙头估值低于海外龙头,A股龙头估值位于1-3倍区间,而海外龙头整体估值位于1-5倍区间。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

十七、有色金属

(一)铜铝

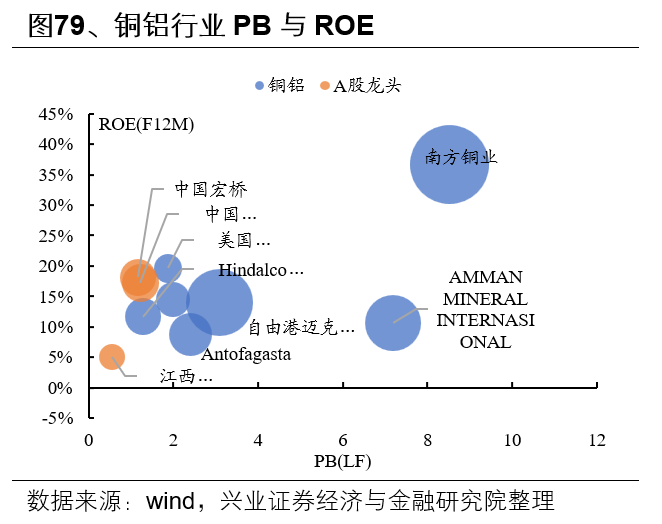

从PE-G角度看,A股龙头PE较海外龙头偏低,未来12个月净利润增速中等,PE-G下有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头整体估值位于5-10倍区间,而海外龙头估值整体位于10-30倍区间。在G方面, A股龙头预期增速水平中等,整体与海外龙头公司相比接近。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平接近,PB-ROE下有优势。在PB方面,A股龙头估值较海外龙头估值偏低,A股龙头估值位于0.5-1倍区间,而海外龙头整体估值位于1-10倍区间 。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值有优势。

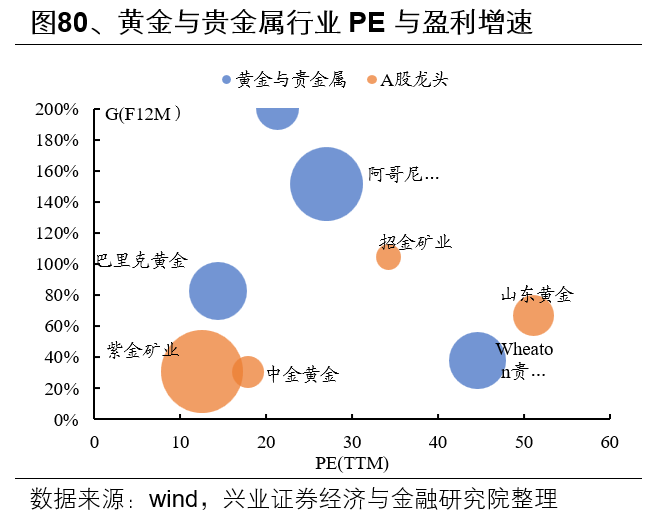

(二)黄金与贵金属

从PE-G角度看,A股龙头PE水平与海外龙头接近,未来12个月净利润增速中等偏低,PE-G下相对偏贵。在PE方面,A股龙头估值与海外龙头较为接近,A股龙头整体估值位于15-50倍区间,而海外龙头估值整体位于10-45倍区间。在G方面, A股龙头预期增速较海外龙头公司整体水平偏低。PE-G结合看,A股龙头估值相对偏贵。

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头估值接近,A股龙头估值位于2-5倍区间,而海外龙头整体估值位于1-4.5倍区间。在ROE方面,A股龙头公司预期净资产收益水平中等。PB-ROE结合看,A股龙头估值相对合理。

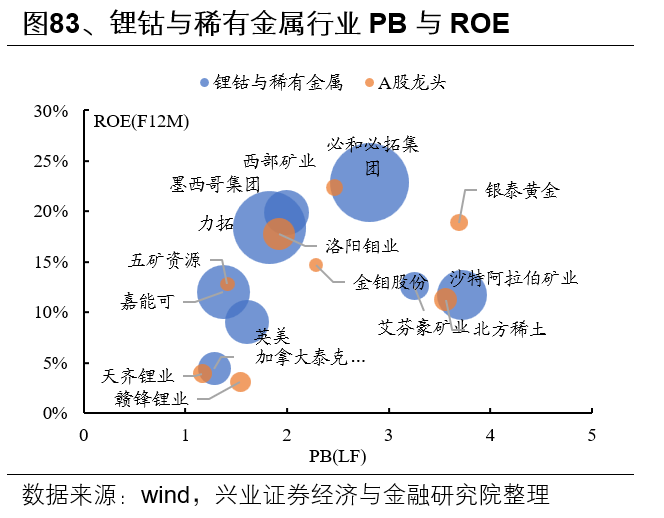

(三)锂钴与稀有金属

从PE-G角度看,A股龙头PE水平与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头估值位于10-25倍区间,海外龙头估值整体位于10-25倍区间。在G方面,A股龙头平均预期增速中等,与海外龙头公司相比接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB水平较海外龙头接近,未来12个月ROE水平接近,PB-ROE下相对合理。在PB方面,A股龙头估值与海外龙头比较较为接近,A股龙头估值位于1-4倍区间,海外龙头估值位于1-4倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

十八、钢铁

(一)钢铁

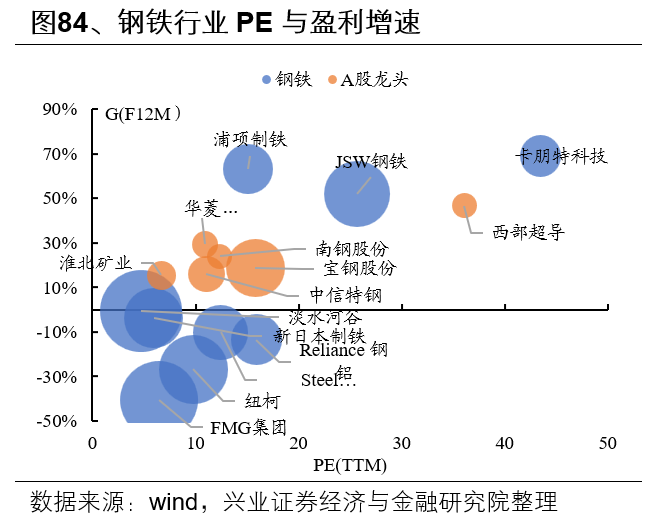

从PE-G角度看,A股龙头PE水平与海外龙头接近,未来12个月净利润增速接近,PE-G下估值合理。在PE方面,A股龙头估值与海外龙头较为接近,A股龙头整体估值位于5-15倍区间,个别龙头公司估值偏高,海外龙头估值整体位于5-20倍区间。在G方面,A股龙头预期增速水平较海外龙头公司相比接近。PE-G结合看,A股龙头估值合理。

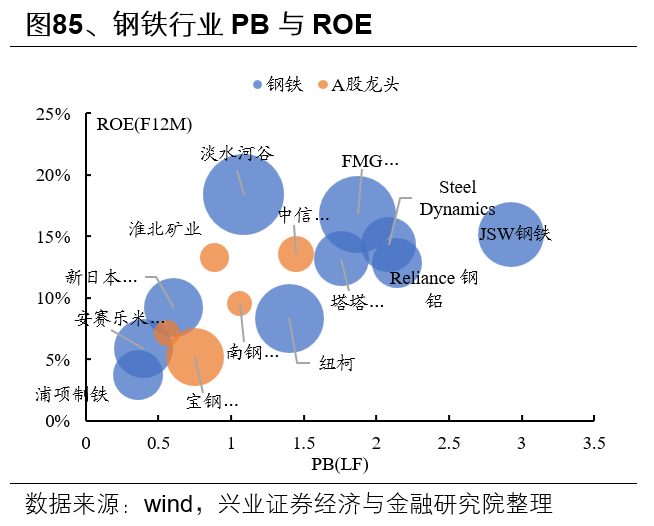

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平接近,PB-ROE下相对合理。在PB方面,A股龙头估值较海外龙头估值接近,A股龙头估值位于0.5-1.5倍区间,而海外龙头整体估值位于0.3-3倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

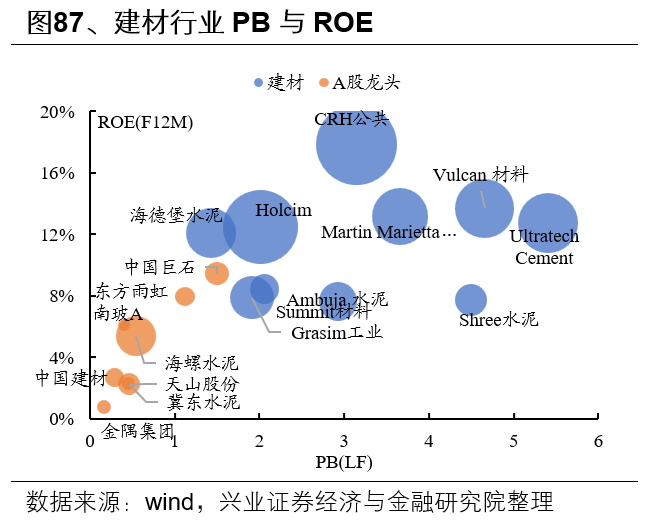

十九、建筑材料

(一)建材

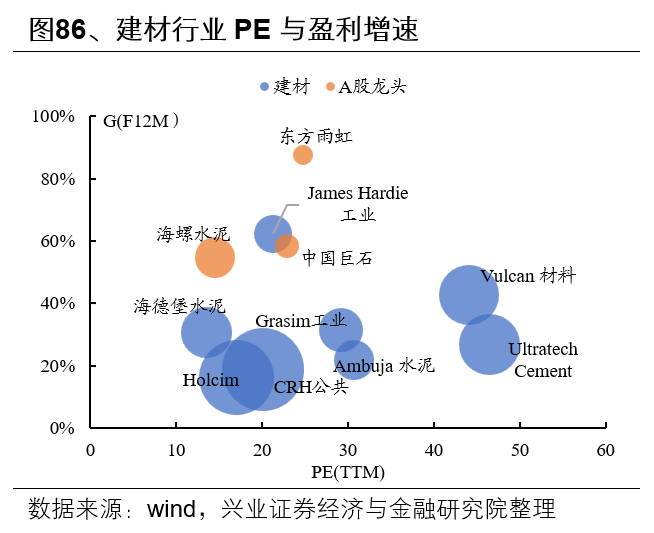

从PE-G角度看,A股龙头PE低于海外龙头,未来12个月净利润增速偏高,PE-G下估值有优势。在PE方面,A股龙头估值低于海外龙头,A股龙头整体估值位于10-25倍区间,而海外龙头估值整体位于10-50倍区间。在G方面,A股龙头预期增速水平与海外龙头公司接近。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平较低,PB-ROE下估值相对合理。在PB方面,A股龙头估值较海外龙头估值偏低,A股龙头估值位于2倍以下,而海外龙头整体估值位于1-5倍区间。在ROE方面,A股龙头公司预期净资产收益平均水平低于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

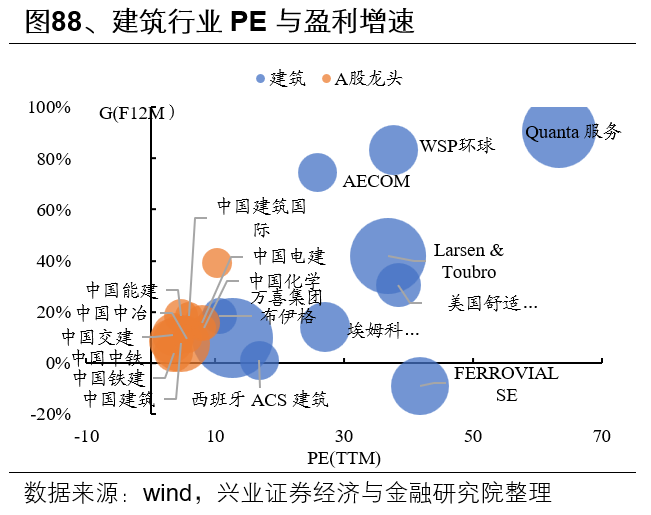

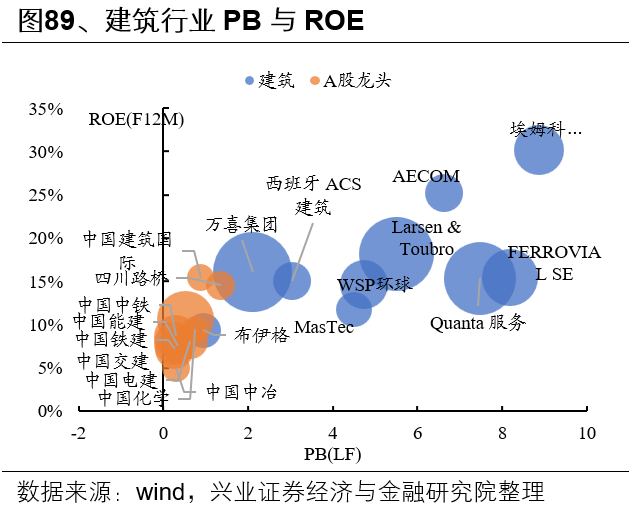

二十、建筑装饰

(一)建筑

从PE-G角度看,A股龙头PE较海外龙头偏低,未来12个月净利润增速接近,PE-G下有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头整体估值整体位于10倍以下,而海外龙头估值整体位于10倍以上。在G方面,除个别公司增速较快,A股龙头与海外龙头预期增速接近。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平偏低,PB-ROE下仍有优势。在PB方面,A股龙头估值显著低于海外龙头,A股龙头估值整体位于1倍以下,而海外龙头整体估值位于1倍以上。在ROE方面,A股龙头公司预期净资产收益水平略低于海外龙头。PB-ROE结合看,A股龙头估值有优势。

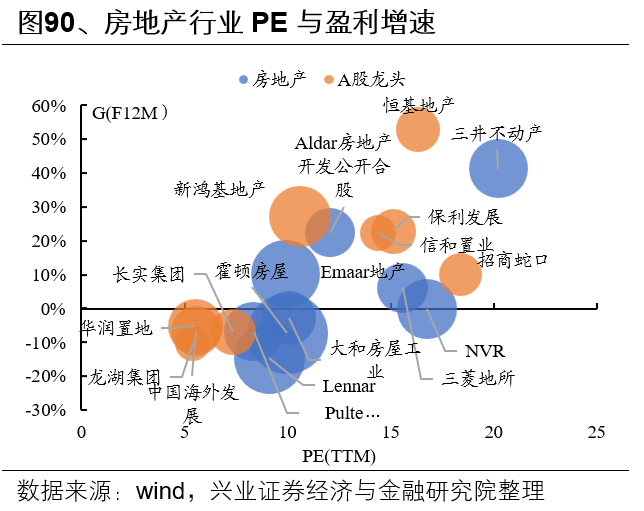

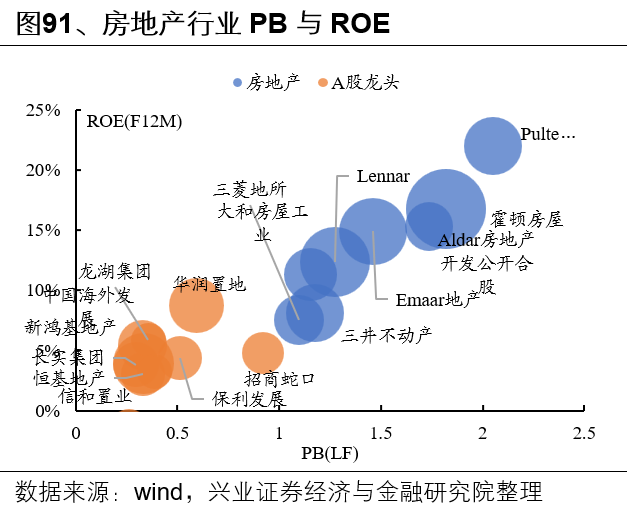

二十一、房地产

(一)房地产

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速接近,PE-G下估值相对合理。在PE方面,A股龙头估值较海外龙头平均水平接近,A股龙头整体估值位于5-20倍区间,海外龙头估值整体位于10-20倍区间。在G方面,A股龙头预期增速与海外龙头接近。PE-G结合看,A股龙头估值合理。

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平偏低,PB-ROE下估值较为合理。在PB方面,A股龙头估值较海外龙头偏低,A股龙头估值位于1倍以下,海外龙头整体估值位于1倍以上。在ROE方面,A股龙头公司预期净资产收益水平较海外龙头偏低。PB-ROE结合看,A股龙头估值相对合理。

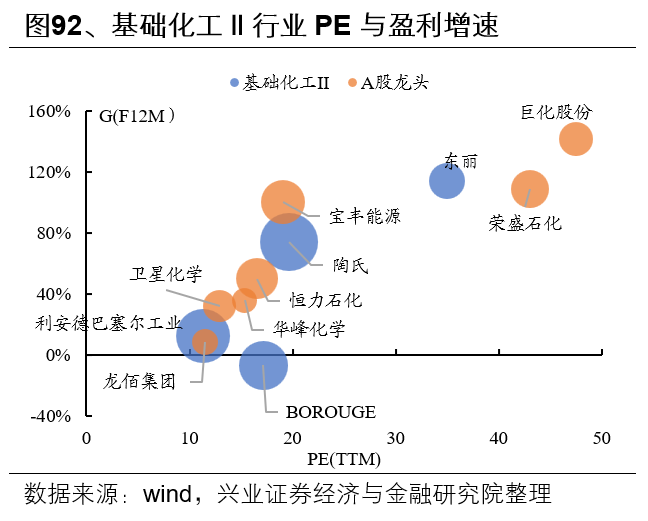

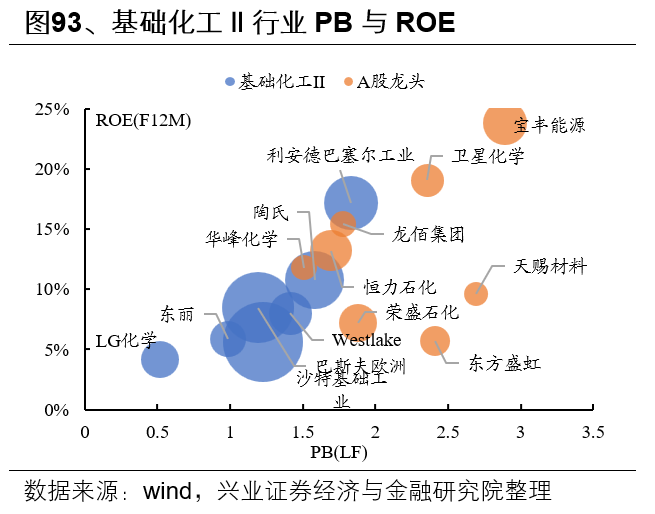

二十二、基础化工

(一)基础化工Ⅱ

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头平均水平接近,A股龙头整体估值位于10-20倍区间,海外龙头估值整体位于10-20倍区间,个别龙头公司估值偏高。在G方面,A股龙头与海外龙头预期增速较为接近。PE-G结合看,A股龙头估值合理。

从PB-ROE角度看,A股龙头PB较海外龙头偏高,未来12个月ROE水平偏高,PB-ROE下估值较为合理。在 PB 方面, A 股龙头估值较海外龙头偏高, A 股龙头估值位于 1.5-3 倍区间,而海外龙头整体估值位于 0.5-2 倍区间。在 ROE 方面, A 股龙头公司预期净资产收益水平较海外龙头偏高。 PB-ROE 结合看, A 股龙头估值相对合理。

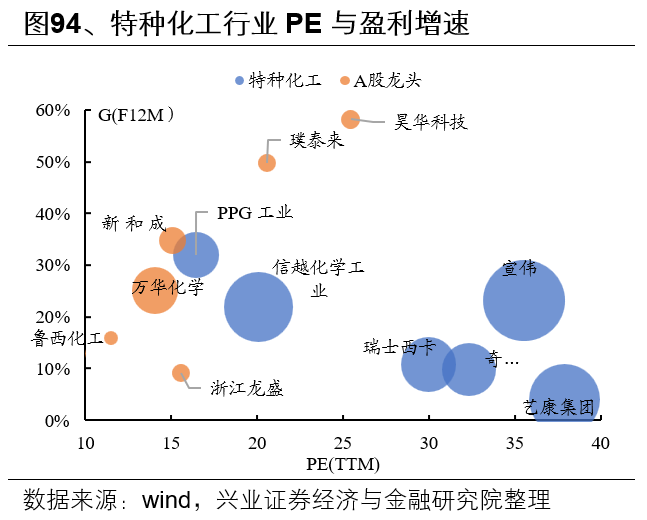

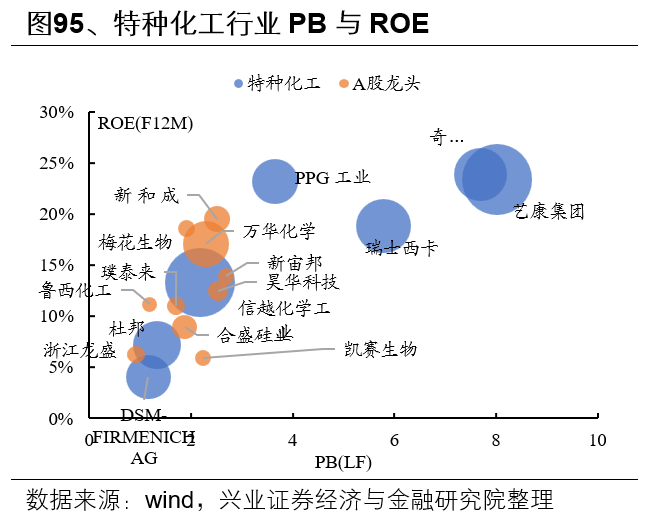

(二)特种化工

从PE-G角度看,A股龙头PE水平较海外龙头偏低,未来12个月净利润增速偏高,PE-G下估值有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头估值位于10-25倍区间,海外龙头估值整体位于15-40倍区间。在G方面, A股龙头预期增速较海外龙头公司偏高。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB水平与海外龙头接近,未来12个月ROE水平接近,PB-ROE下估值相对合理。在PB方面,A股龙头估值较海外龙头偏低,A股龙头估值位于1-3倍区间,海外龙头估值位于1-10倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值相对合理。

二十三、交通运输

(一)航空货运与物流

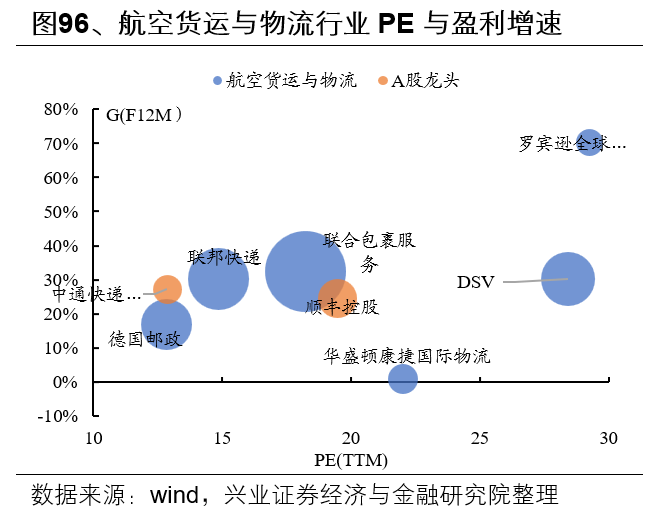

从PE-G角度看,A股龙头PE与海外龙头平均水平接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头平均水平接近,A股龙头整体估值位于10-20倍区间,海外龙头估值整体位于10-30倍区间。在G方面,A股龙头预期增速与海外龙头接近。PE-G结合看,A股龙头估值相对合理。

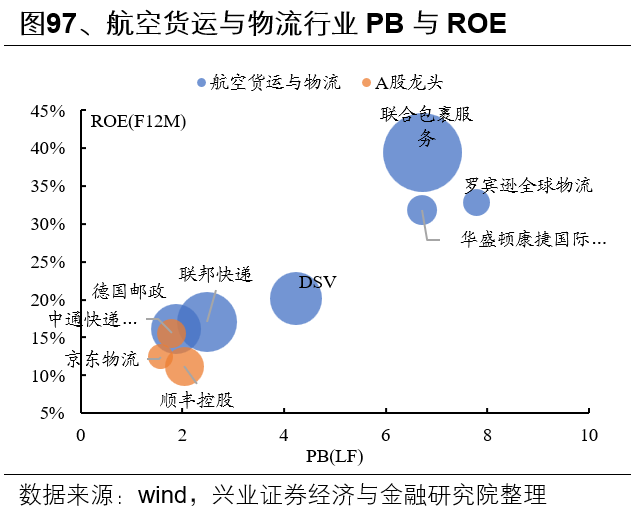

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平偏低,PB-ROE下估值较为合理。在PB方面,A股龙头估值较海外龙头偏低,A股龙头估值位于2倍以下,而海外龙头整体估值位于2倍以上。在ROE方面,A股龙头公司预期净资产收益水平较海外龙头偏低。PB-ROE结合看,A股龙头估值相对合理。

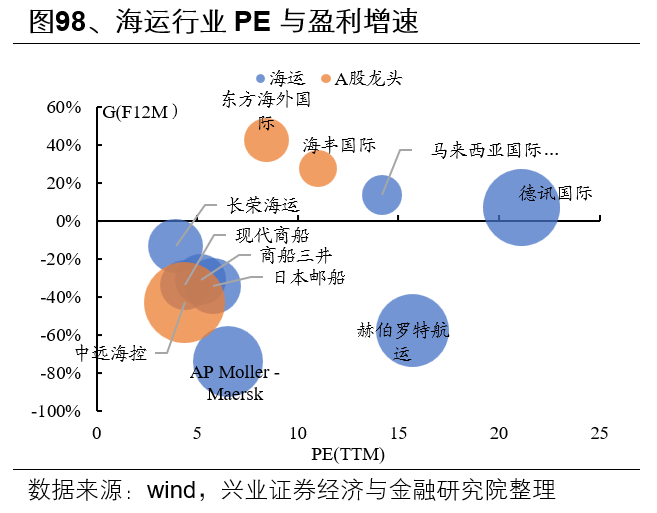

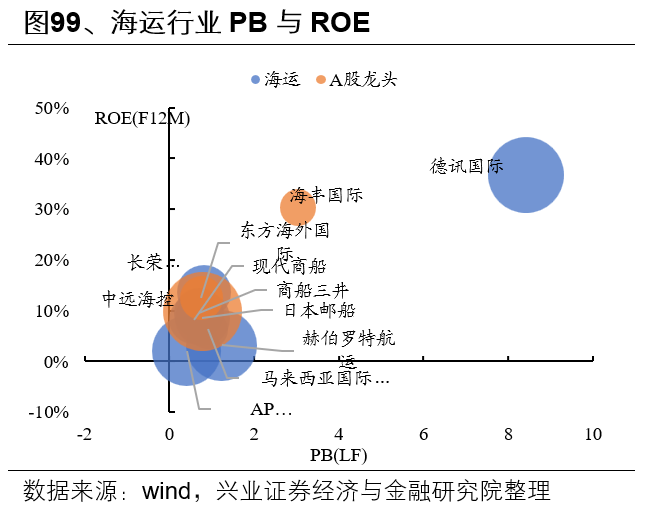

(二)海运

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头水平接近,A股龙头整体估值位于5-10倍区间,海外龙头估值整体位于3-20倍区间。在G方面,A股龙头未来12个月净利润增速中等,与海外龙头预期增速较为接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平中等,PB-ROE下估相对合理。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值位于1-2倍区间,海外龙头估值整体均位于0.5-2倍以下,个别龙头公司估值偏高。在ROE方面,A股龙头公司预期净资产收益水平较海外龙头偏高。PB-ROE结合看,A股龙头估值有优势。

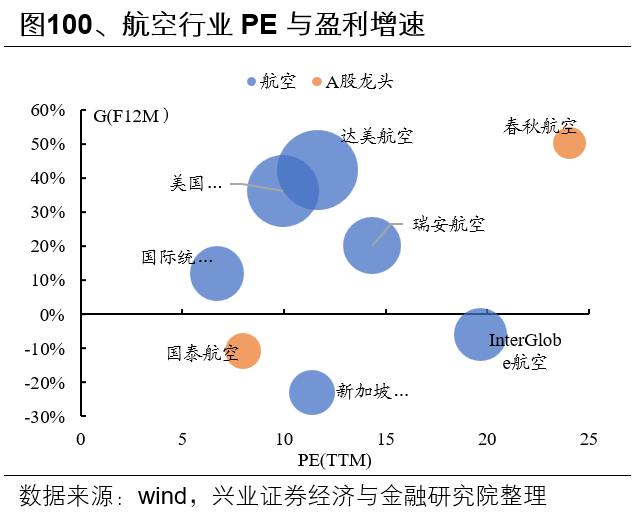

(三)航空

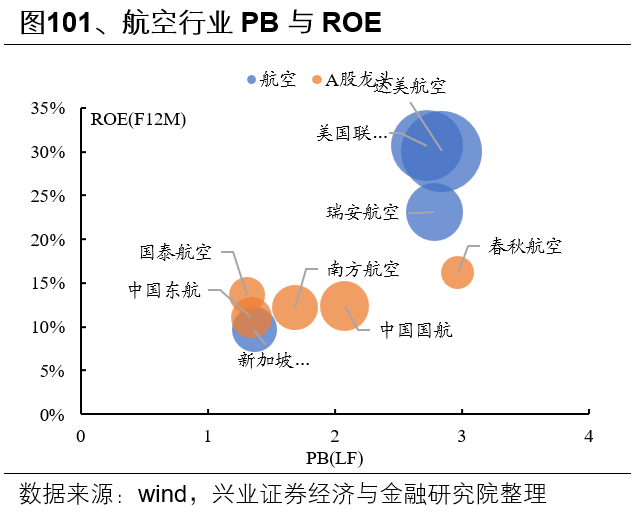

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头水平接近,A股龙头整体估值位于5-25倍区间,海外龙头估值整体位于5-20倍区间。在G方面,A股龙头未来12个月净利润增速中等,与海外龙头预期增速较为接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平接近,PB-ROE下估值较为合理。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值位于1-3.5倍区间,而海外龙头整体估值整体位于1-3倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头较为接近。PB-ROE结合看,A股龙头估值合理。

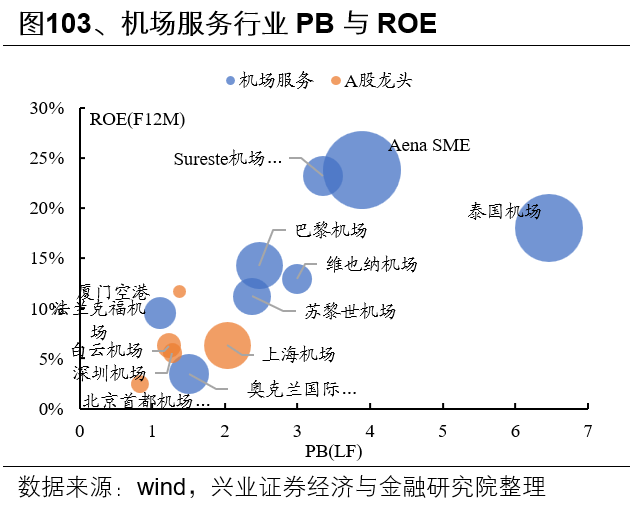

(四)机场服务

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等偏高,PE-G下估值有优势。在PE方面,A股龙头估值与海外龙头水平接近,A股龙头整体估值位于10-50倍区间,海外龙头估值整体位于10-40倍区间。在G方面,A股龙头未来12个月净利润增速中等,与海外龙头预期增速较为接近。PE-G结合看,A股龙头估值相对合理。

从PB-ROE角度看,A股龙头PB较海外龙头偏低,未来12个月ROE水平偏低,PB-ROE下估值较为合理。在PB方面,A股龙头估值较海外龙头偏低,A股龙头估值位于1-2倍区间,而海外龙头整体估值整体位于1-4倍区间,个别龙头公司估值偏高。在ROE方面,A股龙头公司预期净资产收益水平较海外龙头偏低。PB-ROE结合看,A股龙头估值合理。

二十四、公用事业

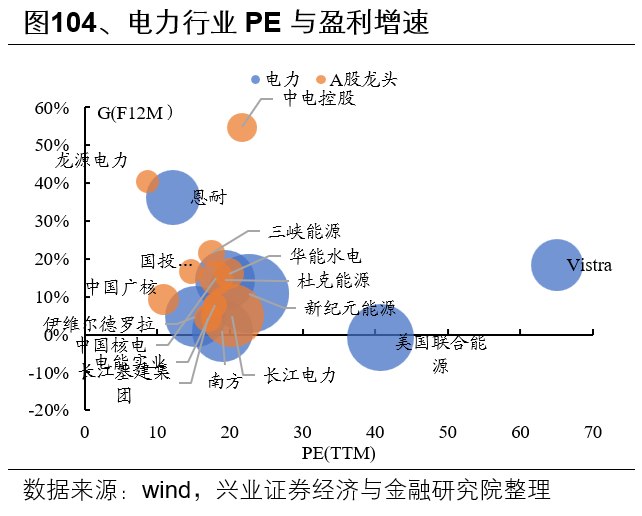

(一)电力

从PE-G角度看,A股龙头PE与海外龙头接近,未来12个月净利润增速中等,PE-G下估值相对合理。在PE方面,A股龙头估值与海外龙头接近,A股龙头估值位于10-25倍区间,海外龙头估值整体位于10-25倍区间,个别龙头公司估值偏高。在G方面,A股龙头与海外龙头预期增速较为接近。PE-G结合看,A股龙头估值合理。

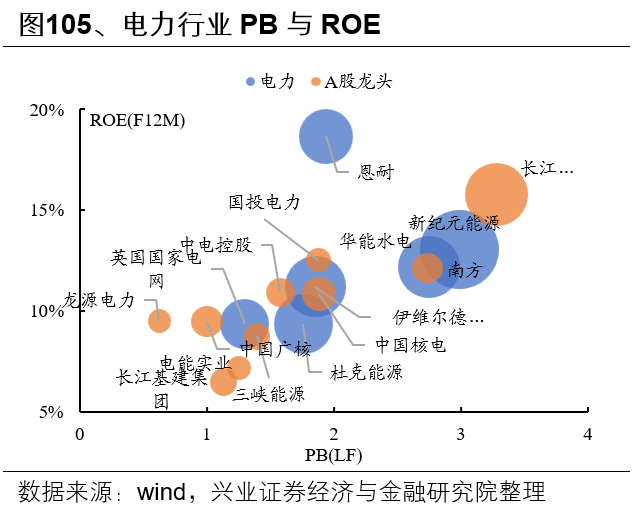

从PB-ROE角度看,A股龙头PB与海外龙头接近,未来12个月ROE水平接近,PB-ROE下估值较为合理。在PB方面,A股龙头估值与海外龙头接近,A股龙头估值位于0.5-4倍区间,而海外龙头整体估值位于1-3倍区间。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头较为接近。PB-ROE结合看,A股龙头估值相对合理。

二十五、银行

(一)银行

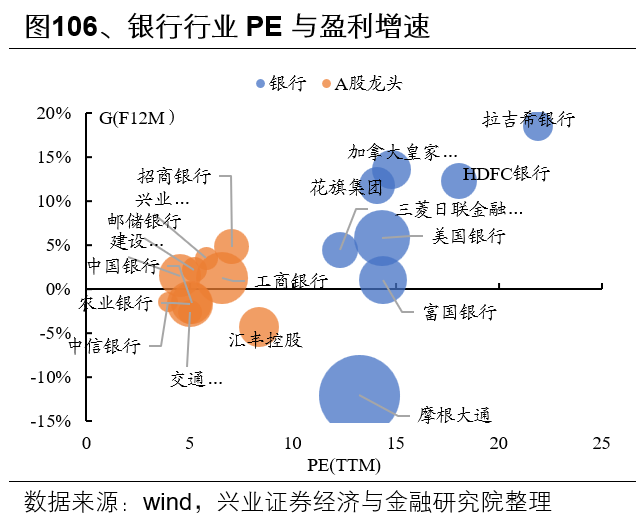

从PE-G角度看,A股龙头PE较海外龙头偏低,未来12个月净利润增速接近,PE-G下有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头整体估值整体位于3-8倍区间,而海外龙头估值整体位于10倍以上。在G方面,A股龙头预期增速较海外龙头偏低。PE-G结合看,A股龙头估值仍有优势。

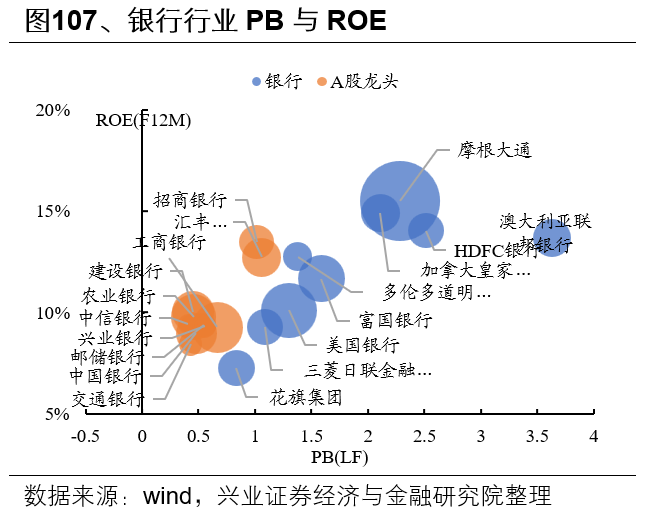

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平中等偏低,PB-ROE下有优势。在PB方面,A股龙头估值显著低于海外龙头,A股龙头估值整体位于1倍以下,而海外龙头整体估值位于1-2.5倍区间,部分龙头估值偏高。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值有优势。

二十六、非银金融

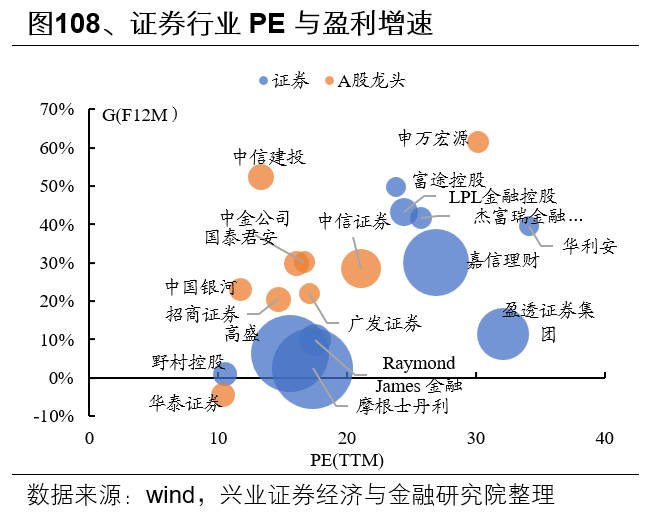

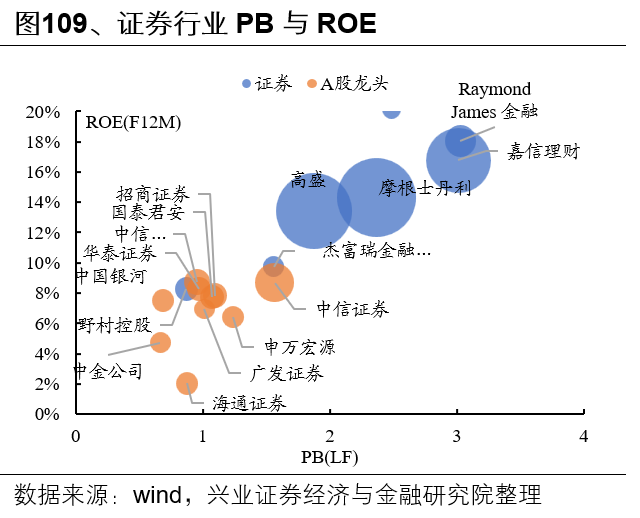

(一)证券

从PE-G角度看,A股龙头PE较海外龙头偏低,未来12个月净利润增速中等偏高,PE-G下有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头整体估值整体位于10-20倍区间,而海外龙头估值整体位于10-35倍区间。在G方面,A股龙头预期增速较海外龙头偏高。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平偏低,PB-ROE下相对合理。在PB方面,A股龙头估值低于海外龙头,A股龙头估值整体位于0.5-1.5倍区间,而海外龙头整体估值位于1-3倍区间。在ROE方面,A股龙头公司预期净资产收益水平低于海外龙头。PB-ROE结合看,A股龙头估值相对合理。

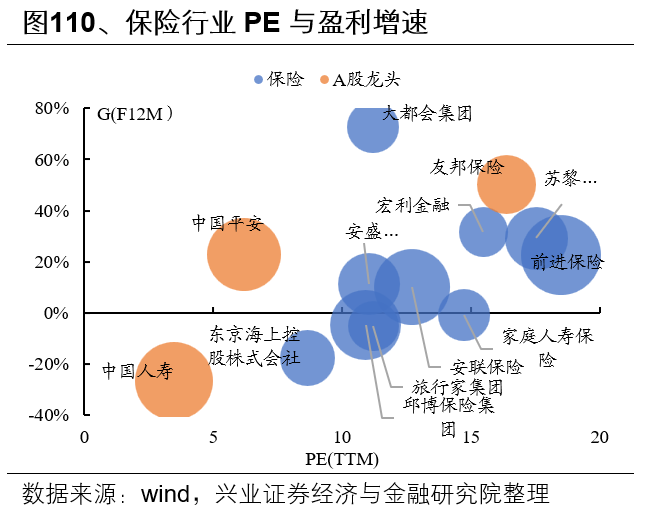

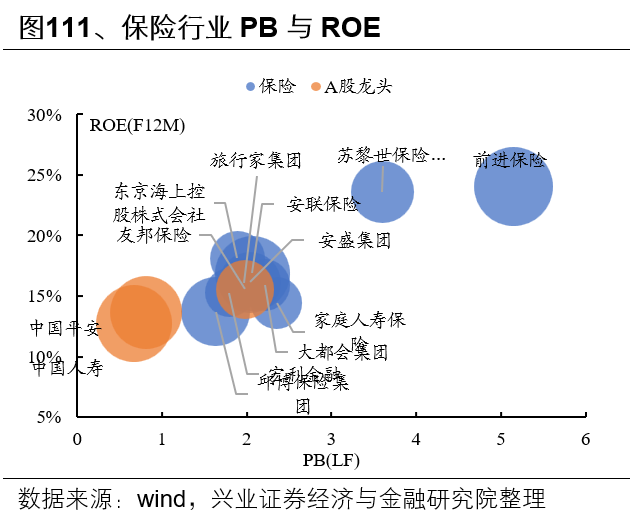

(二)保险

从PE-G角度看,A股龙头PE较海外龙头偏低,未来12个月净利润增速中等,PE-G下估值有优势。在PE方面,A股龙头估值较海外龙头偏低,A股龙头整体估值整体位于5倍左右,个别龙头公司估值偏高,而海外龙头估值整体位于10-20倍区间。在G方面,A股龙头预期增速与海外龙头基金。PE-G结合看,A股龙头估值有优势。

从PB-ROE角度看,A股龙头PB低于海外龙头,未来12个月ROE水平中等,PB-ROE下估值有优势。在PB方面,A股龙头估值低于海外龙头,A股龙头估值整体位于0.5-2倍区间,而海外龙头估值整体位于1.5-2.5倍区间,部分龙头公司估值偏高。在ROE方面,A股龙头公司预期净资产收益水平与海外龙头接近。PB-ROE结合看,A股龙头估值有优势。

二十七、总结

对比全球龙头估值水平,当前A股各细分领域龙头估值处于相对合理水平。在PE-G视角下,54个细分领域中有20个细分行业估值具有优势,27个行业估值较为合理,在PB-ROE视角下,54个细分行业中有12个行业估值具有优势,36个行业估值较为合理。

从PE-G角度看,GICS子行业中估值有优势的行业包括,消费电子、通信设备、数字媒体、互联网零售、电气部件与设备、重型电气设备、建筑机械与重型卡车、汽车制造、生命科学工具和服务、“酒店、度假村与豪华游轮”、餐馆、“服装、服饰与奢侈品”、石油石化、铜铝、建材、建筑、特种化工、银行、证券、保险。

从PB-ROE角度看,GICS子行业中估值有优势的行业包括,游戏、电气部件与设备、重型电气设备、家用电器、生命科学工具和服务、餐馆、“服装、服饰与奢侈品”、铜铝、建筑、海运、银行、保险。

风险提示

仅为历史数据分析报告,不构成对行业或个股的推荐及建议。

站长:乡村生活网;联系电话:023-72261733 ;微信/手机:18996816733;邮箱:2386489682@qq.com;

办公地址:涪陵区松翠路23号附12;